למה עולה מחיר הזהב?

לאחר שכבר הוספד חוזר הזהב להרים ראש ומחירו עולה. רק בארבעת החודשים האחרונים זינק שערו ב-14%. מתברר, כי הזהב עולה בתקופות של אינפלציה ואי-ודאות כלכלית. מה שקורה עכשיו בעולם, ובארה"ב בפרט מספק את התנאים לכך. ויש עוד כמה סיבות

בצד הזינוק במחירי הנפט שחל בעת האחרונה, נרשמה באיטיות אך בעקביות עלייה בערכה של המתכת האצילית - הזהב - ובתוך 4 חודשים רשם הזהב עלייה של 14%.

מדובר בזינוק חד יחסית לאפיק השקעה זה. בניגוד, לנפט שהשימוש במוצריו נחוץ לצורכי אנרגיה ותעשייה, עלייה במחירי הזהב אינה מוסברת בביקושים עזים לצרכים יישומים.

אז מה בכל זאת מניע את מחירי הזהב כלפי מעלה? המשוואה גורסת, כי עליית מחירי האנרגיה והסחורות מעלה את האינפלציה בארה"ב, ובשאר העולם. היסטורית, מחירי הזהב ומתכות יקרות עלו בעיקר בתקופות של אינפלציה ואי-ודאות כלכלית.

ואכן, אנו כעת בתקופה של גירעון במאזן התשלומים של ארה"ב, זינוק במחירי האנרגיה והסחורות בעולם, חשש מאינפלציה, מלחמה בעיראק וגמגום בשוק המניות האמריקני.

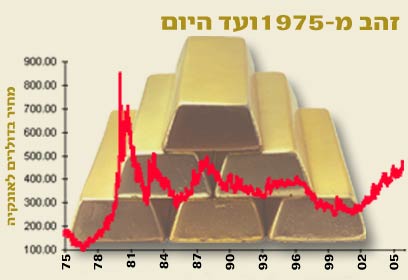

התבוננות בגרף (המצ"ב) מאוששת הנחה זו. מניות ואגרות חוב בדרך כלל נופלות כאשר שוקי הון בעולם נעים בעצבנות והכלכלה בלתי יציבה. סחורות, נדל"ן ובעיקר מתכות יקרות - מספקים עוגן יציב.

"משקעים מחפשים תחליפים ומוצאים אותם בשווקי סחורות ובנדל"ן. אנשים מעדיפים נכסים קשים והזהב הוא כלי השקעתי אלטרנטיבי", אומר קובי בלום, מנכ"ל גיים פרגון מקבוצת כלל פיננסים.

"אינפלציה של 10% עלולה להיות דורסית", מציין בלום. "שווי שוק המניות, הנגזר בעיקר מתזרים המזומנים שהחברות יוצרות, נפגע בתקופה של אינפלציה עולה. מכל הזויות, כאשר האינפלציה מכה בשוק הפיננסי, המשקיעים בורחים לסחורות ובעיקר לזהב ונדל"ן".

תקן הזהב והפיחות של רוזבלט

כדי להבין את תפקידו המרכזי של הזהב, הידוע כמתכת יקרה כבר מידי קדם, בעולם המסחר של המאה ה-20 יש ללכת אחורה לתחילת המאה הקודמת.

בשנת 1900 קבעה ארה"ב את "תקן הזהב" והעניקה למתכת הצהובה תפקיד מרכזי בסחר הבינלאומי. על פי תקן זה נקבע הדולר ברמה של 20.67 דולר לאונקיית זהב. בכך עברה ארה"ב להצמדה מלאה של המטבע לזהב, משמעות הקיבוע הוא שכמות הזהב למעשה קובעת את כמות הכסף ויכולת המסחר.

אולם כמה שנים לאחר מכן החל מודל המטבע הקבוע להקשות על ביצועי הכלכלות, וב-1934 בשנות השפל הגדול, ביצע הנשיא האמריקני דאז, פרנקלין רוזבלט, פיחות חד בשערו של הדולר, וקבע כי ערכה של אונקיית זהב הוא 35 דולר. האמריקנים ספגו פיחות של 41% בצו ממשלתי.

הקיבוע נפסק, הדולר מאבד מערכו והזהב ממריא

לאחר מלחמת העולם השנייה נחתם הסכם ברטון-וודס שקיבע את ערכם של מטבעות בינלאומיים מול הדולר האמריקני, ואת הדולר האמריקני קבע ברמה של 35 דולר לאונקיית זהב.

הסכם זה נועד במקור לקדם יציבות מוניטרית בינלאומית. מדינות שלקחו חלק בהסכם קיבלו על עצמן לשמר את ערך המטבע שלהן במרווח קטן לעומת הדולר, ולהחזיק שער זהב במקביל.

אך גם הסכם זה לא עמד בלחצים פיננסים בינלאומיים. הצורך של הממשל בארה"ב לשמור על יחס מול המטבעות הזרים וגם לקבע את הדולר ליחס של 35 דולר לאונקיה, הביא ללחץ עצום על השווקים.

החל מ-1968 הופסק הניסיון להשפיע על מחיר הזהב בשוק העולמי, והמדינות החלו להשתמש בשיטה ה"דו-שכבתית". הוקמו שתי שיטות מסחר בזהב - האחת בין הבנקים המרכזיים במחיר קבוע; ובשנייה השוק הפרטי סחר בזהב במחיר משתנה לפי היצע וביקוש.

גם שיטה זו לא החזיקה מעמד זמן רב, ההוצאות העצומות של מלחמת וייטנאם ומחירי הנפט שהחלו לטפס, ייצרו בשנות ה-70 בארה"ב גירעון מסחרי שסתם את הגולל על שיטת הקיבוע לזהב.

באותן שנים, האינלפציה הגואה יצרה מצב בו ערכו של הדולר היה נמוך מערך הזהב שגיבה אותו. הדולר האמריקני כבר לא נסחר במחיר קבוע לעומת הזהב. מחירה של אונקיית זהב בשוק החופשי זינק בשנת 1972 לרמה של 70 דולר, ושנה לאחר מכן, כאשר מחיר אונקייה הגיע ל-100 דולר, הופסקה באופן רשמי שיטת המסחר הדו-שכבתית.

בשנת 1975 החלה ארה"ב לקבוע שער חליפין צף בין הדולר לערכם של מטבעות אחרים, וכך לראשונה ערכו של המטבע אינו קשור בערכה של סחורה אחרת, אלא רק מעצם מעמדו.

במקביל, הבנקים המרכזיים בעולם הפסיקו להכתיב את ערך הדולר בזהב, מחיר הזהב עלה במידה ניכרת, האמון בדולר נשחק, ומשקיעים העדיפו לשים את מבטחם בזהב במקום בדולר. התוצאה: מחירה של אונקיית זהב הרקיע לשיא של 900 דולר בשנת 1980.

"מגדר סיכונים" אינפלציוני

ונחזור לתקופתו. בשנתיים האחרונות מחיר הנפט החל לעלות על רקע ביקוש רב, שמקורו מוסבר בטיעונים שונים החל מצמיחה מואצת בסין, שכלכלתה התעוררה ואיתה הדרישה לאנרגיה ועד הוריקנים, שביתות והמלחמה בעיראק.

מתחילת 2004 עד היום זינק מחיר הנפט בכ-100%, מה שמשפיע במידה ניכרת על יוקר המחיה ושיעור האינפלציה בעולם המערבי.

בעבר נראה קשר אמיץ בין מחירי הנפט והזהב. בין השנים 1979-1978 מחירי הנפט המריאו ב-250% על רקע המהפכה האירנית ומלחמת אירן-עיראק. מחיר הזהב לא פיגר, ועלה במאות אחוזים - מרמה של 140 דולר לאונקייה בינואר 1977 לכמעט 900 דולר בתחילת 1980.

קודם לכן, בתחילת שנות ה-70 כאשר מחיר הנפט זינק פי 3, על רקע מלחמת יום כיפור ואמברגו הנפט שהטילו מדינות ערב על המערב בשנת 1973, מחיר הזהב הוסיף 350%. אולם קיימת סיבה נוספת לזינוק במחירים בתחילת שנות ה-70, והיא, כאמור, ביטול הסכם ברטון-וודס, ששיחרר את הדולר מהקיבוע לזהב.

הזהב נחשב היום בעולם כ"מגדר סיכונים" אינפלציוני, ובכלל כמבטח מפני מפגעים כלכליים. "לא פלא שהזהב הגיע לשפל בתחילת שנות ה-2000 אחרי 20 שנה של אינפליציה יורדת - ירידת האינפלציה רעה לזהב.

בשנת 2000 בישרו כותרות העיתונים הכלכליים כי הזהב סיים את תפקידו בעולם ככלי השקעה. דווקא מי שקנה אז עשה השקעה נהדרת, האינפלציה התחילה לעלות והזהב מגיב יפה. כנראה מדובר במסע ארוך, זו לא הרמת ראש קטנה. "כל עוד האינפלציה תמשיך לעלות הזהב ימשיך לטפס", אומר בלום.

גם תעשיית התכשיטים בפריחה

אולם לא רק האינפלציה אחראית בעליית מחיר הזהב, גם בצד "הביקושים החיים" לזהב נרשם גידול. על פי נתוני GFMS (החברה הבריטית המובילה במסחר במתכות יקרות) בשנה האחרונה חלה עלייה בביקוש לזהב, שמקורה בפריחה מחודשת בשוק התכשיטים. הביקושים בשוק התכשיטים עלו בשנה האחרונה ב-15%, מבחינה גיאוגרפית נרשמו ביקושים מפתיעים בהודו, סין ובמזרח התיכון.

שימוש ישומי נוסף לזהב הוא בתעשיית האלקטרוניקה, הזהב נחשב למוליך טוב. פריחה בתעשיית זו מגדילה את הביקוש לזהב.

מתאים להשקעות לזמן קצר

"השווצרים טוענים שצריך שכל תיק צריך להחזיק 5% זהב, למקרה שמערכת השווקים תתערער", אומר בלום.

עם זאת, הזהב נותן תשואה עודפת בתקופות קצרות, לא בטווח הארוך. "אם נשווה את הגרף של הזהב והגרף של אינפלציה הדולרית במשך 200 שנה, נבחין כי הזהב לא עשה יותר מהאינפלציה הדולרית. מה שאומר, שבטווח הארוך הזהב עשה תשואה של אפס אחוז. זו השקעה מאוד לא טובה לטווח הארוך, אך טובה לפרקי זמן קצרים, בעיקר כאשר מאיימים ברקע משברי אינפלציות", אומר בלום.

עם זאת מציין בלום, כי השקעה בחברות לכריית זהב דווקא נחשבת למעניינת ביותר. "המרוויחות הגדולות מעליית מחירי הזהב הן דווקא חברות הכורות זהב, הוצאות כריה נעות בין 150 ל-200 דולר לאונקיה, מדובר בהוצאות קבועות, כך שכאשר המחיר עולה הוא מתורגם ישירות לשורה התחתונה".

בלום אינו ממליץ למשקיע הבינוני לעסוק במסחר בסחורות. "להחזיק זהב עולה כסף, בתעודות סל משלמים עמלות למיניהן, מי שרוצה חשיפה לזהב עדיף לחפש חברות זהב עם מאזנים טובים. יצרני זהב מבטיחים חלק גדול ממכירת סחורתם על ידי חוזים עתידיים, כך שמציאת חברה שטרם מכרה את כל סחורתה, ותהנה העלייה עתידית במחירים, עשויה לתת תשואה טובה בהנחה שהמחיר יעלה", אומר בלום.

תעודת סל המתחקה אחר מחיר הזהב

לצערנו, ארץ ישראל לא התברכה במחצבים, ובבורסה בתל אביב אין חברות מקומיות הכורות זהב. לרשות המשקיע הישראלי המעוניין להחשף למתכת היקרה קיימות מספר הדרכים: לסחור בבורסות לסחורות ברחבי העולם, לרכוש קרנות בעלות חשיפה גלובלית המשקיעות בזהב, להשקיע במניות של חברות הכורות זהב בשוק המניות האמריקני או לקנות תעודת סל המתחקה אחר מחיר הזהב.

עד ינואר 2005, היתה נהוגה בישראל אפליית מס לטובת ניירות ערך ישראליים. משקיעים שילמו מס של 35% על רווחי הון מהשקעה בנכסים בחו"ל. עם השוואת המס בינואר 2005 הושקה בבורסה המקומית תעודת סל המתחקה אחר מחיר הזהב בבורסות הסחורות של ניו-יורק ולונדון.

בישראל אין תחרות בתחום תעודות הסל המתחקות אחר מחיר הזהב, למעשה קיים רק גוף אחד שהנפיק תעודה כזו עד כה. התעודה, הנסחרת בבורסה המקומית בשקלים, מחירה מתורגם לערכים הדולרים של הזהב, כך שעבור המשקיע הישראלי מדובר בהשקעה בזהב הצמודה לדולר.