הסלולר הופך לארנק: מה נרוויח מבנקאות ישירה?

הבנקים עוקבים אחרינו לכל מקום, ורוצים להיות בפייסבוק, בטוויטר ובסלולר. מאילו כלים חדשים נוכל ליהנות באינטרנט וברחוב, איזו היערכות נדרשת מהבנקים, מה חושבים על כך בבנק ישראל והאם נצליח להתנתק מהקשר האישי עם הבנקאי?

הלוואה, פיקדון, מצב חשבון - הכל זמין ונגיש כמעט בכל שעה. הבנקים רוצים להיות איתנו בכל מקום באינטרנט ובסלולר. המפגש השגרתי בין הלקוח לבנק שינה את פניו באופן דרמטי בעשור האחרון. גם הרצון לייעל ולחסוך בעלויות, הנחה את הבנקים להסיט את הלקוחות מפעילות בסניף, לערוצים הישירים.

אין ספק כי בשנים האחרונות חלה צניחה דרמטית בפעילות בסניפים ועליה בביצוע פעולות בערוצים אחרים. הבנקים הגדולים מדווחים על עשרות אלפי לקוחות המבצעים את פעולותיהם כמעט רק באמצעות הערוצים הישירים. התופעה בולטת במיוחד בבנקים הגדולים. כך לדוגמא, מעל 800 אלף לקוחות מוגדרים בבנק הפועלים כמשתמשים בתדירות גבוהה, בערוצים הישירים.

גם מקומם של הרשתות החברתיות לא נפקד. כמעט כל הבנקים פעילים ברשתות אלה בעיקר מתוך מטרה לחבור לדור הצעיר, סטודנטים וחיילים - שמבלים שעות ארוכות ברשת ומהווים לקוחות פוטנציאלים לעתיד.

"בעבר גולשי האינטרנט חיפשו את אתרי הבנקים, היום הם מצפים שהבנקים יגיעו אליהם", אומר אסף דותן, מנכ"ל חברת ייעוץ העוסקת בתחום הדיגיטל. "הגולשים נמצאים היום ביותר מקומות, כגון בפייסבוק במנועי החיפוש ובסלולר, וההתרחבות הזו היא רק בתחילת הדרך".

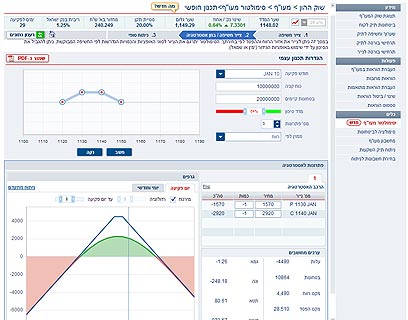

ערך מוסף: כלים וסימולטורים ללקוח

ביצוע פעולות באמצעים הישירים נוח, נגיש וחוסך כסף. חיסכון שיכול לנוע בין עשרות למאות שקלים בשנה. הוא גם חוסך לנו לא מעט ניירת, אך מעבר לכך, מהו הערך המוסף שיוכל להפיק הלקוח?

"סיימנו את השלב שבו הערוצים הישירים רק נתנו מידע ואפשרו לבצע פעולות", אומר טל שלסקי, מנהל אגף בנקאות ישירה בבנק הפועלים. "כעת אנחנו נמצאים במצב בו הם נדרשים להוסיף ערך ללקוחות מעבר לדברים הרגילים".

לדברי שלסקי, הערך הזה בא לידי ביטוי בכלים שנותן הבנק המאפשרים ללקוח להבין את התנהלות הפיננסית שלו, החל ממשק הבית ועד לאסטרטגיות בשוק ההון.

כך לדוגמה, בנק הפועלים מציע לגולשים שימוש בכלים לניהול תקציב המאפשרים לכל משק בית לבחון את ההתנהגות הפיננסית שלו ולקבל החלטות בהתאם.

כלי לסיוע בהשקעות בשוק ההון

דותן מציין כי בתחומים אלו יש עוד הרבה עבודה לבנקים ועליהם להנגיש יותר את המידע ללקוחות בעזרת סימולטורים, מחשבונים מתוחכמים ומדריכים אינטראקטיביים. לדבריו, המידע הניתן היום בחלק מהבנקים הוא יבש וחסר עזרים, בעוד שהכלים המתוחכמים "יכולים לסייע מאוד ללקוחות".

אפשר לוותר על רינה מהבנק?

השימוש המוגבר בערוצים הישירים הולך ומנתק את הלקוח מהקשר אל הבנקאי ואל סניף הבנק. כאן מבחינים המומחים בחיסרון משמעותי שיש לתת לו מענה. סקרים ובדיקות שונות מעלים כי הקשר עם הסניף הפיזי הוא משמעותי לרוב הלקוחות, והתחושה הזו לא צפויה להשתנות, לפחות לא בטווח הנראה לעין.

"כל הערוצים האלה בעצם מנתקים את הלקוח מקשר חם עם הבנקאי, וזה אחד האתגרים של עולם הבנקאות", אומר דותן, "הבנקים רוצים ליצור נאמנות, ולכן האתגר הבא הוא איך הם שומרים על הערוצים הדיגיטליים - אבל בקשר חם".

הבנקים מנסים למצוא פתרונות שונים כדי "ללכת בלי ולהרגיש עם", או במילים אחרות - לשלב את שני העולמות. כך לדוגמא, מאפשר בנק הפועלים ללקוח המשתמש בשירותים באינטרנט, להיעזר בבנקאי בלחיצת כפתור.

"חיבור חזק מאוד בין הערוצים הוא מגמה שרק התחילה", אומר שלסקי, "אנחנו נראה עוד ועוד חיבור בין הערוצים, כל שהלקוח יוכל לקבל את המענה בערוץ הנוח לו. הרבה פעמים האינטרנט משמש כמידע, ואחר כך הלקוח ממשיך בטלפון כי זה יותר נוח לו".

לא מוחשי אבל אישי

מי שלקח את החיבור בין העולמות למקום מעניין וניסה לתת לו מענה בצורה מקורית, הוא בנק מזרחי טפחות שלפני שנתיים השיק את "מזרחי-לייב".

הקונספט בא לתת מענה לאותם לקוחות שמעוניינים לפעול מול הבנק מרחוק, באמצעות הערוצים הישירים, אבל עדיין חשוב להם לקבל את השירות מבנקאי מוכר וקבוע.

כל סניף מתפקד כמו סניף רגיל: עם מנהל, בנקאים, יועץ השקעות וכו', אולם כל הקשר איתם נעשה באמצעים הישירים: טלפון, מייל, סלולר, וידיאו צ'ט וכדומה.

המודל מונה כיום 4 סניפים - כשהאחרון שבהם נפתח בשבוע שעבר. בבנק מציינים כי בשלושת הסניפים הראשונים יש קרוב ל-17 אלף לקוחות (סניף לייב ב"תפוסה" מלאה מכיל כ-6,000 לקוחות).

"במזרחי טפחות עשו מהלך יפה בכך שלקחו את הערוצים הדיגיטליים, אבל עשו את זה מול הבנקאי שלך, ואולי אחרים ילכו לכיוון הזה", מעריך דותן.

השלב הבא: גיוס הסלולר

מהו היעד הבא בפיתוח הבנקאות הישירה וכיצד היא תשרת את הלקוח? בקרב הבנקאים קיימת תמימות דעים כי ההתפתחות הבאה צפויה בתחום הסלולר.

"אנחנו רואים את אותן מגמות שאפיינו את השימוש באינטרנט", אומר שלסקי, "אנחנו רואים את שלב צריכת המידע, יש גם קבוצה משמעותית שהתחילה לבצע פעולות והשלב הבא יהיה בצריכה של שירותים במקומות שהאינטרנט לא נמצא בהם, כלומר הפיכת המכשיר לארנק סלולרי".

שלסקי מוסיף: "אתה לא נכנס לאינטרנט כדי להעביר 10 שקלים. הסלולר יגיע למאפיינים כמו של ארנק, עם סכומים קטנים יותר ובאותה מהירות".

דותן: "אנשים היום נכנסים באמצעות הסלולר לבדוק את החשבון, כי זה יותר זמין. זה שינוי בדפוס ההתנהגות. הם גם רוצים שירותים יותר ניידים כשהם בשטח, והסלולר נותן לכך מענה.

"איפה הסלולר עונה על צורך אמיתי? כשאתה נייד מחוץ לבנק ואתה צריך משהו מהבנק. למשל בנק לאומי השיק אפליקציה - איפה הכספומט הקרוב ביותר. זו דוגמא למשהו שעונה על צורך. שנים דיברו על ארנקים דיגיטליים אבל בלי סלולר זה לא יילך. המהפך כעת יכול להתבצע ולהפוך את הסלולר לארנק, פועלים כבר השיק שירות של העברת כספים ותשלום חשבונות, העולם ילך לשם".

לרבים מהלקוחות אין מכשירים שתומכים בשירותים המתקדמים. איך זה יגיע אליהם?

בבנק הפועלים מציינים כי נכון להיום, השירותים הבסיסיים הניתנים בסלולר נתמכים בכ-100 סוגי מכשירים, אולם הם מודים כי יש אפליקציות יותר מתקדמות המותאמות רק לאייפון.

"את השירותי הבסיסים הבנקים כבר נותנים לרוב המכשירים", אומר דותן, "אבל כמו שבאינטרנט כבר אין מצב שבנק מנגיש את האתר שלו רק לדפדפן אחד כגון אקספלור, כך הבנקים לא יכולים להרשות לעצמם לפנות רק לאייפונים. הם יצטרכו לתמוך בכל משתמשי הקצה, וייאלצו להכין ממשקים לכל הסמרטפונים. הבנקים הגדולים כבר עובדים על זה, בהתאם להערכה שבתוך שנתיים לרוב הציבור יהיו סמרטפונים כאלה או אחרים".

הפיקוח עוקב, אך בינתיים לא מתערב

מה חושבים על התהליך בפיקוח על הבנקים? כבר בשנת 2003 הוציא המפקח דאז, יואב להמן, הוראה ל"ניהול טכנולוגיות המידע" (הוראה 357), שהנחתה את הבנקים לדאוג לניהול תקין בכל הקשור לבנקאות האלקטרונית.

עם התפתחות תחום הרשתות החברתיות, הוציא המפקח הנוכחי, רוני חזקיהו, בחודש יולי השנה, חוזר נוסף בו הדגיש את כללי הזהירות הנדרשים בתחום, כגון זיהוי הלקוח והעברת המידע. ואולם, בפועל בנק ישראל לא מטיל הגבלות על הפעילות.

"אנחנו לומדים טוב כל הוראה שיוצאת ומתייחסים אליה", אומר שלסקי. "אין היום הגבלות מהותיות, בנק ישראל ביקש ללמוד את הסיכונים וזה מה שאנחנו עושים. ברשתות החברתיות אין פעילות פיננסית ולכן אין סיכון. בכל מקרה, אנחנו משקיעים הרבה בתחום האבטחה".