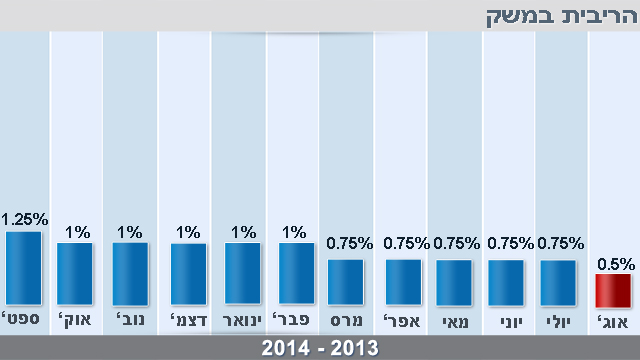

בנק ישראל הוריד את הריבית ל-0.5%

אחת הסיבות העיקריות לחידוש הפחתות הריבית היא המשך ההאטה בפעילות הכלכלית במשק, שעלולה להתגבר במהלך החודשים הבאים כתוצאה ממבצע צוק איתן. בעקבות ההחלטה, ריבית בנק ישראל חזרה למעשה לנקודת השפל שבה הייתה בתקופה אפריל-ספטמבר 2009

![]() לקראת החלטת הריבית: מי בעד ומי נגד

לקראת החלטת הריבית: מי בעד ומי נגד

![]() האוצר: ירידה של 40% ברכישת דירות

האוצר: ירידה של 40% ברכישת דירות

![]() בנק ישראל: האינפלציה תרד - ההאטה בדרך

בנק ישראל: האינפלציה תרד - ההאטה בדרך

מאז חודש אוקטובר 2011 ביצע בנק ישראל 11 הפחתות ריבית, בשיעור מצטבר של 2.75%. כתוצאה מהפחתת הריבית היום, חזרה למעשה ריבית בנק ישראל לנקודת השפל של 0.5% שבה הייתה בתקופה אפריל-ספטמבר 2009, בעיצומו של המשבר הכלכלי הגלובלי.

אחת הסיבות העיקריות לחידוש הפחתות הריבית היא המשך הרפיון בפעילות הכלכלית במשק. הלמ"ס אומנם עדכנה החודש את אומדן הצמיחה לרבעון הראשון של השנה מעט כלפי מעלה, לצמיחה בשיעור שנתי של 2.9%, אולם נתונים מעודכנים יותר שפורסמו על ידה מאוחר יותר מצביעים כבר על ירידה של 4.1% בייצור התעשייתי בחודשים מרץ-מאי.

אומדני הלמ"ס גם עדכנו את השינויים בצריכה הפרטית ברבעון הראשון מירידה בשיעור שנתי של 0.6% ליציבות. יחד עם זאת צריך לזכור כי יציבות זו באה לאחר תקופה ארוכה מאוד של עליות רבעוניות רצופות בהיקף הצריכה הפרטית, שנמשכו למעשה מאז ינואר 2009.

ההאטה שהחלה להסתמן בפעילות המשק צפויה אף להתגבר במהלך החודשים הבאים כתוצאה מההשפעה השלילית של מבצע צוק איתן. הערכות מוקדמות שפרסמה קרן המטבע הבינלאומית בסוף השבוע שעבר כבר מדברות על אובדן תוצר של כ- 0.2% (כ-2.2 מיליארד שקל) כתוצאה מהלחימה בעזה. הפחתת הריבית גם מקטינה את עלויות היצרנים וגם גורמת להגדלת הביקושים, ובאמצעות מהלך משולב זה היא מסייעת להגברת הפעילות הכלכלית במשק.

התפתחות מדאיגה נוספת שפוגעת בעיקר ביצואנים היא ההתחזקות הבלתי פוסקת של השקל מול המטבעות החשובים בעולם. מתחילת השנה נחלש שער הדולר מול השקל בכ- 1.3% ואילו שערו היציג של היורו ירד אף בשיעור גדול יותר של כ- 3.5%. כתוצאה מירידות אלה נחלש גם שער סל המטבעות ("שער החליפין האפקטיבי"), שהוא למעשה הנתון שאליו מכוון בנק ישראל את מדיניותו בתחום שער החליפין.

סל המטבעות משקלל את 28 המטבעות של שותפות הסחר העיקריות של ישראל. משקלו של הדולר בסל המטבעות הוא 25%, ומשקל היורו בסל מגיע ל- 33%. כאן כבר מדובר בירידות שערים שנמשכות זמן רב ולמעשה שער סל המטבעות נמוך כיום אף מנקודת השפל שאליה ירד באוקטובר 2008, בשיאו של המשבר הכלכלי הגלובלי.

המשך התחזקות השקל השנה בולטת במיוחד לאור העובדה שבמהלך תקופה זו רכש בנק ישראל כמות מצטברת גדולה יחסית של 5.25 מיליארד דולר במטרה להחליש את המטבע המקומי. ריבית נמוכה יותר על השקל הופכת אותו לפחות אטרקטיבי בעיני המשקיעים. בדרך זו היא עשויה לגרום להחלשת השקל מול המטבעות החשובים בעולם, דבר שעשוי לתרום להגדלת היצוא. גם הפחתת הריבית שבוצעה בחודש שעבר בגוש היורו תרמה את חלקה להפחתת הריבית אצלנו, וזאת כדי למנוע מצב שבו הרחבת פערי הריביות בין השקל לבין היורו מגדילה את הביקושים לשקל.

אירוע יוצא דופן באינפלציה

מה שאפשר לבנק ישראל להפחית הפעם את הריבית ללא חשש מתרומה אפשרית של המהלך להתגברות האינפלציה הוא ההתפתחות המעניינת שחלה לאחרונה בתחום המחירים. באינפלציה בפועל, שהיא נתון המחושב 12 חודשים לאחור, נרשם בחודש שעבר אירוע יוצא דופן: מהחישוב נגרע מדד יוני 2013 שעלה בשיעור חריג של 0.8%, ובמקומו נוסף מדד יוני 2014 שעלה רק ב- 0.3%. כתוצאה מכך צנחה האינפלציה בפועל מ-1% לפני חודש לשפל של 0.5% בלבד כעת. אינפלציה בפועל כה נמוכה נרשמה בפעם האחרונה במשק הישראלי לפני יותר משבע שנים. האינפלציה בפועל גם נמצאת כעת הרבה מתחת לגבול התחתון של יעד האינפלציה השנתי שקבעה הממשלה (1%-3%).

להפחתת הריבית יש גם השפעה נוספת, שפועלת במסלול מנוגד למדיניותו המוצהרת של בנק ישראל. ריבית נמוכה יותר מקטינה את תשלומי הריבית החודשיים על ההלוואות לדיור במסלול הצמוד לריבית ה"פריים". בדרך זו היא מגדילה את הביקושים למשכנתאות ותורמת בכך להמשך העלייה במחירי הדירות. לפני שבועיים פרסמה הלמ"ס כי בחודשים אפריל-מאי עלו מחירי הדירות ב- 0.5% נוספים, וכי בשיעור שנתי הם גבוהים כעת ב-8.8% ממחירן הממוצע בתקופה המקבילה בשנה שעברה. זאת לעומת עליית מחירים שנתית של 8% שעליה דיווחה הלמ"ס בחודש שעבר.

אולם בנושא זה הבהיר כבר בנק ישראל בעבר שתי נקודות, שמסבירות מדוע הוא אינו חושש להפחית את הריבית כדי לתמוך ביצואנים, למרות הסכנה הכרוכה בכך להמשך העלייה במחירי הדירות. הראשונה בהן היא שהערך המוסף של ענפי היצוא הוא קרוב ל- 30%, בעוד שהערך המוסף של ענף הבנייה מסתכם רק ב- 8%. הנקודה השנייה היא שההגבלות השונות שהטיל המפקח על הבנקים בשנים האחרונות על נוטלי המשכנתאות צמצמו מאוד את ההשפעה של הפחתת הריבית השקלית לטווח קצר על הביקושים למשכנתאות.