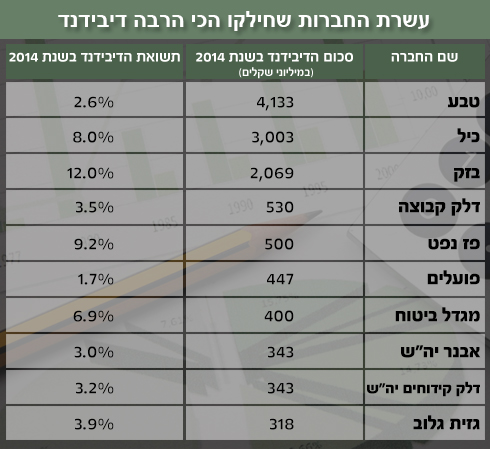

שיאניות הדיבידנדים ב-2014: טבע, כיל ובזק

חברת התרופות ממשיכה לשמור על מיקומה בצמרת רשימת מחלקות הדיבידנדים. ב-2014 חילקה טבע כ-4.1 מיליארד שקל לבעלי המניות. סך הדיבידנד שחולק בשנה החולפת הסתכם בכ-18.8 מיליארד שקל. הבשורה הרעה: נמשכת מגמת הירידה בתשואת הדיבידנד, זו השנה הרביעית ברציפות

לכתבות נוספות בערוץ שוק ההון:

![]() הצעת רכישת פריגו: המניה תיעלם מהמסחר?

הצעת רכישת פריגו: המניה תיעלם מהמסחר?

![]() איך וורן באפט בוחר מניות מנצחות?

איך וורן באפט בוחר מניות מנצחות?

טבע ממשיכה לשמור על מיקומה בצמרת רשימת מחלקות הדיבידנדים, כאשר סך הדיבידנדים הרבעוניים שחילקה בשנת 2014 הסתכם בכ-4.1 מיליארד שקל. החברה המשיכה להגדיל את גובה הדיבידנד הרבעוני למניה, כפי שעשתה בשנים האחרונות. אך בעקבות הזינוק החד של כ-64% בשער המניה במהלך שנת 2014 תשואת הדיבידנד ירדה מ-3.2% בשנת 2013 ל-2.6% בשנה החולפת.

בזק עם תשואת הדיבידנד הגבוהה ביותר מבין חברות ת"א 100

מי שנמצאת במקום השני ברשימה היא חברת כימיקלים לישראל. החברה חילקה דיבידנדים בסך של כ-3 מיליארד שקל בשנת 2014, ומדובר בגידול משמעותי של קרוב ל-30% לעומת שנת 2013 - אז חילקה החברה כ-2.3 מיליארד שקל.

יש לציין כי מדיניות חלוקת הדיבידנדים של כימיכלים לישראל מאז שנת 2007 לחלק דיבידנד רבעוני בגובה של עד 70% מהרווח הנקי. השנה זינקה תשואת הדיבידנד של החברה לכ-8.0% לעומת 5.5% בשנה הקודמת. אך אליה וקוץ בה, באוקטובר האחרון הודיעה מעלות על הורדת דירוג האג"ח של החברה בשל מדיניות דיבידנדים אגרסיבית יחסית, למרות חוסר הוודאות לגבי המלצות ועדת ששינסקי, שהביאה לגידול המינוף של החברה.

גם בזק שלה מדיניות דיבידנד נדבנית, ניצבת במקום השלישי לאחר שחילקה דיבידנדים בסך כ-2.1 מיליארד שקל בשנת החולפת. יש לציין כי מדובר בירידה לעומת 2013 אז חילקה בזק כ-2.8 מיליארד שקל שהועברו לבעלי המניות בהתאם למדיניות חלוקת דיבידנד שאימצה החברה לחלק מדי כחצי שנה דיבידנד בשיעור של 100% מהרווח החצי שנתי. נתון מעניין: מבין חברות מדד ת"א-100, תשואת הדיבידנד של בזק הינה הגבוהה והסתכמה בכ-12%.

קבוצת דלק שילמה 530 מיליון שקל כדיבידנד בשנת 2014, סכום זהה לזה ששולם בשנה הקודמת, ונותרה במקום הרביעי ברשימה. את החמישייה הראשונה סוגרת חברת פז נפט, אשר חילקה דיבידנדים בסך של 500 מיליון שקל, לאחר שנמנעה מחלוקת דיבידנדים בשנים 2012 ו-2013. תשואת הדיבידנד של מניית החברה הסתכמה ב-9.2%.

בנק לאומי לא חילק דיבידנד מ-2011

18 חברות שמניותיהן כלולות במדד ת"א-25 בסוף שנת 2014 חילקו בשנה זו כ-13.5 מיליארד שקל (כ-72% מסך כל הדיבידנדים) ו-36 חברות מבין החברות שמניותיהן נכללו בסוף שנת 2014 במדד ת"א-75 חילקו כ-3.3 מיליארד שקל (כ-17% מסך כל הדיבידנדים).

יש לציין כי תשואת הדיבידנד של מניות שני המדדים המשיכה במגמת הירידה, זו השנה הרביעית ברציפות: תשואת הדיבידנד של חברות מדד ת"א-25 הסתכמה בכ-2.6% בשנת 2014, לעומת 2.7%, 3.1% ו-3.3% בשנים 2013, 2012 ו-2011, בהתאמה. תשואת הדיבידנד של חברות מדד ת"א-75 ירדה באופן חד לכ-2.5% בשנת 2014 - לעומת 3.3%, 3.1% ו-4.5% בשלוש השנים הקודמות, בהתאמה. מי שבכל זאת יכולים לחייך הם מחזיקי מניות בזק, דיסקונט השקעות, דלק רכב ופז נפט. תשואות הדיבידנד הגבוהות ביותר מבין חברות מדד ת"א-100 שייכות להם. בזק כאמור עם כ-12%, דיסקונט השקעות 9.9%, דלק רכב 9.7% ופז נפט 9.2%.

לעומתם בלטו שלוש חברות הנסחרות במדד ת"א-25 ולא חילקו דיבידנד: בנק לאומי שלא שילמה דיבידנד לבעלי מניותיה מאז יוני 2011; החברה לישראל, שחדלה מלשלם דיבידנדים במאי 2012; ואופקו שאינה נוהגת לחלק דיבידנדים.

האם חלוקת הדיבידנד טובה לבעלי המניות?

למרות הגישה הרווחת שחלוקת דיבידנדים זה נהדר למשקיעים, בפועל, זה לא ממש משנה אלא אם מדובר על חלוקה בתשואת דיבידנד משמעותית מאוד.

והנה הדגמה – נניח שחברה שמניתה במחיר של 100 אגורות מחלקת דיבידנד של 4 אגורות. במקביל לחלוקה מחיר המניה תרד ב-4 אגורות ל-96 אגורות, ולמשקיע יש 4 אגורות ברוטו, משום שעל זה יש גם לשלם מס! לכאורה - אם נתעלם מעניין המס הוא נשאר אם אותו ערך.

אז מה היתרון כאן? בפועל, אין יתרון, אפילו ההיפך – המשקיע הפרטי משלם כאמור מס. מנגד, אם החברה משקיעה את אותם 4 אגורות שהתכוונה לחלק ברכישה של חברות, ברכישת מכונות ועוד, צפוי שהיא תדע לתשואה טובה יותר בעתיד. אחרי הכל, התשואה האמיתית למשקיע לא מגיעה דרך תשואת דיבידנד אלא דרך עליית ערך המניה. תשואת הדיבידנד ברוב הגדול של המקרים מבטאת חלק קטן מאוד מעליית ערך המניה, ויעידו על כך נתוני הבורסה שמתפרסמים כעת.

ולכן, הנתון החשוב באמת הוא תשואת הדיבידנד – סכום הדיבידנד למניה חלקי מחיר המניה, ככל שתשואת הדיבידנד גבוה יותר כך המהלך של החלוקה נתפס כיותר אטרקטיבי מבחינת המשקיעים - מחזיקי המניות.