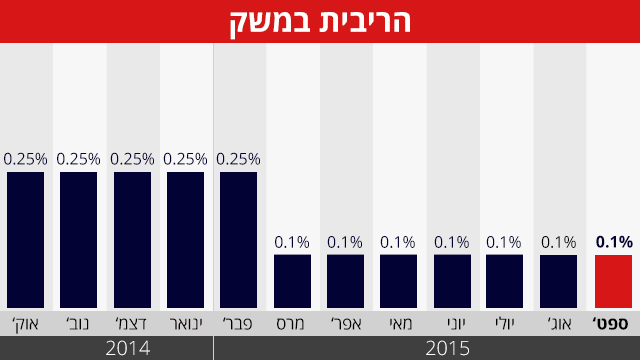

למרות הירידות בשווקים: הריבית ללא שינוי

בנק ישראל החליט להותיר את הריבית לחודש ספטמבר על 0.1%. ההחלטה התקבלה למרות שתי התפתחויות שהתרחשו בימים האחרונים: נתוני הצמיחה החלשים של המשק הישראלי שהצביעו על האטה, והירידות בשוקי ההון בעולם כולו, בעקבות החשש ממיתון כלכלי מתקרב בסין

הוועדה המוניטרית של בנק ישראל החליטה היום (ב') להשאיר את הריבית לחודש ספטמבר ללא שינוי, על רמה של 0.1%. זאת, למרות נתוני הצמיחה החלשים והאינפלציה הנמוכה שהעלו הערכות להורדת ריבית.

- האוצר: קצב הצמיחה בישראל - נמוך משל יוון

- בעקבות ההאטה: כחלון יפעל לעידוד התעשייה

- המשק צמח ברבעון השני של השנה רק ב-0.3%

- מדד יולי עלה ב-0.2%; מדד הדיור זינק ב-1%

- בחודש שעבר: ריבית אוגוסט נשארה על כנה

ההחלטה להותיר את הריבית ללא שינוי התקבלה למרות כמה התפתחויות שהתרחשו בימים האחרונים, ושתומכות דווקא בהפחתת הריבית. האחת היא נתוני הצמיחה של המשק הישראלי למחצית הראשונה של 2015, שפורסמו בשבוע שעבר והצביעו על האטה בצמיחה בשל ירידה ברווחיות היצוא ובהיקף ההשקעות במשק. השנייה היא הירידות בשוקי ההון בעולם כולו, בעקבות החשש ממיתון כלכלי מתקרב בסין.

האטה בצמיחה בישראל מעוררת את בנק ישראל להורדת ריבית מפני שריבית נמוכה תומכת בשמירת השקל חלש ובכך היא מסייעת להגדלת הרווחיות של היצואנים. ריבית נמוכה גם אמורה להגביר את הביקושים במשק, כיוון שהיא אמורה לעודד את הציבור לחסוך פחות ולצרוך יותר - ובכך להגביר את הצמיחה ולהכניס את האינפלציה הנמוכה במשק לתחום היעד שקבעה הממשלה - 1%-3%.

במקביל, הירידות בשוקי ההון בעולם הובילו בימים האחרונים להערכה כי בנק הפדרלי בארה"ב ידחה את העלאת הריבית המתוכננת שלו בכמה חודשים עד שיבין לאן נושבת הרוח בכלכלה הסינית. מכיוון שהיחס בין הריבית בישראל לריבית בארה"ב היא הגורם המשמעותי ביותר בהשפעתו על שער השקל מול הדולר, דחיית ההחלטה בארה"ב גם היא מעודדת את בנק ישראל להפחתת ריבית נוספת. זאת, על מנת לשמור על פער ריביות מינימלי בין השקל לדולר.

חשש מהמשך עליית מחירי הדיור

אולם כנגד נתונים אלה יש לבנק ישראל סדרות נתונים כלכליים משלו שמעידים לדעתו כי מצבו של המשק, גם בתחום הפעילות הריאלית וגם בתחום המחירים, אינו כה גרוע, ובוודאי אינו מחייב מהלך דרמטי של הפחתת הריבית לשפל היסטורי של 0%, או אף של הנהגת ריבית שלילית.

סיבה חשובה נוספת להחלטה להשאיר את הריבית ללא שינוי היא החשש של בנק ישראל מהתרומה של מהלך מסוג זה להמשך העלייה במחירי הדיור. הפחתת הריבית מקטינה את תשלומי הריבית על המשכנתאות במסלול הצמוד לריבית ה"פריים", מגדילה לכן את הביקושים למשכנתאות ותורמת בכך להמשך העלייה במחירי הדירות. בנוסף לכך, ריבית אפסית מקטינה את התמריץ לחסוך באפיק הפיננסי, ולכן היא גורמת להסטת כספים מאפיק זה להשקעות בנדל"ן - דבר שתורם גם הוא לעלייה במחירי הדירות.

הכרה זו בתרומת הריבית הנמוכה לעלייה במחירי הדירות מתקשרת לנתונים המעודכנים והדי מדאיגים שפרסמה לאחרונה הלמ"ס: מחירי הדירות עלו בחודשים מאי-יוני לעומת החודשיים הקודמים ב-0.8% נוספים. כתוצאה מכך מחירי הדירות גבוהים כעת ב- 4.4% ממחיריהן הממוצעים בתקופה המקבילה בשנה שעברה, לעומת עליית מחירים שנתית של 3.4% שעליה דיווחה הלמ"ס בחודש שעבר.

חשש מהשפעת הריבית האפסית על היציבות במשק

ולכל זה יש להוסיף את החשש הגובר והולך של בנק ישראל מהשפעת הריבית האפסית על היציבות במשק. לפני פחות מחודש פרסם הבנק את דו"ח היציבות הפיננסית החצי שנתי שלו, שבו הסבירו מחבריו כי אחד הסיכונים העיקריים ליציבותה של המערכת הפיננסית מגיע מכיוונה של הריבית הנמוכה שננקטה בארץ ובעולם על רקע המשבר הכלכלי הגלובלי.

לדבריהם, הריבית הנמוכה הובילה לעלייה חדה במחירי הנכסים, כי בסביבה של ריבית אפסית או שלילית גוברת בדרך כלל נטייתם של החוסכים להגדיל את רמת הסיכון בתיק הנכסים שלהם כדי להגדיל את תשואתו.

הסיכון הגלום בהתפתחות זו, הזהירו אז מחברי הדו"ח של בנק ישראל, נובע משני גורמים עיקריים. הראשון הוא העובדה שריבית נמוכה לאורך זמן מגדילה את השווי הנוכחי של ההתחייבויות של חלק מהמוסדות הפיננסיים, כמו למשל חברות הביטוח, ועלולה לכן לפגוע ברווחיות שלהם. הגורם השני הוא ההערכה שכאשר הריבית תשנה כיוון ותתחיל לעלות עלולים להתרחש זעזועים בשווקים, עם כל ההשלכות השליליות שיהיו לכך על תיק הנכסים של הציבור ועל יציבותם של המוסדות הפיננסיים.

תגובות לריבית

אלדד תמיר מנכ"ל בית ההשקעות תמיר פישמן הגיב על ההחלטה: "מדובר בטעות קשה אשר זורקת את הכלכלה הישראלית אל המערבולת העולמית ללא כל כלים או גלגלי הצלה. הנתונים כולם תומכים בצעד אמיץ וברור של בנק ישראל, כפי שעושים כל הבנקים המרכזיים בעולם . חוסר המעש הזה מהווה אוזלת יד אשר עלולה לגרור את הכלכלה הישראלית למקומות מסוכנים".

לדברי רונן מנחם, הכלכלן הראשי של בנק מזרחי-טפחות, למרות ציפייה מסויימת של חלק מהאנליסטים לירידה בריבית לרמת האפס, הריבית צפויה דווקא לעלות בשנה וחצי הקרובות. "אני מניח שתוך שנה - שנה וחצי הריבית תעלה. מצבו של המשק לא מצריך ריבית אפסית. המטרה היא להגיע לריבית נורמאלית בהמשך כדי שנשק הריבית יישאר אפקטיבי".

בועז צליח, מנכ"ל בית ההשקעות "טופ אלפא" אמר כי "הבנק המרכזי אינו מעוניין כרגע להשתמש בכלים מוניטאריים מרחיבים נוספים, אשר יעילותם מוטלת בספק ברמה הנמוכה אשר הריבית נמצאת בה כיום, וסביר להניח כי ברצונו להיות צופה מהצד על מהלכי הפד בארה"ב".

שמואל בן אריה, מנהל השקעות ראשי ישראל בקבוצת פיוניר אמר כי "בנק ישראל בזבז את כל התחמושת שהייתה ברשותו וכעת, כשהצמיחה בעולם ובישראל מתכווצת, הוא פשוט חסר אונים".

סמנכ"ל בנק מרכנתיל, ציון בקר, הגיב: "התפקיד המרכזי של נגידי הבנקים המרכזיים בפתרון המשבר, הסתיים. הרעידות בשווקים בשבוע האחרון , צריכות להוות 'קריאת השכמה' לממשלות, שרי אוצר, תקציבי מדינה, סדרי עדיפויות במשק ורפורמות מבניות עמוקות כמעט בכל העולם המערבי: אם באיטליה ובצרפת יבצעו רפורמה מבנית יסודית בחוקי העבודה, ההשפעה תהיה מהותית לאין ערוך מאשר הורדת הריבית ב- 0.1% ואם בגרמניה, ישנו מהותית את מבנה התקציב, ויעברו להשקעות וגידול מינימלי בהוצאה הציבורית על חשבון חיסכון, ההשפעה גם פה תהיה מהותית לאין ערוך מאשר הורדת הריבית ב- 0.1%.

"אם בישראל, ישתמשו בגביית המיסים החריגה כתוצאה מהגידול החד בהכנסות ממיסוי נדל"ן, שוק הרכב ועוד, לצורכי השקעה בתשתיות לרבות תעשיה, עסקים קטנים וחינוך - יהיו אלה הצעדים המשמעותיים ולא הורדת הריבית על ידי נגידת הבנק המרכזי".

"מי שעושה דברים היסטריים בימים אלה - מפסיד כסף". צפו בראיון עם אלדד תמיר

בהכנת הידיעה השתתף אמנון אטד, כלכליסט