קונים יותר באשראי: היקף הרכישות ב-2018 הסתכם ב-330 מיליארד שקל

מדובר בעלייה של כ-9% לעומת 2017. בסך הכול הניב הציבור הרחב לחברות האשראי הכנסות בסכום כולל של 4.95 מיליאר שקל - זינוק של 10% לעומת השנה שלפני כן. גם היקף ההלוואות המשיך לגדול וקפץ ב-15%

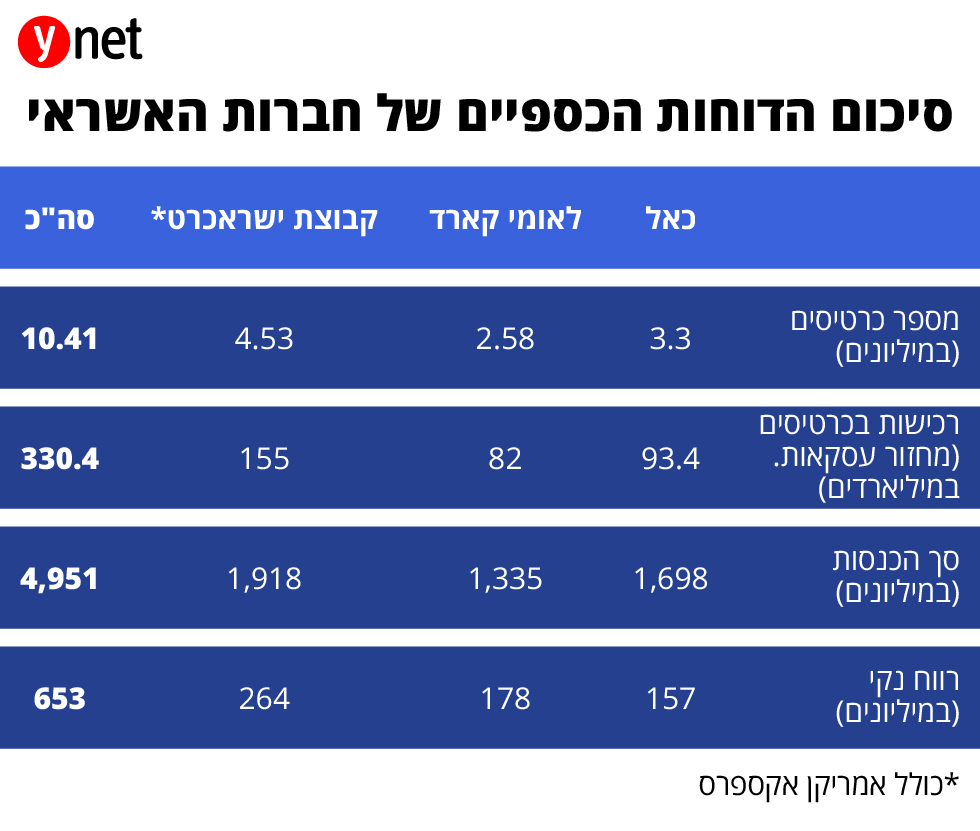

היקף הרכישות של הישראלים בכרטיסי אשראי הסתכם בשנת 2018 בסכום של 330 מיליארד שקל - עלייה של כ-9% לעומת 2017. כך עולה מסיכום הדו"חות הכספיים של חברות כרטיסי האשראי בישראל. על פי הנתונים, נכון לסוף 2018 החזיק הציבור כ-10.4 מיליון כרטיסי אשראי תקפים, שהניבו לחברות האשראי הכנסות בסכום כולל של 4.95 מיליארד שקל. מדובר בעלייה של כ-10% בהשוואה לאשתקד וברווח נקי של 600 מיליון שקל.

>> לסיפורים הכי חמים במדור כלכלה - הצטרפו לערוץ הטלגרם שלנו

![]() גוף פיננסי חדש: לאומי קארד הופכת ל-max

גוף פיננסי חדש: לאומי קארד הופכת ל-max

![]() איך אתם יכולים לכווץ את הארנק שלכם?

איך אתם יכולים לכווץ את הארנק שלכם?

![]() פרסומת להלוואה: בנק ישראל קנס את ישראכרט ב-675 אלף שקל

פרסומת להלוואה: בנק ישראל קנס את ישראכרט ב-675 אלף שקל

בחברות האשראי מציינים כי נמשך הגידול המואץ בשנה האחרונה ברכישות בחו"ל, בעיקר בקניות אונליין. כך, על פי נתוני חברת כאל, חל זינוק של 24% ברכישות אונליין מחו"ל בהשוואה לשנה הקודמת.

היקפי הרכישות בחברת ישראכרט, כולל המותג "אמריקן אקספרס", הסתכמו בשנה שחלפה ב-155 מיליארד שקל. הכנסות החברה עמדו על 1.92 מיליארד שקל והרווח הנקי הסתכם ב-318 מיליון שקל. מספר הכרטיסים התקפים של החברה עמד בסוף שנת 2018 על 4.53 מיליון.

בחברת כאל הסתכמו הרכישות של מחזיקי הכרטיסים ב-93 מיליארד שקל. הכנסות החברה עמדו על 1.7 מיליארד שקל והרווח הנקי הסתכם ב-157 מיליון שקל. בלאומי קארד סך הרכישות של הלקוחות עמד על 82 מיליארד שקל, ההכנסות הסתכמו ב-1.33 מיליארד שקל והרווח הנקי הסתכם ב-178 מיליון שקל.

היקפי ההלוואות גדלו בקצב מדאיג - וגם הריביות

מנתוני החברות עולה כי היקפי ההלוואות של הציבור המשיכו לגדול בקצב מדאיג. יתרת האשראי שנתנו שלוש החברות ישראכרט, כאל ולאומי קארד (ששינתה את שמה ל"מקס") עמדה בסוף השנה החולפת על 13.85 מיליארד שקל - עלייה של כ-15% בהשוואה ליתרת האשראי שנה קודם.

במקביל לגידול בכמות ההלוואות שנטל הציבור, חלה עלייה גם בריבית על ההלוואות. מדובר בהלוואות שצרכנים לוקחים מהחברות (כולל לווים שבכלל לא מחזיקים בכרטיס של אותה חברה), וכן בצרכנים שבוחרים לשלם בתשלומים בריבית (קרדיט).

בחינת הריבית הממוצעת, הנגבית מהלקוחות בכל אחת מהחברות, מעלה כי בחברת לאומי קארד הריבית הממוצעת בספטמבר 2017 עמדה על 8.1%, ואילו בסוף 2018 היא טיפסה ל-8.8%; בישראכרט הריבית עמדה על 7.7%, ואילו ברבעון האחרון היא הגיעה ל-8.3%; ובכאל נרשמה דווקא ירדה קלה בריבית - מ-10.85% ל-10.5% בתקופה זו. עם זאת, כאל עדיין גובה את הריבית הממוצעת הגבוהה ביותר מבין חברות האשראי - ובפער ניכר.

תמחור הריבית מתבסס, לרוב, על שלושה פרמטרים עיקריים: סוג ההלוואה (אשראי "מתגלגל", הלוואה לכל מטרה וכדומה); מאפייני הלקוח (ככל שהלקוח מוגדר לקוח "טוב" וברמת סיכון נמוכה, כך הריבית תהיה נמוכה יותר); ועלות גיוס הכסף (כמה עולה לחברה לגייס את הכסף שאותו היא מלווה ללקוחות).

מהלך מרכזי שיכול להסביר את העלייה בריבית הוא זה שהוביל להיפרדות חברות כרטיסי האשראי לאומי קארד וישראכרט מבנק לאומי ומבנק הפועלים. מדובר במהלך שיצר השלכות שונות על החברות (בעיקר עלייה בסיכון), אשר בשורה התחתונה פועלות לעליית הריבית.

כך לדוגמא, חברת לאומי קארד, שמותגה מחדש כגוף פיננסי עצמאי תחת השם max, הייתה בעבר שמרנית בהלוואות שלה - אולם החלה לפנות ללקוחות בסיכון גבוה יותר. בנוסף, כעת היא נאלצת לגייס כסף ולשלם עליו (אחרי שהפסיקה לקבל כסף "בזול" מבנק לאומי) - מה שמעלה עוד את תמחור ההלוואה לצרכן. לכך אפשר גם להוסיף את הצורך של החברה - שנרכשה על ידי שותפות של קרן ורבורג-פינקוס, מנורה, כלל ואלייד - לגלגל את עלויות הרכישה חזרה אל הלקוחות בצורה של עליית הריבית.

בכאל, שהחוק להפרדת חברות כרטיסי האשראי לא חל עליה והיא תישאר בבעלות בנק דיסקונט, מנצלים את היתרון היחסי כדי להפחית סיכונים בהלוואות - ובכך להוריד במעט את הריבית. עם זאת, כאמור בכאל עדיין הריבית יקרה יותר.