הפתרון של סרבני הבנקים? כרטיס החיוב הנטען

הכרטיס אמור להוות אלטרנטיבה לכחצי מיליון איש בישראל שמתנהלים בעיקר על בסיס מזומנים, ללא צורך בפתיחת חשבון בנק, אלא שהבנקים לא ממש אוהבים את זה והתוצאה היא שכמעט אף אחד לא מקדם אותו. אז מה מאפשר הכרטיס הזה, למי בעיקר הוא מיועד וכמה כסף זה עולה? בדקנו

יותר מחצי מיליון איש בישראל מנהלים את חייהם בעיקר על בסיס מזומנים. סקר הלמ"ס שפורסם לפני מספר ימים מעלה כי לכ-14% ממשקי הבית אין חשבון בנק. בישראל יותר מ-300 אלף איש הם בעלי חשבון מוגבל. בקרב אוכלוסיות, כגון במגזר הערבי והחרדי, שיעור מודרי הבנקים - בין מבחירה ובין אם בלית ברירה, הוא גבוה במיוחד.

![]() קניתם דירה? תסבירו מאיפה הכסף

קניתם דירה? תסבירו מאיפה הכסף

![]() מחפשים הלוואה: המערכת שאמורה להוזיל לנו את הריבית

מחפשים הלוואה: המערכת שאמורה להוזיל לנו את הריבית

לפחות באופן רשמי, גם לקוח שמוגדר כ"מוגבל" עם רקורד "בעייתי" בהתנהלות הפיננסית שלו, יכול לפתוח חשבון בנק. לבנקים אסור לסרב לפתיחת חשבון (כל עוד לא קיימת סיבה סבירה לסרב) עם ניהול יתרת זכות-ללא מתן אשראי וללא אפשרות לאוברדראפט. אלא שבמבחן המעשי, הבנקים לא ששים לעשות זאת וגם המודעות של הציבור לגבי זכויותיו בעניין זה נמוכה.

אם נוסיף לכך כ-200 אלף עובדים זרים שנמצאים פה (כמחצית מהם מסתנני עבודה בלתי חוקיים) נגיע ליותר מחצי מיליון איש שרבים מהם מקבלים את משכורתם במזומן או בצ'ק מהמעסיק (אותו הם פודים למזומן).

למקום הזה מנסים להיכנס בשנים האחרונות כרטיסי החיוב הנטענים (prepaid), אותם מטעינים מראש בסכום כסף – בין אם מדובר במשכורת הנטענת על ידי המעסיק ובין אם מדובר בכרטיס שנועד לקניות בארץ ובחו"ל. הכרטיסים הללו שבארה"ב ואירופה כבר מהווים כ-6% מנתח השוק של כרטיסי החיוב בכלל ומהווים אלטרנטיבה לכרטיסי אשראי עבור חלק לא מבוטל מהאוכלוסייה, עדיין בתחילת דרכם כאן בארץ.

לכאורה, מה שעשוי לתת דחיפה לתחום הזה הוא החוק להגבלת השימוש במזומן שאמור להיכנס לתוקף בתחילת 2019. למרות שהגבלת השימוש חלה על סכום גבוה של 11,000 שקל, החוק נועד ככלל לעודד את הציבור לעבור משימוש במזומן לאמצעים שבהם ניתן לעקוב אחרי התשלומים שמתבצעים, כגון כרטיסי חיוב.

אלא שלבנקים ולבנק ישראל אין עניין לקדם את השימוש בכרטיס הזה. הבנקים רואים בכך אלטרנטיבה לחשבון הבנק. בניגוד לכרטיס הדביט – כרטיס חיוב שהעסקאות שנעשות בו מחויבות באופן מיידי מחשבון הבנק ואינן נדחות למועד חיוב קבוע, בכרטיסי החיוב הנטענים, חשבון הבנק לא רלוונטי ואין לו קשר לכרטיס.

"מדובר על אוכלוסייה שמגלגלת מחזור של למעלה מ- 3.5 מיליארד שקל בחודש", אומר ל-ynet יובל טל, מנכ"ל WorldcomFinance, העוסקת בהעברות כספים בינלאומיות ומנפיקה כרטיס כזה. "אל כל האוכלוסייה הזו ניתן להוסיף גם את כל מי שרוצה להשתמש בכרטיס הנטען לצורך קניות באינטרנט".

טל מציין כי יש כיום רבבות עובדים המוגבלים בבנק, ומקבלים את משכורתם בצ'ק או מזומן בעיקר בתחומי הסיעוד, הבניין, המסעדנות, המלונאות, החקלאות ועוד. "לצערי אין בכלל התייחסות לאוכלוסיות הללו. התחילו לקדם קצת את כרטיסי הדביט, אבל הם שייכים למי שיש לו חשבון בנק. מה עם האוכלוסיות האחרות?"

"להתנהלות במזומן יש מכלול של עלויות"

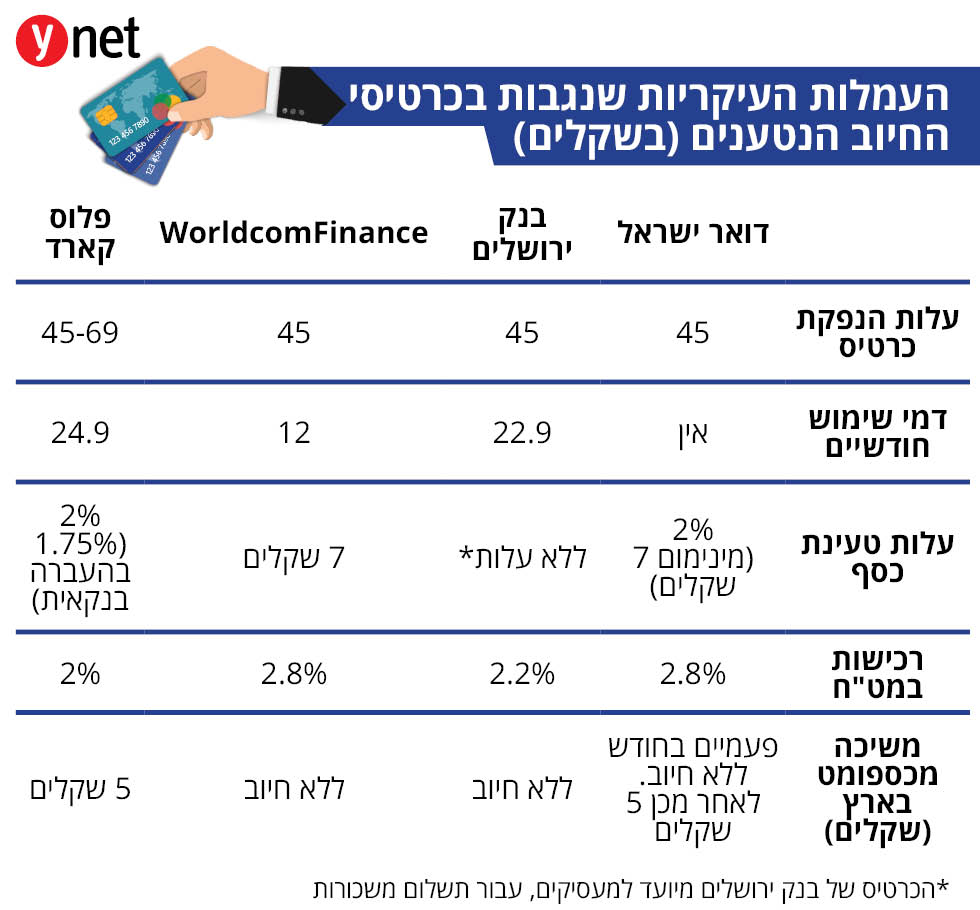

כיום, כאמור, מספר הכרטיסים הללו בישראל קטן מאוד. ישנן 4 חברות המציעות כרטיסי חיוב נטענים – בנק הדואר, הפונה בעיקר לאוכלוסייה הכללית ככרטיס לקניות, בנק ירושלים הפונה בעיקר למעסיקים ככרטיס לתשלום משכורת ו-WorldcomFinance ו-"פלוס קארד", המציעות את שתי האפשרויות – כרטיס לתשלום משכורת וכרטיס נטען לקניות.

סכום הטעינה המקסימאלי בכרטיס משכורת נע סביב 15,000 – 20,000 שקל, ומלבד רכישות בישראל הכרטיסים הללו ניתנים לשימוש גם בחו"ל.

עם זאת יש לציין כי השימוש בכרטיס כולל עמלות שונות. מלבד עמלת הנפקת הכרטיס בפעם ראשונה, הנעה בין 45 שקל ל-69 שקל, ישנה עמלה חודשית קבועה על דמי שימוש שנעה בין 32-20 שקל בחודש; בנוסף, קיימת עמלה על טעינת הכרטיס בסכום קבוע או כאחוז מסכום הטעינה (סביב 2%) בכסף וכן על שימוש בכרטיס ברכישות במט"ח (סביב 2.5%), כמו גם עמלות נוספות בחלק מהמקרים.

כל העמלות הסובבות את הכרטיס הזה הופכות את השימוש בו לממש לא זול. זה אלטרנטיבה לניהול חשבון עו"ש, שמיועדת לאוכלוסיות חלשות?

"ניהול חשבון בבנק הוא יותר יקר", אומר גורם בענף כרטיסי החיוב הנטענים. "עשינו גם בדיקות שמוכיחות את זה".

לפי נתוני בנק ישראל עמלות ניהול חשבון עו"ש נעות סביב 30-20 שקל בחודש, כולל עמלת כרטיס אשראי, זה לא יותר יקר מהעמלות שאתם מציעים.

"האוכלוסיות הללו בדרך כלל משלמות את התעריפים הגבוהים יותר בבנק, מעל הממוצע. בנוסף, הם משלמים עוד עמלות הרבה יותר יקרות. למשל, אדם שמקבל את המשכורת שלו בצ'ק ואין לו חשבון בנק, כדי לפדות את הצ'ק למזומן הוא משלם עמלה גבוהה במיוחד. יש כאן מכלול של עלויות שגם אותן צריך לקחת בחשבון".

טענה נוספת שנשמעת היא שהכרטיסים הללו אינם מכובדים בכל מקום. לא מאפשרים הרשאות לחיוב חשבון, כגון הוראת קבע לחברת הסלולר.

"הכרטיסים הללו מונפקים בשיתוף חברות האשראי הבינלאומיות ויזה ומסטרקארד והן מכובדות בכל מקום שסולק את המותגים הללו שזה בעצם כל בתי העסק. זה נכון שיש פה ושם אירועים נקודתיים של בעיות, אבל ככלל זה מכובד כמו כל כרטיס חיוב.

"לגבי הוראות קבע, צריך להבחין בין קניה בתשלומים – שזה הכרטיס לא מאפשר, כי אין בו אלמנט של אשראי, לבין הוראת קבע שזו בעצם פונקציה שמגדירה שבכל חודש גוף מסוים יכול לגבות סכום כסף מהחשבון. זה משהו שהוא אפשרי בהחלט, אם כי נכון שההגדרה הזו לא מוטמעת בכל הכרטיסים הללו, אבל ניתן לעשות את זה".