זהירות: מבול של הלוואות בדרך

יותר מ-200 מיליון שקל השקיעו הגופים הפיננסים ב-3 השנים האחרונות במטרה אחת: לשכנע אותנו לקחת הלוואה. המדיות מוצפות בפרסומות והמסרים אגרסיביים, ובמציאות כזו יש חשיבות לגופי פיקוח - אך בעיקר לפעולות שלנו

גם אתם נתקלתם בפרסומת לנטילת הלוואה? בטלוויזיה, באינטרנט, ביוטיוב ובסמס: בחודשים האחרונים מבול של הצעות הלוואה שוטף את המדיות השונות - רק תקחו.

![]() לא רק מחירים: השינויים שייכנסו לתוקף ב-2019 וישפיעו על הכיס שלכם

לא רק מחירים: השינויים שייכנסו לתוקף ב-2019 וישפיעו על הכיס שלכם

מדובר לא רק בהתרבות הפרסומות שכבר קיימות די מזמן, אלא בעיקר במסרים האגרסיביים שנכללים שם - ואלו הופכים בעייתיים יותר ויותר.

לאחרונה פסל בנק ישראל סרטון פרסומת של ישראכרט, אחרי שרץ כבר שבועות ברשת, בה הציג הפרזנטור יובל סמו, בכישרון רב, איך מדלגים בקלילות בין שלל הוצאות שנערמות: מרכישת רכב, חופשה חלומית בחו"ל, קניית סלון חדש ועוד; ולבסוף הופכים את כל החובות הללו בקלות "ממינוס לפלוס" (בעזרת הלוואה שתיקחו, כמובן).

בכלל, ישראכרט לא לבד בניסיון להציג לנו מצג או תחושה כאילו הכסף גדל על העצים. מסרים מעין אלו אפשר למצוא גם בפרסומות של לאומי קארד, כאל, מימון ישיר וגם אצל הבנקים.

רק לפני חודש קנס בנק ישראל את לאומי קארד ובנק דיסקונט על הצגת סרטון פרסומת, תוך חריגה מהוראות הפיקוח. בביקורת שנערכה נמצא כי שני הגופים הפיננסיים פרסמו סרטונים שיווקיים, המעודדים נטילת הלוואות, ללא צירוף אזהרה הקובעת כי אי עמידה בפירעון ההלוואה עלול לגרור חיוב בריבית פיגורים והליכי הוצאה לפועל, כנדרש.

פרסומות להלוואות ב-200 מיליון שקל

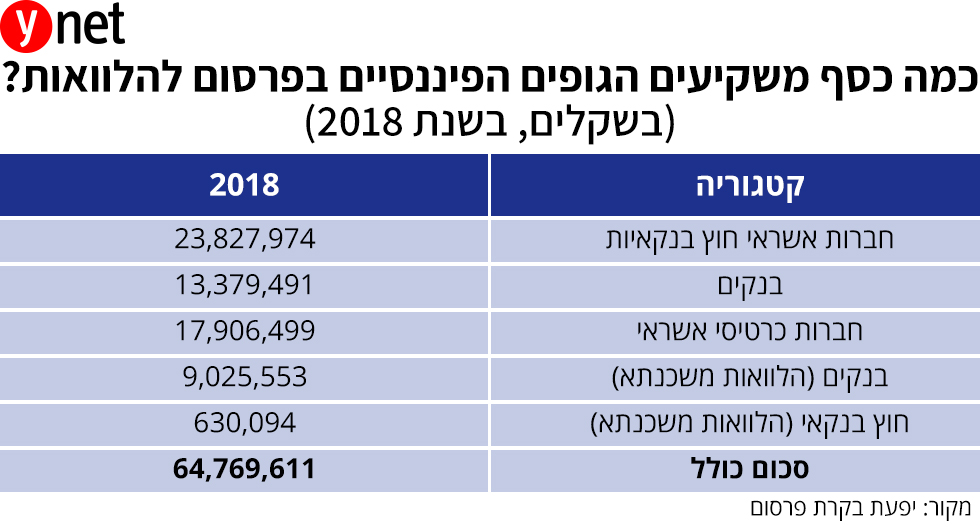

מנתונים שהתקבלו לבקשת ynet מיפעת בקרת פרסום ומתפרסמים כאן לראשונה, עולה כי בשלוש השנים האחרונות השקיעו הגופים הפיננסיים יותר מ-200 מיליון שקל בפרסום להלוואות, מתוכם כ-180 מיליון שקל במה שמכונה הלוואות "צרכניות" (הלוואות שאינן לדיור).

רק בשנה האחרונה הסתכם הסכום הזה ב-64.7 מיליון שקל, כאשר ההוצאה הגדולה ביותר הייתה של חברות האשראי החוץ בנקאיות (כ-24 מיליון שקל) ואחריהן חברות כרטיסי האשראי (כ-18 מיליון שקל). כך ,למשל, מהנתונים עולה כי מימון ישיר הוציאה בשנה האחרונה 14.5 מיליון שקל על פרסום, בנק ירושלים 9.2 מיליון שקל וישראכרט 9.1 מיליון שקל.

ניסיונות השידול והשכנוע לא מסתיימים במסך הטלוויזיה או הסמארטפון. הם ממשיכים גם בשיחת טלפון או אפילו במפגש פרונטלי. בבדיקות שערך לאחרונה הפיקוח על הבנקים, אותרו מקרים בהם עובדי המוקד הטלפוני של הבנקים פעלו לשכנע לקוחות לקחת הלוואה, למרות שאלה הביעו חוסר עניין בכך. "נמצא כי השכנוע הבלתי הולם באותם מקרים כלל הצעות חוזרות ונשנות, הפעלת לחץ על לקוחות להחליט 'עוד היום' ושימוש בביטויי שידול לא ראויים", נכתב בדו"ח של בנק ישראל.

המציאות הזו תלך ותתעצם

כדאי שתהיו מוכנים, כי המציאות הזו תלך ותתעצם ויש לכך כמה סיבות. החוק להגברת התחרות במערכת הבנקאית, המבוסס על המלצות ועדת שטרום, הוביל להפרדת חברות כרטיסי האשראי מהבנקים ויצר, למעשה, שני גופים פיננסים חדשים-ישנים.

מדובר בלאומי קארד (שצפויה לשנות את שמה בקרוב) ובישראכרט - שתי חברות הנמצאות בהליכי היפרדות מתקדמים מהבנקים שהחזיקו בהן - לאומי קארד מבנק לאומי וישראכרט מבנק הפועלים. שני הגופים הללו, שיתחרו עכשיו בבנקים, רעבים ללקוחות ובמיוחד להכנסות מריבית על הלוואות.

בנוסף, התחרות בין החברות, כולל כאל שנשארה בבעלות בנק דיסקונט, מייצרת שיתופי פעולה והסכמים של כל אחת מחברות כרטיסי האשראי עם הרשתות הקמעונאיות הגדולות להנפקת כרטיסי אשראי משותפים - שגם הם, כמובן, מציעים ומשדלים להלוואות. כך, למשל, השקיעה בשנה שחלפה רשת שופרסל (שלה כרטיס אשראי משותף עם כאל) כ-2.3 מיליון שקל בקמפיין להלוואות. כך שאתם צפויים להיתקל בהצעה להלוואה בסופר, בבית המרקחת ובעוד רשתות גדולות שחברו לחברות האשראי - ולא רק שם.

סיבה נוספת שתגביר את היצע ההלוואות היא הקמת מאגר נתוני אשראי, שצפוי להתחיל לפעול בתחילת חודש אפריל. המאגר הזה, שינוהל על ידי בנק ישראל, ירכז כל הנתונים הפיננסיים של ציבור משקי הבית - ויכיל, למעשה, את המידע הנדרש כדי לקבוע מה דירוג האשראי של הלקוח. את המידע הזה יוכל לקבל הגוף הפיננסי שממנו מבקש הלקוח לקבל הלוואה, ובהתאם יקבע אותו גוף מה גובה הריבית הרלוונטי לאותו לקוח.

הרעיון הוא שהגברת השיתוף בנתוני אשראי צפויה לקדם תחרות בין מלווים על מתן אשראי, להגדיל את היקף האשראי המוצע ללקוחות, ולשפר את תנאי האשראי. אלא שהמציאות הזו תאפשר לעוד ועוד גופים ומתווכים פיננסיים - שאולי כיום נמנעים מלהציע הלוואות בגלל העלויות והמיכון הדרוש על מנת לאפיין את סיכון הלקוח ולקבוע ריבית מתאימה - להשתמש במאגר ולהגדיל את היצע ההלוואות.

החוב שלנו גדל ל-550 מיליארד שקל

להלוואות הללו יש, כמובן, השלכות. נכון לספטמבר 2018, יתרת החוב של משקי הבית ב"אשראי צרכני" (שלא לדיור) עמדה על 195 מיליארד שקל - גידול של 25% בתוך פחות מחמש שנים. וזה לא כולל עוד 354 מיליארד שקל חובות לדיור.

בבנק ישראל מקפידים להציג בחודשים האחרונים נתונים, לפיהם קצב הגידול בנטילת ההלוואות באשראי צרכני התמתן לאחר שנים של עלייה בולטת ועקבית. שם גם אומרים כי הבנקים כבר מעניקים פחות אשראי למשקי הבית , אלא שגם אם יש בכך אמת - במקומם של הבנקים נכנסים חברות כרטיסי האשראי והגופים החוץ בנקאיים השונים.

הנתונים מראים כי בעוד שחלה ירידה מזערית ביתרת החוב של הבנקים (כאחוז, בתשעת החודשים הראשונים של 2018), הגופים החוץ בנקאיים הגדילו מאוד את חוב האשראי הצרכני - 20% המוסדיים וכ-8% חברות האשראי. למעשה, דוח שפרסם לאחרונה בנק ישראל עצמו קובע: "ירידה בחוב לבנקים קוזזה בעלייה בחוב לשאר המלווים".

אז מה אנחנו יכולים לעשות?

ראשית, לפיקוח על הבנקים בבנק ישראל יש כאן תפקיד חשוב ואסור שיקל ראש. נדמה שבחלק מהמקרים בנק ישראל טיפל באירועים הבעייתים מעט מאוחר מדי, זמן רב מדי אחרי שהפרסומות כבר היו באוויר, למשל, וצפו בהם רבבות.

"יש לנו יש אפס טולרנטיות לדחיפת אשראי על ידי גופים פיננסיים", אמרה לאחרונה המפקחת על הבנקים, חדווה בר, בראיון לאולפן ynet. והיא מודה שיש חשש כזה. "מצאנו אירועים שהייתה לנו תחושה לא נוחה לגביהם, של שידול אשראי, שכנוע לקוח, ואנחנו לא רוצים שהבנקים או הגופים המפוקחים יהיו במצב הזה", אמרה.

אבל לא כל הסמכויות נמצאות בידי הפיקוח על הבנקים. השינויים המבניים שנעשו בתקופה האחרונה בפיקוח על השירותים הפיננסיים בישראל, מעמידים היום את רשות שוק ההון ואת העומד בראשה, משה ברקת, כאחראים להרבה מאוד גופים פיננסיים המציעים אשראי (שאינם בנקים). וגם על הרשות חלה חובה לשמור על משקי הבית ולהגן עליהם מפרסום ושידול לא לגיטימיים ומכניסה לסחרור חובות מיותר.

אך המשימה העיקרית היא שלנו. התפקיד שלנו, משקי הבית, הוא לעמוד בגבורה מול שלל ניסיונות השכנוע וחזיונות השווא על הלוואה שתפתור לנו את כל הבעיות (כשלמעשה היא רק תעמיק אותם). החלטתם לקחת הלוואה כי אתם באמת צריכים ואין ברירה אחרת? אל תתפתו לקחת את ההצעה הראשונה שתקבלו. יש הרבה שחקנים בשוק - וזה מחייב אתכם לעשות השוואה ולבדוק כמה הצעות והיכן תקבלו את הריבית הכי נמוכה.

דרשו לדעת מה שיעור הריבית השנתית אפקטיבית שתשלמו, כבר בשלב הראשון של ההתעניינות בהלוואה. יכול להיות שמגיעה לכם הטבה בריבית בבנק שלכם או בגוף פיננסי אחר כגון מורים, סטודנטים, הסכמים שקיימים עם קבוצות עובדים מסוימות ועוד. בררו זאת היטב לפני.

בנוסף, בדקו האם תוכלו לקחת הלוואה בגוף המנהל את קופת הגמל או קרן ההשתלמות שלכם, אם יש לכם. לרוב מדובר בהלוואה זולה יותר. אולי אפילו תצליחו להשיג הלוואה ללא ריבית מאחד הגופים המעטים שמעניקים זאת (כגון ארגון "עוגן" או גמ"ח).