מפת הכספים שלכם - כך תאתרו את הנכסים הפיננסיים שברשותכם

כדי להתנהל נכון כלכלית אתם צריכים לדעת מהם הכספים שברשותכם. איפה ואיך תוכלו לאתר אילו חשבונות בנק ופיקדונות יש לכם, חסכונות פנסיוניים וקרנות השתלמות, ביטוחים וכפל ביטוחים, ואיך תדעו מהו דירוג האשראי שלכם

>> לסיפורים הכי מעניינים והכי חמים בכלכלה - הצטרפו לערוץ הטלגרם שלנו

![]() שיעורים לחופש הגדול - כך תקנו לילדיכם הרגלים פיננסיים נכונים

שיעורים לחופש הגדול - כך תקנו לילדיכם הרגלים פיננסיים נכונים

![]() למשוך את הכסף? מה עושים כשקרן הפנסיה מפסידה

למשוך את הכסף? מה עושים כשקרן הפנסיה מפסידה

![]() הדרך הנכונה לאיזון כלכלי: כך בונים תקציב למשפחה

הדרך הנכונה לאיזון כלכלי: כך בונים תקציב למשפחה

![]() הכירו: המהפכה הצרכנית שתחסוך לכם הכי הרבה כסף

הכירו: המהפכה הצרכנית שתחסוך לכם הכי הרבה כסף

איך מאתרים חשבונות בנק ופיקדונות רדומים

חשבונות בנק ניתן לאתר באתר "הר הכסף" שמפעילים בנק ישראל ורשות שוק ההון. שימו לב: ישנן חברות המציעות שירותי איתור כספים, והן מופיעות במנועי החיפוש כאשר מחפשים "הר הכסף". לכן, ודאו שאתם באתר הר הכסף הרשמי - www.itur.mof.gov.il. האתר מאפשר לאתר חשבונות רדומים שלא נעשו בהם פעולות ויש חשש שהבעלים שכחו את קיומם.

בנוסף האתר מאפשר לאתר פיקדונות לא פעילים, שהבנק לא הצליח ליצור קשר עם בעליהם בסמוך למועד הפירעון שלהם, וכן לאתר חשבונות על שם קרוב שנפטר - אך לא לראות את היתרה הקיימת בו.

איתור הכספים דורש הזדהות באמצעות תעודת זהות, תאריך הנפקת תעודת הזהות (התעודה עצמה, לא הספח), ואמצעי זיהוי נוספים.

איך מאתרים חסכונות פנסיוניים

אתר הר הכסף:

אם אתם עוברים בין מקומות עבודה, מחליפים חסכונות פנסיוניים ואינכם שומרים באדיקות ועוקבים אחרי הפוליסות שברשותכם, בהר הכסף ניתן לאתר גם פוליסות פנסיוניות, קרנות השתלמות וביטוחי חיים. גם כאן, לאחר שתזדהו באמצעות תעודת זהות, תאריך הנפקת תעודת הזהות ואמצעי זיהוי נוספים, תקבלו רשימה של כל המכשירים הפנסיוניים וביטוחי החיים הרדומים שלכם – כלומר אלו שלא הייתה בהם הפקדה או משיכה בשנה האחרונה.

הרשימה לא תכלול פרטים מלאים על הקרנות או הפוליסות, אך יהיה בה קישור לאתרי חברות הביטוח או בתי ההשקעות - שם, דרך הכניסה לאזור האישי, תוכלו לראות פרטים מלאים.

אתרי הגופים המנהלים את החסכונות:

בכניסה לאזור האישי שלכם באתר החברה המנהלת את החיסכון הפנסיוני שלכם (חברת ביטוח, בית השקעות), תקבלו מידע על כלל המוצרים שיש לכם באותה החברה - הפעילים ואלו שאינם פעילים. ככלל, מומלץ להיכנס לאזור האישי מדי כמה חודשים, כדי לוודא כי החיסכון מתנהל כסדרו. על מנת להיכנס עליכם לעבור תהליך זיהוי שכולל לכל הפחות את תעודת הזהות שלכם ומספר הטלפון הנייד. שני אלו צריכים להיות מעודכנים אצל החברות/בתי ההשקעות.

באזור האישי תוכלו לקבל מידע רב על המוצרים שברשותכם - ההפקדות החודשיות שהתקבלו (כך ניתן לוודא שההפקדות לקרן הפנסיה או לקרן ההשתלמות נעשות כסדרן), הפרמיות והתשלומים שאתם משלמים לגוף הפיננסי. חלק מהגופים אף מראים מהו שיעור הפנסיה החודשית הצפויה לכם בעת פרישה, ומהו שיעור פנסיית הנכות והשארים שקרן הפנסיה תעניק במקרה של נכות או מוות.

לגבי מוצרים ביטוחיים, באזור האישי תוכלו לראות פוליסות שיש לכם ואילו כיסויים הן מעניקות, ואם אתם מעוניינים אפשר גם להזמין העתק מהפוליסה לצפייה. לבעלי ביטוחי החיים, דרך האתר האישי ניתן להזמין אישור מס על תשלומים לביטוח חיים, ולהגישם בסוף שנת המס למס הכנסה על מנת לקבל החזרים.

המסלקה הפנסיונית:

דרך נוספת לקבל תמונה מלאה על החסכונות הפנסיוניים שלכם הוא דרך אתר "המסלקה הפנסיונית". השימוש במסלקה דורש רישום, והוא בעלות של 20 שקל לכל בקשה. שלושה ימים לאחר תהליך הרישום, תקבלו מידע מכל הגופים המנהלים חסכונות פנסיוניים בישראל לגבי המוצרים שיש לכם אצלם.

איך מאתרים ביטוחים

אתר "הר הביטוח" מאפשר לכם לקבל מידע על כל פוליסות הביטוח שעל שמכם. גם כאן, החיפוש "הר הביטוח" מעלה שורה של חברות פרטיות שנותנות שירותי איתור ושירותים נוספים. לכן שימו לב שאתם נכנסים לאתר הממשלתי הרשמי – www.harb.cma.gov.il.

באתר, לאחר תהליך הזדהות זהה לתהליך שנדרש בהר הכסף, תוכלו לראות את כל הביטוחים המופיעים על שמכם לפי הקטגוריות הבאות: ביטוחי עסק, ביטוחי דירה, ביטוחי רכב, ביטוחי חיים, ביטוחי אובדן כושר עבודה וביטוחי בריאות. האתר מאפשר גם איתור פוליסות של קרובי משפחה. בכל קטגוריה תוכלו לראות מה תאריך הפוליסה, מתי היא מסתיימת, מהו התשלום החודשי לחברת הביטוח, מהם עיקרי הביטוח, ומיהי החברה המבטחת.

באתר ישנם גם קישורים למחשבוני ביטוח רכב ודירה של משרד האוצר, על מנת שתוכלו לראות האם הפרמיה שאתם משלמים גבוהה באופן יחסי או לא.

בביטוחי הבריאות תוכלו לראות את כל הכיסויים שיש לכם על ידי חברות ביטוח פרטיות, ובהם גם כיסויים שנרכשו דרך קופת חולים כשהמבטחת היא חברת ביטוח פרטית - לדוגמה, ביטוח סיעודי לחברי קופת חולים. האתר לא מציג את הכיסויים במסגרת השב"ן (הביטוחים המשלימים) של קופות החולים.

למרות זאת, תוכלו לראות באתר האם יש לכם כיסויים כפולים: כמה פוליסות ביטוחי חיים יש לכם, והאם הביטוחים חופפים? האם יש לכם, למשל, כמה פוליסות שמכסות השתלות, תרופות מחוץ לסל או ניתוחים בחו"ל? האם יש לכם רכיבים בפוליסות השונות שאולי אתם כבר לא צריכים וחבל לשלם עבורם — למשל ייעוץ?

האתר מפנה לאזור האישי בחברת הביטוח המבטחת, בו ניתן לקבל מידע יותר מורחב על הביטוח, ואף לצפות בהעתק הפוליסה.

איך יודעים מהו דירוג האשראי שלכם

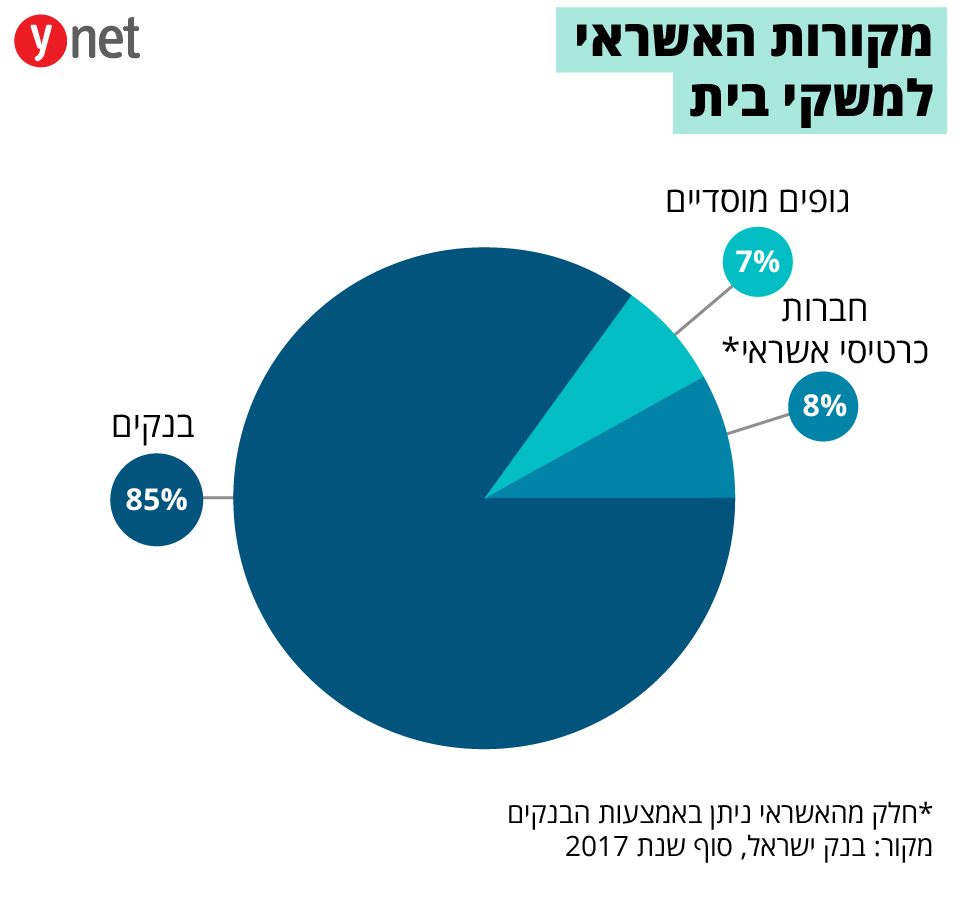

החל מהשנה הוקמה מערכת נתוני אשראי, שאוספת מידע על העמידה של כל אזרח בהחזרי הלוואות ובתשלומים מגופים פיננסיים שונים, ומאפשרת להעביר את המידע לגופים שונים לבקשתם של גופים שמהם הוא מבקש הלוואה. בעזרת המידע, גופים אלו יכולים להעריך את הסיכון של הלווה בצורה מדויקת יותר ולהעניק לו הלוואה בתמחור נכון ותחרותי יותר.

את מערכת נתוני האשראי מפעיל בנק ישראל, וכאשר אנו באים לבקש הלוואה, הגוף המלווה פונה, בכפוף להסכמתכם, לאחת מלשכות האשראי שקיבלה רישיון לכך מבנק ישראל. זו מקבלת את המידע מהמערכת, מדרגת את הלווה בהתאם למודל שפיתחה, ומעבירה את הנתונים למלווה שממנו התקבלה בקשת ההלוואה.

אחת לשנה יכול כל אזרח לקבל ללא תשלום דוח ריכוז נתונים, ובו מופיעים הנתונים הללו אודותיו. את הדוח ניתן לבקש בפורמט רגיל, ואז יופיעו בו נתונים לשלוש השנים האחרונות, כפי שמקבלת אותם גם לשכת האשראי, וניתן לבקש גם דוח מלא, בו מופיעים נתונים לעשר השנים האחרונות. את הדוח ניתן לבקש דרך אתר האינטרנט של מערכת נתוני האשראי שמפעיל בנק ישראל, www.creditdata.org.il, או באמצעות המוקד הטלפוני 6194*.

בנוסף, דן אנד ברדסטריט, שהיא אחת מלשכות האשראי, מפעילה אפליקציה בשם קפטן קרדיט, שתיתן לכם מידע על הדירוג שלה לפי הנתונים, ובנוסף עצות לשימור ולשיפור ההתנהלות על מנת להעלות את הדירוג שלכם.

איך עוקבים אחרי חשבון הבנק והמשכנתה

מי שמעוניין לעקוב באופן שוטף אחרי חשבון הבנק שלו יכול לעשות זאת באמצעות אתר האינטרנט או האפליקציה של הבנק. האתר והאפליקציה דורשים תהליך זיהוי ראשוני חד פעמי די מתיש - שכולל הוצאת שם משתמש וסיסמה בבנק, אך לאחר מכן ניתן לצפות במידע וגם, מי שנתן הרשאות מתאימות, לבצע פעולות כמו העברות כספים, הפקדות צ'קים וכו'. ניתן גם לעקוב אחרי כרטיסי האשראי שהונפקו לחשבון, ולצפות בחיובים קרובים ובעסקאות שבוצעו.

חלק מהבנקים שנותנים משכנתאות מאפשרים גם צפייה בנתוני המשכנתה באזור האישי של האתר שלהם, וזאת גם אם אתם לא מנהלים את חשבון העו"ש באותו בנק. המידע שניתן: מהו ההחזר החודשי הקרוב, מהי היתרה לפירעון בכל אחד מהמסלולים, מתי הפירעון מסתיים, מהי הריבית על המסלולים, ומהם הקנסות למשיכה מוקדמת.