תחום השבבים נחשב לאחד החמים ביותר בשנים האחרונות. עד שנת 2018 התחום היה נחשב מחזורי, כזה שבתקופות מסוימות נמצא בביקוש גבוה ועולה ואילו בתקופות אחרות נוצרים עודפי מלאי והתחום מראה האטה גדולה ומניותיו מגיבות בהתאם. אך משהו השתנה בשנים האחרונות כאשר העולם נעשה טכנולוגי יותר ויותר וקיבל דחיפה עם המעבר לאנרגיות נקיות ורכבים חשמליים. הביקוש לשבבים עלה, כך שבמקום לראות מחזוריות נוצר מצב שבחלק מהסגמנטים נוצר חוסר תמידי (דוגמת האנלוגים) ובחלק מהסגמנטים הצורך בטכנולוגיה המתקדמת ביותר מביא חברות להסכים לשלם כל סכום (דוגמת שבבי ה-GPU של אנבידיה).

אך כשמדברים על שבבים יש המון תתי קטגוריות שיש להבינן לעומק כאשר בוחנים חברה, מה שמביא אותנו למניית טלסיס שהיא שונה בנוף תעשיית השבבים.

לחברה שני תחומי פעילות: תחום פעילות אחד דרך חברת הבת סאייטסיס - שיווק והפצת רכיבים, מכשור אלקטרוני וכלי פיתוח. בחלק זה החברה עוסקת החברה ביבוא ושיווק של מגוון רחב של רכיבים אלקטרוניים. הרכיבים האלקטרוניים הם בעיקר רכיבי מדף סטנדרטיים מתוצרתם של יצרני הרכיבים המיוצגים על-ידי החברה, והם כוללים רכיבים אקטיביים, רכיבים פאסיביים ורכיבים אלקטרו-מכאניים. זהו התחום המסורתי שלא נמצא בתנופת צמיחה משמעותית.

אך בפעילותה השנייה, טלסיס היא חברה ישראלית שיש לה אחזקה שולטת (70.2%) בוואריסייט, מובילה עולמית בתחום מודולי מערכת על שבב (SOMs) המבוססים על ארכיטקטורת ARM. מודולי SOM הם מודולי מחשוב שלמים המאפשרים ליצרנים קטנים ובינוניים לשלב בקלות יכולות חישוב וקישוריות בהתקנים שלהם. היא בעצם מייצרת כרטיסוני מחשב שהם לוחות אלקטרונים עליהם מורכבים רכיבי מערכת מחשוב סטנדרטיים (כגון מעבד, זיכרונות, רכיבי תקשורת, אודיו ווידאו ועוד). על כן בסקירה זו אבקש להתמקד בוואריסייט המסקרנת.

וואריסייט נוסדה ב-2003 ויש לה מעל 5,000 לקוחות פעילים במגוון רחב של ענפים כולל רכב, תעשייה, רפואה ואלקטרוניקה צרכנית. היא בנתה עמדה תחרותית חזקה בזכות המיקוד שלה ב-SOMs מבוססי ARM, הפלטפורמה המשולבת שלה כולל ייצור פנימי ב-100%, ורשת השותפים שלה לתוכנה ותמיכה.

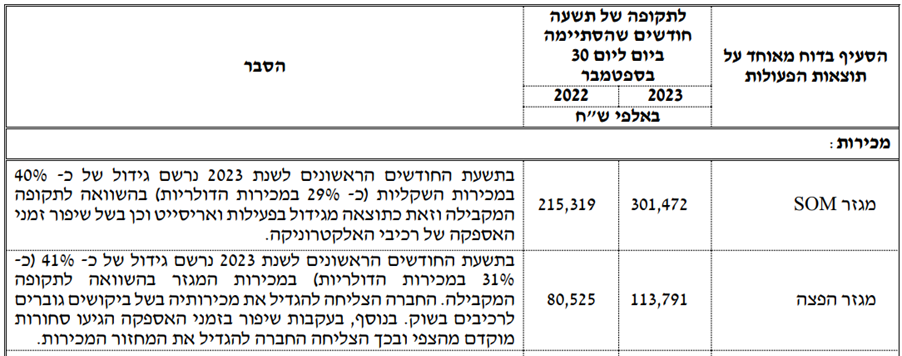

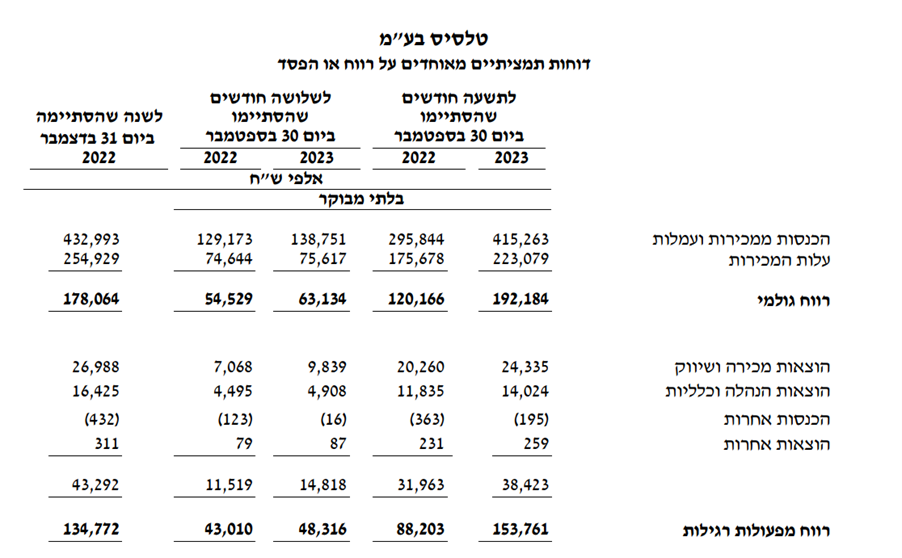

וואריסייט מספקת יתרונות משמעותיים ללקוחות שלה כולל זמן קצר יותר לשוק, עלויות מו"פ נמוכות יותר, תמיכת תוכנה מוכנה לייצור וסיכון נמוך יותר. המחיר של מודול SOM הוא בדרך כלל רק 5-7% מסך עלות החומרים של לקוחות וואריסייט. ב-9 החודשים הראשונים של שנת 2023 חברת טלסיס הציגה הכנסות של 415 מיליון ש"ח כאשר מגזר ה-SOM של וואריסייט צמח לבדו מעל ל-40% בשנה, וזאת עוד לאחר שצמח ביותר מ-50% בשנת 2022.

נתונים עיקריים על וואריסייט:

● הכנסותיה גדלו בקצב שנתי ממוצע (CAGR) של כ-25% מ-2018 עד היום.

● בתחום ה-SOM החברה מייצרת שולי רווח תפעולי שנעים בין 44%-50% שנה על שנה.

● תזרים מזומנים מפעילות שוטפת של כ-25%, מאפשרים לטלסיס לשלם דיבידנד של כ-4.5%.

אחד היתרונות בפעילות של וואריסייט, מכיוון שמדובר על מוצר מדף המחקר ופיתוח של החברה, הוא נכס בלתי מוחשי הנובע מפרויקט פיתוח או מפיתוח עצמי מוכר כנכס אם ניתן להוכיח חשבונאית כי מדובר על נכס בפועל. המוצר מאפשר תקשורת בין שני מוצרים שונים תוך הצגת השידור על אחד מהם. הלקוח בוחר את אחד מהמוצרים מקטלוג וואריסייט אשר מפתחת התאמות ללקוח הקצה. מצב זה יוצר תלות של החברה במוצר ומקשה עליה להחליף את ווארסייט כספק.

החברה פועלת בשוק יחסית קטן בתעשייה, עם מחזור של כ-2.5 מיליארד דולר עם צמיחה דו ספרתית (צפי ל-5 מיליארד דולר עד 2032) אך נמוכה. כך שמצד אחד מדובר על שוק שהוא מספק, אך לא מספיק מתמרץ מתחרים חדשים לפתח ולנגוס בנתח השוק של החברה, בנוסף לכך שנדרשת מיומנות טכנולוגית ואלקטרונית גבוהה.

דבר המעיד על אופייה האיתן של החברה הוא העובדה שהצליחה לנווט היטב במשבר הקורונה ובעת מחסור השבבים ב-2021, עם גידול הכנסות של כ-20% ב-2020, ואף הוסיפה קו ייצור חדש ב-2021. העמדה התחרותית של וואריסייט נובעת מעלויות המעבר ללקוחות המעצבים מוצרים סביב המודולים שלה, אפקט הרשת מהשותפים לתוכנה כפי שהוסבר לעיל ורכיבים ומצוינות תפעולית דרך מחזורים עסקיים.

מחסור הרכיבים לשבבים מהשנים האחרונות הגביר עניין מצד יצרנים OEMs בכל הענפים בשימוש ב-SOMs כדי להפחית סיכוני שרשרת אספקה, מה שייצר הזדמנות משמעותית עבור וואריסייט - ונראה כי היד עוד נטויה.

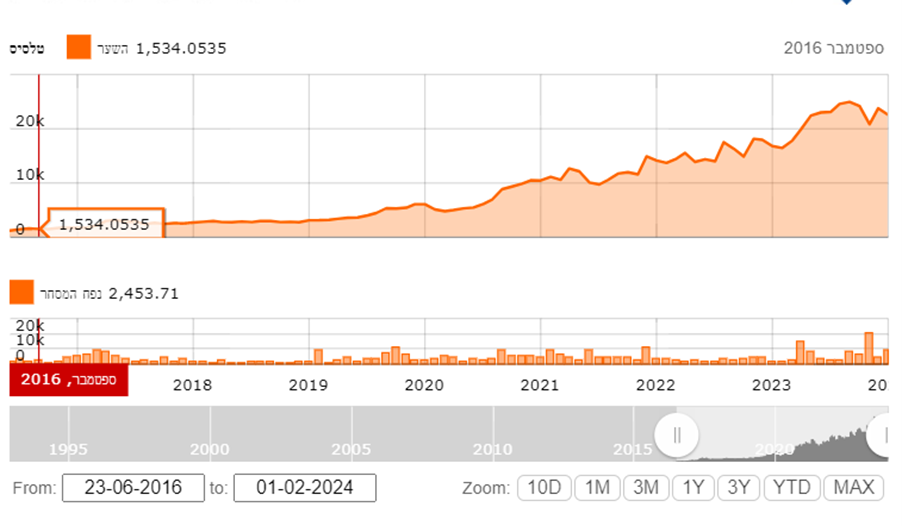

עם הירידות האחרונות בנייר ובהתחשב ברווח תפעולי של 153 מיליון ש"ח ב-9 חודשים, נראה כי טלסיס נמצאת כיום במחיר נוח ברמה ההיסטורית. במידה ונעריך כי החברה תייצר רווחיות לפני מס של כ-200 מיליון ₪, ובהתחשב בקופת מזומנים העולה על החוב של החברה, טלסיס נמצאת במכפיל של פחות מ-7 על הרווח התפעולי. אלו תנאי פתיחה מצוינים לחברה שיודעת לצמוח בקצב דו ספרתי מדי שנה.

הסיכונים העיקריים כוללים תלות בספק מרכזי NXP Semiconductors, סיכון איש מפתח מהמנכ"ל אוהד יניב ואי-ודאות לגבי משך המחסור בשבבים. עם זאת, נראה שאלה ניתנים לניהול נכון לאור השותפות עם NXP, תמריצי המנכ"ל, והגמישות שהודגמה דרך מחזורים עסקיים.

לסיכום, טלסיס מספקת חשיפה לוואריסייט, מובילה עולה בשוק נישה צומח בעל יתרונות תחרותיים חזקים. התחזית חיובית נוכח גורמי ביקוש "מהתמחשבות הכל" ועניין גובר לאחר המחסור בשבבים. פוטנציאל הצמיחה נראה משמעותי בהתחשב במכפילי שוק נוחים לקראת 2024.

נועם מדר, בעברו המקצועי כיהן במגוון תפקידים בשוק ההון הישראלי, ביניהם ברוקר גידור סיכוני מט"ח וחתם בהנפקות. כיום מנהל את קרן הגידור "אופורטוניטי" ובעל תוכנית ליווי פיננסית מהמובילות בישראל. ניתן לעקוב אחריו כאן ובאתר האינטרנט שלו כאן. בהשכלתו בוגר כלכלה ומנהל עסקים מאוניברסיטת בר אילן וניתוח מערכות מידע מהטכניון.

אין לחברת ידיעות תקשורת בע״מ, לאתר ynet או לחברת המברקה פתרונות תקשורת בע״מ זיקה כלשהי לתוכן במובן של ניגוד עניינים או של עניין מיוחד. הכתוב אינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. אין לראות במידע בסקירה זו כעובדתי או כמכלול כל המידע הידוע, ולכן אין להסתמך על הכתוב בה ככזה.