בציר ההנפקות של שנת 2021 כלל 97 חברות שגייסו סה"כ 10.5 מיליארד ש״ח

ההתלהבות מהחברות החדשות סחפה את המוסדיים וההמון להשקיע סכומי עתק בחברות שלכאורה לא החזיקו במודל עסקי בר-קיימא. חברות אלה שרפו הרבה מאוד כסף ולא הצליחו להגיע לרווחיות, ועל כן השמידו את הערך לבעלי המניות.

כיום ישנו מספר לא מבוטל של חברות, חלקן הגדול חברות משנתון 2021, המחזיקות בקופת מזומנים דשנה ועשויות לחפש פעילויות לרכוש. אבל אילו פעילויות על חברות אלה לחפש?

ב-2020 מספר שלדים בורסאיים קלטו פעילויות. בחלק זה נבחן את חלק מהמיזוגים בדיעבד ונראה מה ניתן ללמוד מהמיזוגים שבוצעו:

1. אפסלון: חברת אפסלון ברנדס נכנסה לשלד צירון בספטמבר 2020 ועסקה במסחר אי-קומרס. אפסלון גייסה כ-50 מיליון ש״ח בסדרה של גיוסי הון, כאשר בגיוס המשמעותי האחרון עמד שער המניה על 180 אגורות.

ב-2020, עת החברה התמזגה לשלד של צירון, מכירות החברה עמדו על 2.6 מיליון דולר וההפסד התפעולי שלה עמד על 700 אלף דולר. על אף שרכשה מספר חנויות מקוונות, בנתה מותגים פרטייים משל עצמה וצמחה משמעותית בהכנסות, החברה לא הצליחה לעבור לרווחיות. מה הסיבה? ובכן, לשיטתי בעיקר המדיניות של אמזון. אמזון לא נותנים למוכרי המרקטפלייס שלהם להרוויח (לוקחים עמלות מכירה כבדות ותשלומי פרסומות אגרסיביים) ולכן כספי המשקיעים ירדו לטימיון, על אף מנהלים שלדעתי היו ראויים ביותר.

לאחרונה קנה אבי בגס, בעל השליטה בקו מנחה, את השליטה בחברת אפסלון בשווי של פחות מ-20 מיליון ש״ח והתמנה ליו"ר הדירקטוריון. לאור ההשתלטות והמינוי, סביר שפעילות האי-קומרס סיימה את תפקידה כפעילות המרכזית בחברה ושבעל השליטה החדש יפעל למזג פעילות נוספת.

2. נלה דיגיטל: נלה התמזגה לשלד שפע ימים בחודש יולי 2020 ועסקה במסחר, הן קמעונאי בעזרת חנויות "פופ-אפ" והן מקוון בעזרת חנויות באמזון ובשופיפיי. נלה גייסה מעל ל-20 מיליון ש"ח במספר גיוסי הון, כאשר האחרון שבהם עמד על 10 מיליון ש"ח לפי שער מניה של 500 אגורות. למרות הכסף המהיר שהגיע לחברה ורכישת הפעילויות הרבות אותן ביצעה, נלה לא השכילה להגיע להיקפים משמעותיים והיקף המכירות השנתי עמד על מיליוני שקלים בודדים עם הפסד משמעותי. למה נלה לא הצליחה לעבור לרווחיות? לדעתי משתי סיבות עיקריות: ראשית, הסיבות שהפילו את אפסלון. פלטפורמות האי-קומרס מקשות על המוכרים בפלטפורמות להראות רווחיות זאת בשל עמלות מכירה גבוהות ותשלומי שיווק (PPC) גבוהים.

שנית, רכישת פעילויות ללא עסק ליבה תזרימי שישמש גב לפעילות. נלה לא נכנסה לשלד עם פעילות ליבה רווחית ותזרימית אלא עם קונספט של חנויות פופ-אפ, פעילות שגדלה אבל מעולם לא הצליחה להגיע לנפח שיספיק להחזיק הוצאות חברה ציבורית (כ-2 מיליון ש״ח בשנה). ללא עסק ליבה רווחי מאוד נלה פשוט לא הצליחה להתנהל עסקית נכון.

בנוסף, נלה רכשה רק פעילויות קטנות (בדרך כלל רווחים במאות אלפי ש״ח בודדים). רק התקורות שפעילויות כאלה מוסיפות (העלאת שכר לעובדים, רו"ח מבקר, דוחות IFRS, ביטוח דירקטורים ועוד) אוכלות את כל הרווח וצורכות תקורות ניהוליות משמעותיות מההנהלה.

3. אברא: אברא היא סיפור מיוחד בנוף השלדים. בעלת השליטה בשלד, קרן הגידור אלפא של גבי דישי, הביאה את מנכ"ל וואן לשעבר שי אוזון, והחליטה להפוך את אברא לחברת IT גדולה. כאשר אוזון גויס לנהל את אברא, בשלד היו כ-80 מיליון ש״ח במזומן ומאז גייסה החברה עוד כ-120 מיליון ש״ח לטובת רכישות נוספות בעולמות ה-IT. עד כה רכשה החברה 9 חברות בסכום כולל של מעל ל-300 מיליון ש״ח.

המספרים של אברא מרשימים ביותר; קצב ההכנסות שלה לפי רבעון 1 2023 עמד על 417 מיליון ש״ח, וקצב ה-EBITDA (רווח לפני פחת, מיסים והוצאות מימון) עמד על כ-45 מיליון ש״ח. נשמע בהחלט כמו הצלחה עסקית גדולה.

אולם ליד שמה של אברא יש כוכבית גדולה. אברא רכשה חברות במעל ל-300 מיליון ש״ח, אך שווי השוק של החברה עומד על 247 מיליון ש״ח ללא שלאברא ישנו חוב נטו.

מה אנחנו עשויים ללמוד מכך? ראשית, שכסף שגוייס במאסה לרוב יכול לקנות בהחלט רק את מה שהוא שווה. קשה לקנות בקצב גבוה בכמויות גדולות מתחת למחירי השוק כך שתקבל ארביטראז' מכפילים, הווי אומר, תמחור גבוה יותר בשוק הציבורי מאשר המחירים בהם רכשת ולבצע תהליכי השבחה מוצלחים בתדירות גבוהה.

הסבר שני המניח את הדעת הוא שהשוק במניה דיפרסיה. באברא השכילו לגייס כסף כאשר מחיר המניה היה גבוה ועכשיו מחיר המניה ירד מעט. בשוק ההון יש תקופות, פעם אתה למעלה ופעם אתה למטה. אמנם היום אברא נסחרים במכפיל 5.5 על ה-EBITDA (רווח לפני הוצאות מימון, פחת ומיסים- מדד המקובל להערכות שווי לחברות IT) אך יכול להיות שאם אברא ימשיכו בקו העסקי של רכישת חברות במחירי השוק הפרטי ושימוש ברווחיהן כדי לרכוש פעילויות נוספות, מחיר המניה יתקן את עצמו בעתיד ואף יכבוש שיאים חדשים.

הסבר זה סביר מבחינתי מכיוון שהמודל ידוע כמודל כלכלי מצליח וניתן לראות זאת על מניותיהן של חברות אחרות בתחום דוגמת מטריקס, חילן, וואן טכנולוגיות (אשר שי אוזון ניהל בטרם הגיע לאברא).

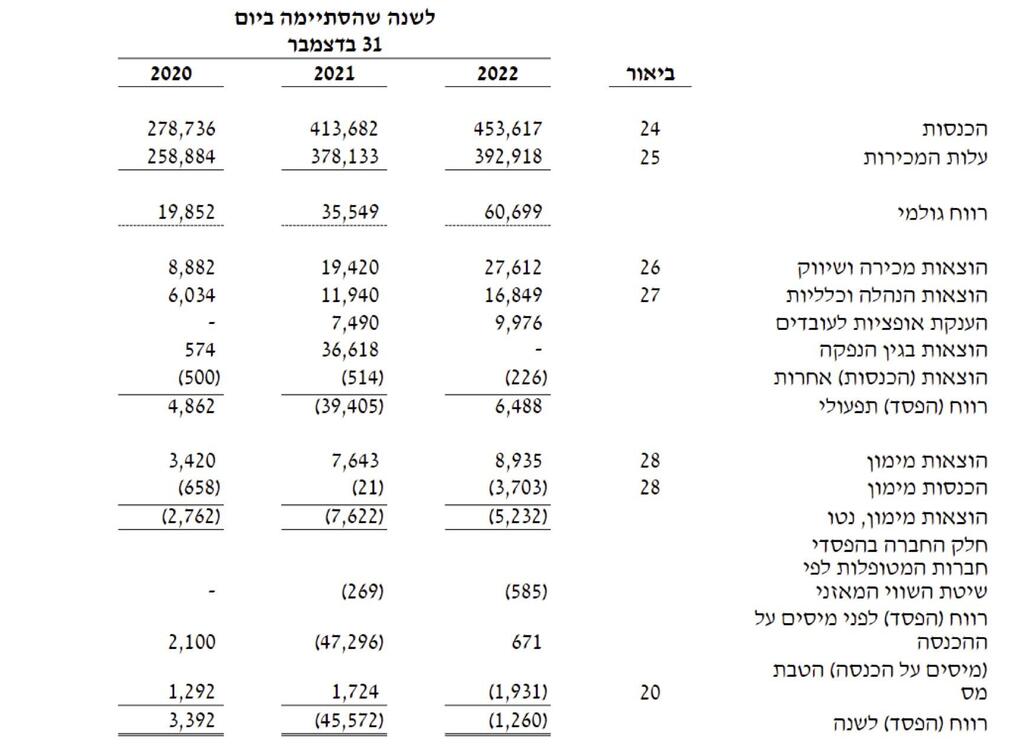

4.אוטומקס: חברת אוטומקס מוטורס נכנסה לשלד מטומי בינואר 2021. אוטומקס עסקה בייבוא מקביל של כלי רכב, וגייסה בסך הכל 9 מיליון ש"ח (לא כולל הכסף שהיה בקופת השלד של מטומי). כאשר החברה התמזגה מכירות החברה עמדו על 278 מיליון ש״ח והרווח הנקי שלה עמד על 3.4 מיליון ש״ח. שנת 2021 היתה שנה מעולה מבחינת צמיחה במכירות בשל מחסור ברכבים ועליית מחירים מהותית אך החברה לא הציגה רווח חשבונאי בשל הוצאות ההנפקה.

בשנת 2022 המכירות המשיכו לגדול והרווח התפעולי עלה אף הוא, אך בשורה התחתונה החברה רשמה הפסד כאשר המגמה נמשכת גם ברבעון הראשון של 2023. על פניו, כניסה לשלד של היבואן המקביל הגדול בישראל צריכה להיות עסקה מדהימה שכן מדובר בחברה איכותית בענף שנחשב לרווחי ביותר.

אך אוטומקס נתקלה בסביבת מאקרו מאוד בעייתית. תחרות גוברת ללא בידול, עליית הריבית ששוחקת עסקים עם אחוזי רווחיות נמוכים ומובילה לצמצום הצריכה במשק, חזרה לקצב ייצור ואספקת רכבים גלובלית ועוד, כולן העיבו על מאמצי החברה. אז איזה לקח ניתן ללמוד מכניסתה של אוטומקס לבורסה (למעט כמובן להכניס פעילות עם רווחיות משמעותית)?

ובכן – לפעמים צריך גם מזל בחיים. כשאמרו לנפוליאון שהוא הצליח לכבוש את אירופה ולנצח את הקרבות לא בשל מיומנות הגנרלים הצרפתים אלא בגלל מזל, נפוליאון השיב: "תנו לי רק גנרלים עם מזל".

לסיכום, צריך לזכור שפעילות שרוצה להיכנס לבורסה דרך שלד היא בדרך כלל פעילות שקשה לה להיכנס בדרך המלך של ההנפקה בשל חסרון מסוים המקשה עליה, בין אם מודל עסקי בעייתי, ובין אם עקב רקורד כחברה מוכחת ומוצלחת.

אז מה אני ממליץ לבעלי השלדים לעשות?

1. הכניסו פעילות רווחית עם מודל כלכלי מבוסס ומוכח לאורך שנים

2. נסו להתחשב במגמת מאקרו חיובית

3. הכניסו פעילות שמתאימה בסדרי הגודל שלה להחזיק חברה ציבורית

4. החזיקו אצבעות- כולנו חייבים מזל בחיים

שי אגוזי הינו בנקאי השקעות ופעיל בשוק ההון בישראל אשר מביא עימו ניסיון רב בהשקעות סחירות וריאליות. עם הבנה מעמיקה של התהליכים העסקיים והמהלכים הפיננסיים בשוק, שי מצליח להעביר את המידע בצורה נגישה וברורה לקהל הרחב ניתן לעקוב אחריו בחשבון הטוויטר שלו

אין לחברת ידיעות תקשורת בע״מ, לאתר ynet או לחברת המברקה פתרונות תקשורת בע״מ זיקה כלשהי לתוכן במובן של ניגוד עניינים או של עניין מיוחד. הכתוב אינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. אין לראות במידע בסקירה זו כעובדתי או כמכלול כל המידע הידוע, ולכן אין להסתמך על הכתוב בה ככזה.