המשקיע האגדי פיטר לינץ' כתב בספריו כי לחלק מההשקעות המוצלחות ביותר שלו הגיע דרך היכרות ישירה ואישית של השירות או של המוצר שהחברה מספקת. למשל, את המידע על החנויות המוצלחות והפופולריות של "Body Shop" (מוצרי אמבט וטיפוח) או "Home Depot" (מוצרים לבית) קיבל מאשתו ובנותיו, שהרבו לקנות באותן חנויות. דרכן התרשם לינץ' מטיב המוצרים, השירות והפופולריות של הרשתות.

לינץ' לא הסתפק בכך, כמובן. הוא גם בדק לעומק את הדו"חות הכספיים של החברות לפני שהשקיע בהן. ואולם הוא עשה זאת רק לאחר שהשתכנע על פי עדויות בגוף ראשון כי הלקוחות של הרשת מרוצים. את ההשקעות המוצלחות צירף לינץ' לקרן מגלן שאותה ניהל, שהשיגה במשך 13 השנים שבהן לינץ' ניהל אותה תשואה שנתית מממוצעת של 29%.

לינץ' חזר והדגיש את היתרונות שבאסטרטגיית ההשקעה המגיעה מהמציאות היומיומית. לטענתו, פעמים רבות יש למשקיע מהשורה המגלה את הביקוש והאטרקטיביות של מוצר מסוים, יתרון על פני אנליסטים ומנהלי השקעות בוול סטריט המגיעים למסקנות דומות רק לאחר זמן רב, אחרי שהתוצאות כבר מגיעות לדוחות הכספיים של החברה וגלויות לכל.

דוגמה מעניינת ליישום השיטה של לינץ' ניתן לראות במקס סטוק: מקסטוק הנפיקה לראשונה את מניותיה בבורסה בתל אביב בספטמבר 2020 לפי שווי של 1.7 מיליארד שקל במכפיל רווח 25. אנליסטים חששו מהתחרות המתגברת ובמשך שנתיים של ירידה ארוכה וכואבת המניה השילה כמעט שני שליש משוויה. באותה תקופה הבן שלי (ר.ב) היה בן כמה חודשים ולפחות פעם בשבוע אשתי הייתה הולכת למקסטוק לקנות לו איזה צעצוע או מוצר בודד וחוזרת עם שקיות מלאות כל טוב – זה הרגע שהחלטתי לבחון את מקסטוק לעומק.

היסטוריה

בשנת 2004, בשכונת קריית אליעזר בחיפה, נפתח הסניף הראשון של רשת "מקס סטוק". אורי מקס, הבעלים והמייסד של הרשת, ביקר בשווקים של סין, אינדונזיה, טורקיה, גרמניה ומדינות נוספות, וייבא מהן מוצרים מוזלים. את הרשת הקים עם דני אסטרוג, בעל החברה היבואנית דן-אס. ביוני 2017 רכשה קרן אייפקס פרטנרס 55% מרשת "MAX", לפי שווי חברה של כ-300 מיליון שקל. בספטמבר 2020 החברה הונפקה בדרך של הצעת מכר של מניות לפי שווי של 1.7 מיליארד שקל וכיום החברה נסחרת בבורסה בישראל לפי שווי של כ-1.16 מיליארד שקל.

במהלך השנים נפתחו עוד ועוד סניפים ונכון להיום הרשת מונה 65 חנויות, כאשר 37 בבעלות והשאר בזיכיון, הפזורים בכל רחבי הארץ, ממעלות וקריית שמונה בצפון עד אילת בדרום. בנוסף לכך קיימות גם שתי חנויות בפורטוגל.

המודל העסקי

חנויות הרשת פועלות תחת 2 מותגים שלמעשה מהווים 2 סגמנטים שונים:

MAX – כאן קונים בכיף: חנויות גדולות אשר מוכרות מכל קטגוריות המוצרים של החברה. לרוב ממוקמות באזורי מסחר ולא בפריים לוקיישן על מנת לשמור על עלות שכירות נמוכה. כיום החברה מפעילה 46 חנויות מקס מתוכן 37 חנויות בבעלות והשאר בזיכיון.

MINI MAX: חנויות קטנות בגודל ממוצע של כ-200 מ"ר הפועלות במרכזי ערים ומציעות מוצרים מרוב הקטגוריות, בעיקר מוצרים קטנים ללא מוצרי ריהוט. הסחורה מותאמת לרוב לאוכלוסיית האיזור. כיום החברה מפעילה 19 חנויות כאלו, כולן בזיכיון.

המודל העסקי של מקס סטוק מורכב משני ערוצים עיקריים:

חנויות בבעלות: חנויות אלו מנוהלות ישירות על ידי החברה ומהוות את ליבת הפעילות. הן מאפשרות שליטה מלאה בניהול המלאי ובאסטרטגיית המכירות, אחידות בתצוגה ובחוויית הקנייה בכל הסניפים. החיסרון במודל הזה הוא עלויות גבוהות יותר בהשוואה למודל הזכיינות, כולל שכירות, שכר ותפעול, וכל הסיכון הוא על החברה.

למעלה מ-90% מהכנסות החברה מגיעות מחנויות בבעלות לכן חשוב להבין את המודל העסקי של פתיחת חנות חדשה:

עלות ממוצעת לפתיחת חנות היא 4 מיליון שקל עבור הקמת החנות עצמה, בנוסף החנות תידרש למלאי (הון חוזר) של מיליון שקל, סה״כ השקעה של 5 מיליון ש״ח.

חנות ממוצעת מכניסה כ-31 מיליון ש״ח בשנה אשר מתורגמים בשורה התחתונה לרווח תפעולי של 4 מיליון שקל, 80% תשואה על ההון המושקע, כאשר המכירות בחנויות זהות צפויות לצמוח ב-3% בשנה בממוצע. לחנות לוקח בממוצע 4 שנים להבשיל ולהגיע למיצוי 100% מהפוטנציאל.

מודל זכיינות: החברה מציעה ליזמים חיצוניים את האפשרות להפעיל חנות תחת המותג "מקס סטוק". החברה מספקת את המעטפת והתמיכה המלאה והזכיינים נהנים מהכרה מותגית ומניסיון התפעול של החברה. המודל העסקי הוא כזה שהחברה מקבלת תשלום חד פעמי עבור הזיכיון בנוסף לתשלום של 3.75% ממחזור המכירות. כמו כן, הזכיין מחויב לרכוש את המלאי עבור החנויות ממקס סטוק או מספקים שהיא עובדת איתם בלבד.

היתרון במודל הזה הוא שהחברה מתפשטת ומרחיבה את פעילותה במהירות מבלי לכלות את המשאבים שלה עבור ההתרחבות הזו בזמן שהסיכון הפיננסי מושת על היזם ולא על החברה. מנגד, החברה מאבדת חלק מהשליטה על התהליך, היזם בוחר איזה מוצרים למכור ואיך לסדר אותם, איזו חווית לקוח הוא נותן וכו'. בנוסף החברה לוקחת סיכון שהזכיין יפגע במוניטין של הרשת בעקבות שירות או ניהול רע. בשביל להתמודד עם האתגרים הללו החברה עוסקת בניטור והדרכה לזכיינים כדי לוודא שהם מקפידים על כללי הרשת, ולא מהססת לבטל הסכמים עם זכיינים שלא מתיישרים לסטנדרט שהיא מציבה.

בנוסף הרשת מפעילה במספר קטגוריות "חנות בתוך חנות" בחלק מהסניפים. החנויות הללו מופעלות ומנוהלות ישירות על ידי הספקים, שמשלמים עמלה מסוימת למקס סטוק. המודל הזה מאפשר למקס סטוק להגדיל את הערך ללקוחות ולספק להם מגוון רחב יותר של מוצרים גם בקטגוריות שבהן אין לחברה יתרון יחסי ועדיין בעזרת קשרים עם הספקים שלה להרחיב את הערך לצרכן.

תחרות ומנועי צמיחה

התחרות בשוק הסטוק גדלה בשנים האחרונות עם שחקנים חדשים שנכנסים לשוק או נרכשים ע"י קמעונאיות גדולות. למשל ג'מבו יוון בבעלות פוקס או זול סטוק בבעלות יוחננוף. אבל למעשה אם נתייחס לכל קטגוריה בנפרד נגלה שהTAM- של מקס סטוק גדול משמעותית מסך המכירות הנוכחיות של רשתות הסטוק. לצורך הדוגמה שוק הצעצועים בלבד הוא 1.7 מיליארד ש״ח בשנה, כאשר נתח השוק של חנויות הסטוק הוא 16% בלבד, כלומר גודל השוק הפוטנציאלי גדול פי כמה מונים מכיוון שיש נתח שוק לקחת מחנויות שהן מחוץ לשוק ה״סטוק״. הפער נובע מכך שיש לחברה מתחרים מחוץ לשוק הסטוק בכל אחת מהקטגוריות, למשל: איקאה, הום סנטר, קרביץ, הפנינג ואפילו קמעונאיות אונליין בינלאומיות כמו אמזון או עליאקספרס ועוד.

בשנה האחרונה החברה הודיע על כניסה לשוק בפורטוגל. הכניסה לגיאוגרפיה חדשה נובעת מהצורך למצוא אפיק צמיחה ארוך טווח נוסף כיוון שבסופו של דבר הצמיחה בישראל היא מוגבלת. החברה הקצתה 5 מיליון אירו במטרה לחדור לשוק וכבר פתחה 3 חנויות, כשבינתיים כבר נסגרה חנות אחת בעיר פורטו. כרגע מוקדם להבין אם פורטוגל היא הזדמנות אמיתית וההנהלה תבחן בהמשך את הפוטנציאל בהתאם לkpi- שהגדירו ויחליטו האם להעמיק את החדירה בפורטוגל או לחתוך את ההשקעה.

בנוסף החברה הודיע לאחרונה על השכרת מרלו"ג אחוד חדש שיחליף את שלושת המרלו"גים הנוכחיים שלה, מהלך בעל פוטנציאל הוזלת עלויות והעלאת המרווח הגולמי או לחלופין גלגול הערך ללקוח באמצעות הורדת מחירים אך גם טומן בחובו סיכונים. למשל אם המרלוג מושבת מסיבה כלשהי כל שרשרת הלוגיסטיקה של החברה תתקע. החברה תצטרך להשקיע השקעות הוניות של 30 מיליון ש״ח בהקמת המרלוג.

תמחור ומבט קדימה

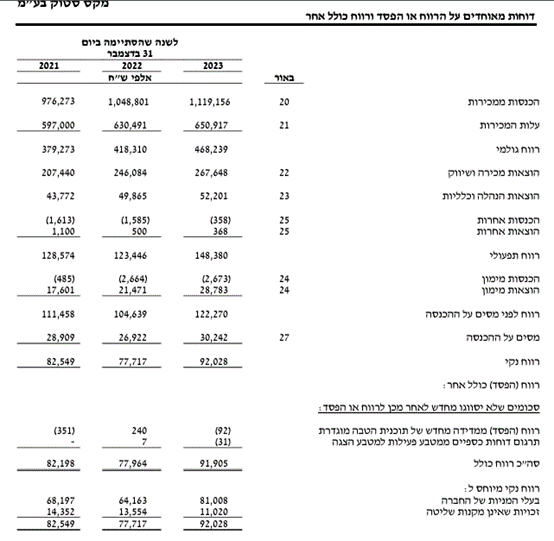

מקס סטוק נסחרת לפי שווי של 1.16 מיליארד ש"ח. ההכנסות ב2023 הסתכמו ב-1.1 מיליארד שקל והרווח הנקי ב-81 מיליון, המשקף מכפיל 14. שולי הרווח הגולמי והרווח התפעולי הממוצעים בחמש השנים האחרונות הסתכמו ב-39.8% ו-14.1% בהתאמה.

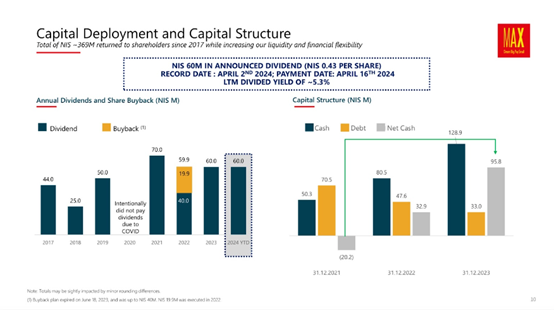

כפי שהרחבנו לעיל הפעילות השוטפת אינה דורשת השקעות הון משמעותיות כך שהחברה יכולה לחלק דיבידנד משמעותי ולשמור על תשואה גבוהה של 36% על ההון, והתשואה על ההון המושקע (ROIC) בנטרול השפעת IFRS16 שהיא כבר נתון הרבה יותר מעניין עומדת על 65% בממוצע של שלוש השנים האחרונות.

בארבע השנים האחרונות ההכנסות צמחו ב-10.8% בממוצע שהשתרשו לצמיחה דומה ברווח התפעולי תוך כדי חלוקה עקבית לבעלי המניות. לפי הצפי שמקס סטוק פרסמה החברה מתכננת לפתוח בין 3 ל-5 חנויות חדשות בשנה, עם יעד להגדלת שטחי המסחר בבעלות ב-70% עד סוף העשור, כלומר צמיחה שנתית של 8-9% בהנחה ותעמוד ביעד בלי לשחוק את שולי הרווח. יחד עם צמיחה במכירות מחנויות זהות של 3% בממוצע נקבל צמיחה של 10-12% בהכנסות בשנה.

בנוסף לכך החברה מחלקת דיבידנד של 5-6% מהשווי הנוכחי בשנה שלא נצרכים לצמיחה כך שניתן לראות ערך גלום של 15-18% בשנה ביחס למחיר הנוכחי, גבוה משמעותית מכמעט כל מדד או בנצ'מרק. האתגר יהיה במציאת מנועי צמיחה חדשים לאחר שהצמיחה המואצת בישראל תתחיל למצות את עצמה, ככל הנראה בסוף העשור הנוכחי.

סיכום

מקס סטוק היא קמעונאי עם מודל עסקי בעל גמישות בפתיחת וסגירת חנויות, צמיחה ״זולה״ ויכולת החזר גבוהה לבעלי המניות, נמצאת בלב ליבה של קמעונאות דיסקאונט שנוטה לעבוד טוב בזמנים טובים ואפילו מעט טוב יותר בזמנים קשים כיוון שלקוחות מחפשים את החברות בעלות המודעות ״הזולה״.

לחברה יש עוד מקום להתייעל: מרלו"ג חדש, או הגדלת הייבוא העצמי לעומת קניה מספקים (היום היחס עומד על 60%/40% בהתאמה) וכך להגדיל את הרווחיות הגולמית שבתורה תגדיל את הרווח לבעלי המניות או תגדיל את היתרון התחרותי של החברה דרך העברת הערך ללקוח בצורת הוזלת מחירים.

מנועי צמיחה בהתפרסות נוספת בישראל וקרוב להכפלת שטחי המסחר עד סוף העשור תוך כדי פתיחת חנויות בזכיינות ובחינת מנועי צמיחה פוטנציאלים כדוגמת פורטוגל.

כל זאת בתמחור שלא בטוח שמייצג את מלוא הצמיחה העתידית ויכולת ההחזר של החברה, מה שמשאיר בהתממשות התזה אפסייד נאה למשקיעים גם בנקודת הזמן הנוכחית.

רפאל בירנבום הינו משקיע בשוק ההון בעל ותק של כעשור, מנהל תיקים ומוביל את קהילת המשקיעים "השקעות ערך בישראל". ניתן לעקוב אחרי רפאל בערוץ הטלגרם ובחשבון הטוויטר שלו ובבלוג Art Invest.

הכותב מחזיק במניות של החברה המוזכרת בכתבה בתיקו האישי ו\או בתיקים המנוהלים על ידו. אין לראות בכל האמור לעיל משום יעוץ או המלצה לפעולה בניירות ערך ואין התחייבות שהינו שלם ו/או חף מאי דיוקים והשמטות.

אין לחברת ידיעות תקשורת בע״מ, לאתר ynet או לחברת המברקה פתרונות תקשורת בע״מ זיקה כלשהי לתוכן במובן של ניגוד עניינים או של עניין מיוחד. הכתוב אינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. אין לראות במידע בסקירה זו כעובדתי או כמכלול כל המידע הידוע, ולכן אין להסתמך על הכתוב בה ככזה.