שוק המניות הסיני ממשיך לאבד גובה ורשם לאחרונה שפל של 5 שנים, מה שהביא את הרגולטור הסיני לנסות למצוא פתרונות במטרה לעצור את הנפילות במחירי המניות. בין הצעדים שננקטו הוא הטלת הגבלות משמעותיות על מכירה בחסר של מניות, שורט (short) בלשון הסוחרים.

2 צפייה בגלריה

גרף מדד CSI 300 שנחאי המורכב מ-300 החברות הגדולות הנסחרות בבורסת שנחאי

(מתוך Investing)

הוויכוח על השפעתם של שחקני השורט על מחירי המניות הינו עתיק יומין. בספר ״סוחר מניות״ שמתאר את חייו של ג׳סי ליוורמור, הנחשב לאחד מסוחרי המניות הגדולים של כל הזמנים, מסuפר על ג'סי שבמהלך נופש קיץ באירופה אי שם בתחילת שנת 1900 הוא קרא במקרה בעיתון ברחוב, הרגיש שהשוק עומד לקרוס וחזר במהירות לוול-סטריט לפתוח שורט (אזהרת ספוילר: הוא צדק והרוויח מיליוני דולרים). כבר אז בארה״ב האשימו אותו במניפולציות על מחירי הסחורות והשפעה על ני״ע.

מהו שורט?

בקצרה, ביצוע פעולת שורט (מכירה בחסר) בני״ע הינה למעשה פעולה הפוכה לרכישת מניה או ני״ע (לונג). כשאנחנו קונים מניה אנחנו מרוויחים כשהיא עולה, דבר הידוע גם למי שלא בקי ברזי הבורסה. כאשר משקיע מבצע שורט הוא למעשה מרוויח כשהמניה יורדת. איך משקיע יכול למכור מניה שאין לו?

המשקיע משאיל מהברוקר מניה, מוכר אותה בבורסה ולאחר מכן, בתקווה שמחירה ירד, הוא ירכוש אותה בחזרה במחיר נמוך יותר, יחזיר אותה לברוקר ולמעשה ירוויח את הפער בין המחיר שרכש אותה למחיר בו הוא מכר אותה בשורט.

אין חדש תחת השמש

בחזרה לשנות ה-2000, גם בארה״ב בה שוק ההון מפותח מאוד והאפשרויות לבצע שורט קיימות מעל מ-100 שנים נאסרו מספר פעמים ביצועי שורט על מניות במהלך משבר קריסת הבנקים בשנת 2008 (סאבפריים) וגם באירופה במהלך המשבר של שנת 2011.

סין, על אף היותה הכלכלה השנייה הגדולה בעולם, נמצאת מאחור עם גישה שמרנית וקפדנית מאוד של הרגולטור על שוק ההון וביצוע שורט במניות החל רשמית בתקופת ניסיון בשנת 2008 עם לא מעט תקנות המגבילות את ביצוע השורט ובכמות מניות מוגבלת, היות והרגולטור והציבור הסיני רואה בכך דבר שלילי בהיבט התרבותי (להרוויח מכישלון של האחר) וכמניפולציה חסרת ערך המערערת את יציבות השווקים.

האם השורטיסטים באמת אשמים?

על אף שנשמעות תלונות רבות על מניות שיורדות בגלל שורטיסט שהחליט "להתלבש" על הנייר ולא נותן לו לעלות, לשאלה זו אין תשובה מוחצת. מצד אחד, בנקודות זמן מסוימות לעיתים ישנו לחץ גדול של סוחרי שורט על נייר בגלל סוחרים שמעריכים שהוא לקראת נפילה, מה שגורר תנודה חריפה מאוד כלפי מטה. אך מצד שני, אם סוחרי השורט טעו, יכול להיווצר שורט-סקוויז, מושג שהתפרסם בעיקר לאחר פרשת גיימסטופ, שאומר בעצם שסוחרי השורט רצים לסגור את השורט בכל מחיר ומוביל לזינוק חד של המניה.

בסה״כ היכולת לבצע שורט מביאה להתקיימות ההגדרה של שוק יעיל, היות והיא מאפשרת גם לצד שחושב שהמניה יקרה למכור אותה בחסר ולייצר איזון בצד ההיצע, דבר המונע התנפחות בועת נכסים וכמובן תורמת בכך להגדלת הנזילות שהיא חשובה מאוד בשוק הון משוכלל.

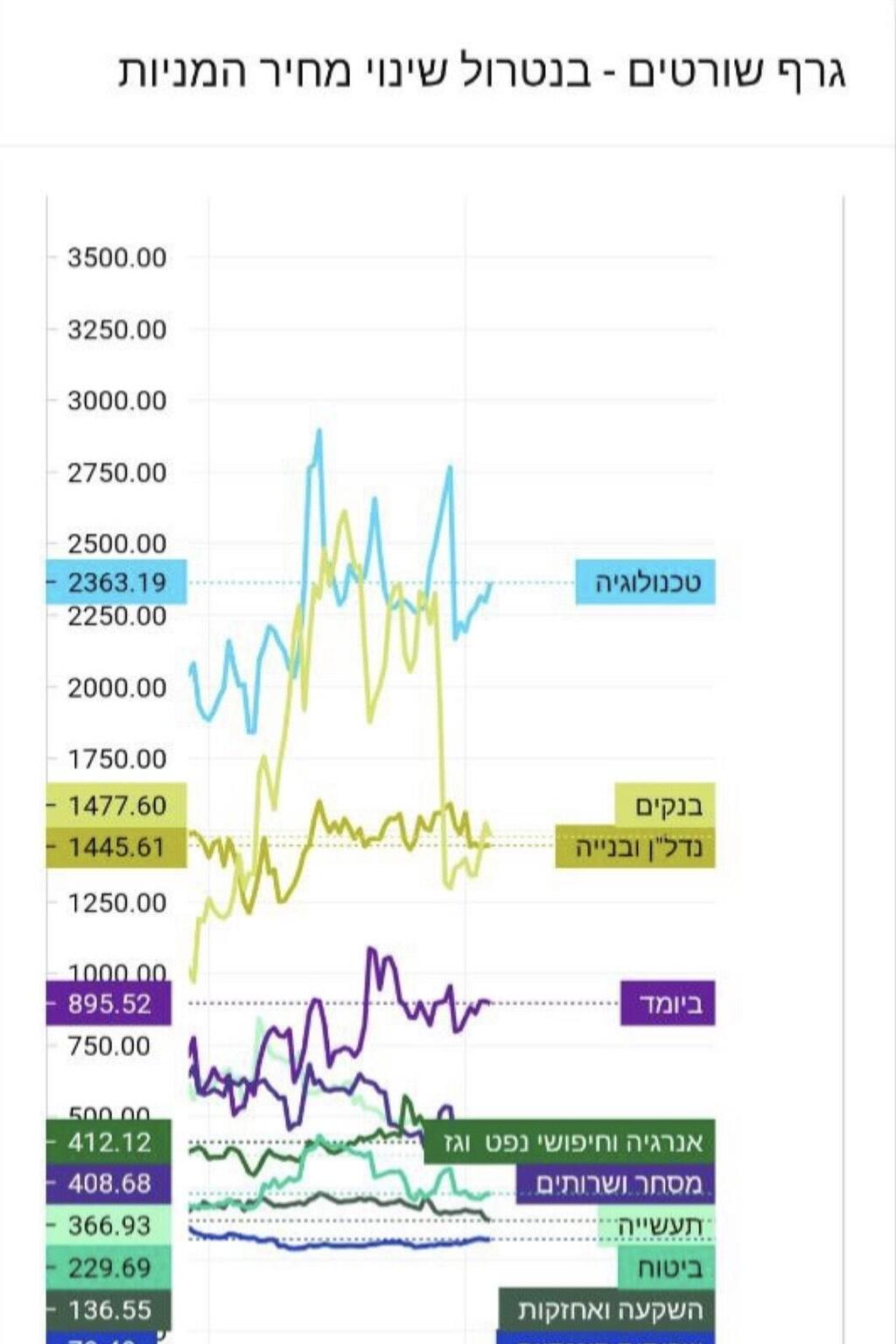

המצב בישראל כיום - כמה מניות נמצאות בשורט?

בין ארה״ב בה תרבות השורט משגשגת לבין סין שמגבילה מאוד מסחר בשורט, ישראל נמצאת איפשהו באמצע.

ברמת עיקרון ניתן לבצע שורט יומי על מרבית המניות בבורסה (מעל 500 מניות), אך החיסרון שחייב לסגור אותו עד לנעילת המסחר, וזו הסיבה שלעיתים המחזור קופץ לקראת סיום המסחר בלא מעט מניות.

ביצוע שורט לטווח ארוך יותר בבורסה בת״א הינו עדיין מורכב יותר לביצוע ומצריך חתימה על השאלת ני״ע מול הברוקר (כמובן שעל ההשאלה משלמים ריבית) כאשר במרבית המניות הקטנות בד״כ קשה מאוד למצוא השאלה כזו ולמעשה יתרות השורט במניות היתר הינם נמוכות מאוד לפי הפרסומים של הבורסה.

מצד שני, במניות הנכללות במדדים המובילים (מניות הנכללות במדד ת״א 35 ות״א 125 בעיקר) אין כמעט קושי להשיג השאלה היות וקרנות הסל הפאסיביות העוקבות אחר המדדים מחזיקות בהיקפים גדולים באותן מניות המרכיבות את המדד כך שקל מאוד לבתי ההשקעות להשאיל אותם לתקופה ארוכה לטובת שחקני השורט וליהנות מהכנסות נוספות, דבר שתורם כמובן הכנסות לגופי חיסכון טווח ארוך לצד הגדלת הנזילות בני״ע.

כיום, לפי סקירת יתרות בחסר שפרסמה הבורסה המתפרסמת בדר"כ מידי שבוע בימי שני, יתרות השורט על כלל המניות בבורסה מסתכמות בכ-7.7 מיליארד שקלים, שהם כ-0.7% מסך שווי החברות הנסחרות נכון לרגע כתיבת שורות אלו, זהו בהחלט מספר זניח.

במבט קדימה הבורסה בת״א הכריזה בעבר על מהלך שנועד להגדיל את היצע ההשאלות באמצעות תוכנה שיתופית שתסייע להגדיל את מאגר ההשאלות שרובו נמצא אצל הבנקים, שעד כה חששו מתחרות ולא הנגישו את המאגר שלהם ללקוחות בני״ע. נוצר מצב שסוחרים גדולים מחזיקים במספר חשבונות אצל מספר ברוקרים ובנקים על מנת להשיג השאלות בני״ע שעליו הם מבקשים לבצע שורט.

*ראוי להדגיש ולהזהיר שהמסחר במניות בשורט הינו ברמת סיכון גבוהה מאוד להפסד בלתי מוגבל, דורש בטחונות ובד״כ משמש את המשקיעים המתוחכמים לביצוע גידור (לונג בנכס הנתפס זול כנגד שורט בנכס אחר באותו סקטור) ולא מתאים לכל אחד.

פרי אמסלם הינו מנהל פלטפורמת בורסה 360 ומשמש כיועץ שוק ההון לחברות ציבוריות ופרטיות. אין לראות באמור המלצה לפעילות בשוק ההון וני״ע השונים. לתכנים נוספים על שוק ההון הישראלי מוזמנים להצטרף לערוץ הטלגרם.

אין לחברת ידיעות תקשורת בע״מ, לאתר ynet או לחברת המברקה פתרונות תקשורת בע״מ זיקה כלשהי לתוכן במובן של ניגוד עניינים או של עניין מיוחד. הכתוב אינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. אין לראות במידע בסקירה זו כעובדתי או כמכלול כל המידע הידוע, ולכן אין להסתמך על הכתוב בה ככזה