דיסקונט השקעות שבשליטת החברות הציבוריות מגה אור ואלקו (כ-30% כל אחת) שרכשו את השליטה מכונס הנכסים של אי.די.בי ביוני 2021 לפי שווי של כ-1.4 מיליארד ש"ח, נסחרה בשיאה בשווי של למעלה מ- 10 מיליארד שקל. אולם כיום דסק"ש נסחרת לפי שווי של כ-590 מיליון ש"ח בלבד לאחר ששוויה צנח מאז רכישת השליטה בכ-58%.

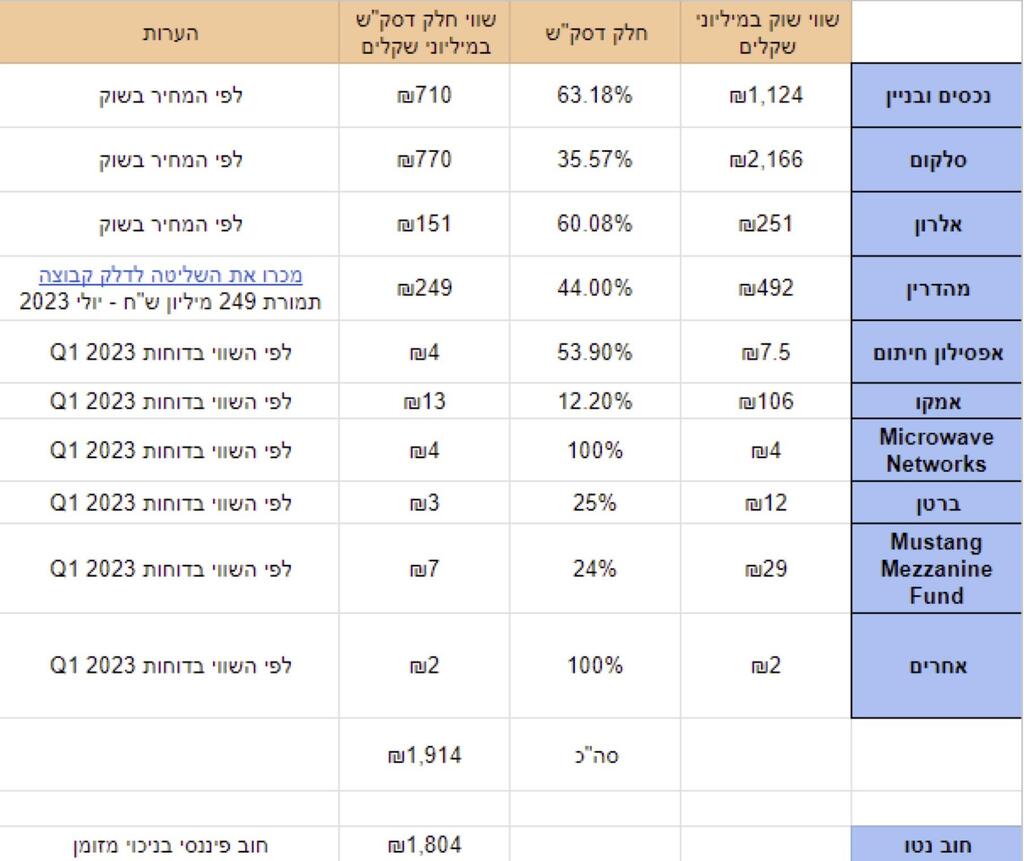

דסק"ש היא חברת החזקות. כלומר, חברה שכל העיסוק שלה הוא החזקה ו\או שליטה בחברות אחרות ואין לה פעילות עצמאית מעבר לכך. החברה שולטת כיום בנכסים ובניין (63.2%) שבעצמה שולטת בגב ים הציבורית (86.7%), סלקום (35.5%), אלרון (60%), מהדרין (44.5%), ובעוד מספר חברות פרטיות. בחודש יולי, לאחר מגעים שנמשכו מספר חודשים מול גופים רבים, חתמה דסק"ש על הסכם למכירת אחזקותיה במהדרין לקבוצת דלק שבשליטת יצחק תשובה תמורת 249 מיליון ש"ח מה שמשקף למהדרין שווי של 560 מיליון ש״ח, באופן המהווה פרמייה של כ-32% על שווי השוק של מהדרין ערב ההודעה על העסקה.

מכירת השליטה בחברת מהדרין מגיעה כחלק ממסע מימושים שמבצעת דיסקונט השקעות בחודשים האחרונים. בין השאר החברה מכרה באוגוסט 2022 9.9% ממניות סלקום למספר גופים מוסדיים בתמורה ל-313 מיליון ש"ח וכן התקבל אישור ממשרד התקשורת למכירת 9.5% נוספים. בנוסף, בפברואר השנה מכרה החברה את החזקותיה בבית ההשקעות אפסילון לאקסלנס שבשליטת חברת הביטוח הפניקס תמורת כ-50 מיליון ש"ח.

מה מניע את דסק"ש לצאת למסע מימושים כל כך אגרסיבי?

במילה אחת - חוב. בשלוש מילים - חוב גדול מאד.

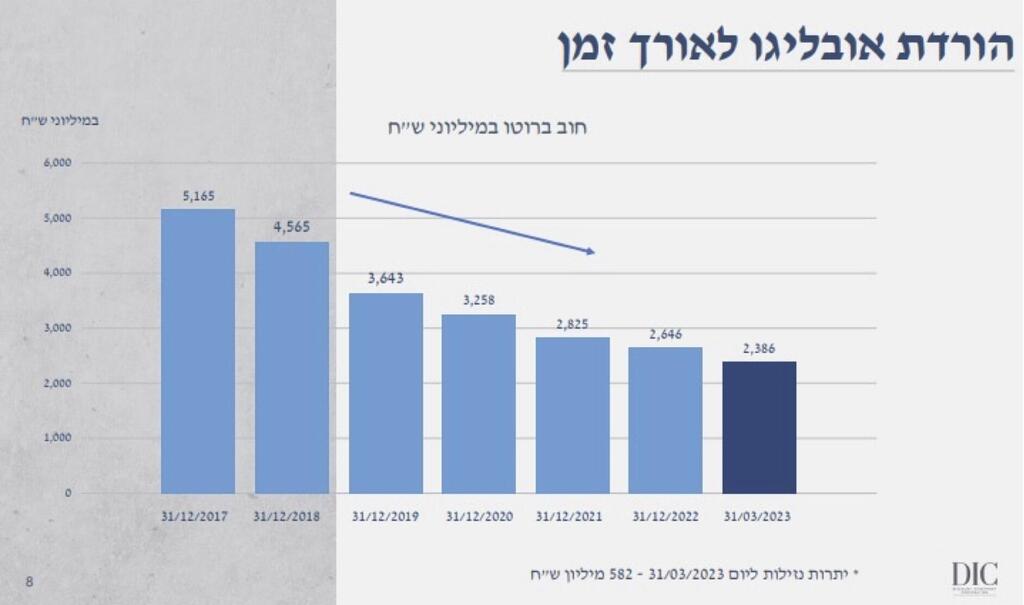

דסק"ש נמצאת במצוקת נזילות שנובעת מחוב כבד של כ-2.4 מיליארד ש"ח לבנקים ובאגרות חוב סחירות אל מול יתרת נזילות של כ-580 מיליון ש"ח בלבד, ומפרעונות אג"ח של למעלה מ-630 מיליון שקל בשנה (קרן + ריבית) בכל אחת מ3 השנים הקרובות.

4 צפייה בגלריה

לוח סילוקין לאג"ח של החברה ויתרת נזילות נכון ליום 31/03/2023

((מתוך המצגת של דסק"ש לשוק ההון))

מכירת האחזקה במהדרין תגדיל את יתרת הנזילות של דסק"ש לכ-830 מיליון ש"ח, מה שיספיק כדי לכסות את ההתחייבויות של החברה והוצאות השכר והמימון למשך כשנה, כלומר החברה יצאה מכלל סכנה מיידית לחדלות פירעון.

עם זאת השווי הנכסי הנקי של דסק"ש, כלומר סך הנכסים של החברה פחות ההתחייבויות שלה, הוא עדיין אפסי ולחברה עדיין נשאר חוב גדול לפרוע בשנים הקרובות עבורו תאלץ לגייס כסף רב.

בטבלה המצורפת ניתן לראות את שווי הנכסים של דסק"ש אל מול ההתחייבות שלה:

החוב הגדול מחייב את החברה להגדיל את יתרות הנזילות שלה. לשם כך ישנן שלוש דרכים מרכזיות:

1. גיוס הון ע"י הנפקת מניות או הנפקת זכויות: הבעיה היא שלא בטוח שהמשקיעים ירצו להזרים הון נוסף לחברה שנמצאת במצוקה ולמעשה לשלם את המחיר כדי לשרת את החוב למחזיקי האג"ח, ומנגד המשקיעים לא ירצו להיות מדוללים בגיוס הון חיצוני בשווי כזה נמוך.

2. גיוס חוב חדש: בסביבת השוק הנוכחית גיוס חוב חדש יהיה יקר מאוד, ולמעשה זה לא יפתור את הבעיה אלא רק ידחה אותה למועד מאוחר יותר ועלול להחמיר אותה.

3. מה שמשאיר לחברה את הדרך הסבירה ביותר - מימוש נכסים.

היתרון הגדול של החברה הוא למעשה גם החיסרון הגדול שלה. 98% משווי הנכסים של החברה מיוחס לחברות ציבוריות שהמניות שלהן נסחרות בבורסה.

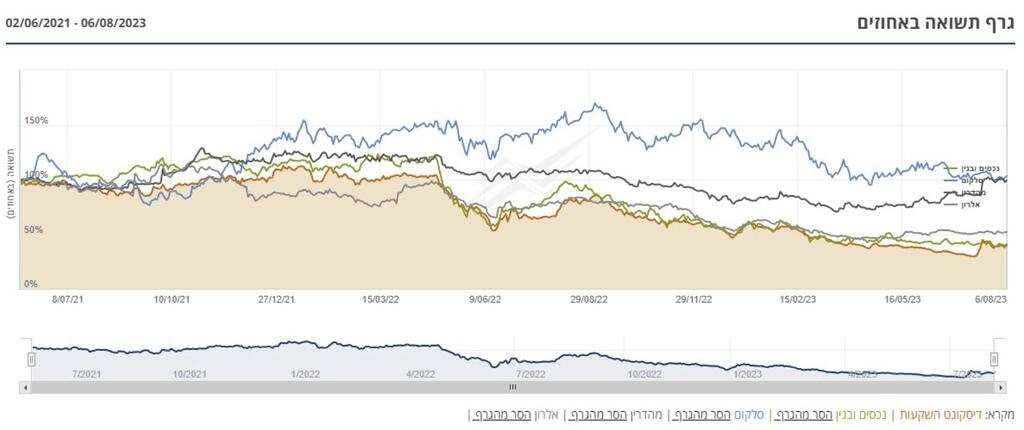

מצד אחד נכסים סחירים הם נזילים וקל יותר לממש אותם בעת הצורך על מנת לשרת את החוב. מנגד, נכסים סחירים הם תנודתיים מטבעם. הירידות בשווקים, ובמיוחד בחברת נכסים ובניין, חתכו את שווי הנכסים של דסק"ש בלמעלה מ-50% מרגע מכירת השליטה בדסק"ש בידי נאמני אי.די.בי.

תנודתיות שכזו מקשה על קביעת מחיר מוסכם, מה שמקשה מאד על מימוש בתנאים נוחים לחברה. כמו כן בעקבות מצוקת הנזילות שלה החברה מגיעה בעמדת נחיתות לשולחן המשא ומתן.

כמובן שלתנודתיות יש שני צדדים. אם המניות של החברות המוחזקות ע"י דסק"ש יעלו, השווי הנכסי יעלה בצורה חדה בעקבות המינוף הרב של החברה, מה שיאפשר לדסק"ש להשיג תמורה רבה יותר עבור הנכסים שלהם.

חשוב לזכור - מימוש נכסים אגרסיבי ומוצלח אמנם ימנע מהחברה להגיע לחדלות פרעון ולפשוט את הרגל, אך הוא עלול לרוקן אותה מרוב הנכסים שלה, מה שישאיר חברה שונה בהחלט, וככל הנראה אטרקטיבית הרבה פחות.

4 צפייה בגלריה

מניית דסק"ש (בכתום) מאז מכירת השליטה של נאמני אי.די.בי בהשוואה למניות חברות הבנות

((מקור: אתר הבורסה לניירות ערך))

מניית דסק"ש (בכתום) מאז מכירת השליטה של נאמני אי.די.בי בהשוואה למניות חברות הבנות (מקור: אתר הבורסה לניירות ערך)

ראוי לציין כי דיסקונט השקעות פועלת כבר כמה שנים לצמצום רמות המינוף וחזרה ליציבות פיננסית והראתה התקדמות משמעותית בהפחתת החוב בכ-55% ב-5 השנים האחרונות. למרות שמאמצי הפחתת החוב המתמשכים יבואו ככל הנראה על חשבון הפחתה משמעותית בתיק הנכסים, אולי האסטרטגיה הטובה ביותר להישרדותה והצלחתה ארוכת הטווח של החברה, תהיה לנקות עד כמה שניתן את הנטל הפיננסי וליזום תוכנית מקיפה של תהליך בנייה מחדש מלמטה.

אין לכותב ניגוד עניינים עם תוכן הפרסום. הכותב עשוי להחזיק במניות החברה בתיקו האישי ו\או בתיקים המנוהלים על ידו. התוכן אינו מהווה יעוץ פיננסי או יעוץ בתחום ההשקעות או יעוץ פרטני ו/או תחליף ליעוץ כאמור למי מקוראיו. יעוץ כאמור נדרש על בסיס משתנה ממקרה למקרה. כמו כן, אין הפרסום משום הצעה לציבור והדיון במסגרת התכנים הינו תיאורטי, אינו מהווה המלצה ואין התחייבות שהינו שלם ו/או חף מאי דיוקים והשמטות.

אין לחברת ידיעות תקשורת בע״מ, לאתר ynet או לחברת המברקה פתרונות תקשורת בע״מ זיקה כלשהי לתוכן במובן של ניגוד עניינים או של עניין מיוחד. הכתוב אינו מהווה ייעוץ השקעות ו/או תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. אין לראות במידע בסקירה זו כעובדתי או כמכלול כל המידע הידוע, ולכן אין להסתמך על הכתוב בה ככזה.