ברקע רצף העלאות הריבית של השנה האחרונה, חמשת הבנקים הגדולים בישראל פרסמו בשבוע האחרון את דוחותיהם הכספיים לרבעון הראשון של 2023, מהם עלה כי הבנקים ממשיכים לרשום רווחים חסרי תקדים בסך כולל של כ-6.252 מיליארד שקל. כך למשל, ברבעון הראשון הרוויח בנק הפועלים שני מיליארד שקל, דיסקונט 1.27 מיליארד שקל, מזרחי טפחות 1.37 מיליארד שקל והבינלאומי 631 מיליון שקל. אפילו בנק לאומי, שהפסיד כמיליארד שקל בעקבות הטלטלה במניות ואלי בנק, פרסם היום (ג') את דוחותיו ולפיהם סיים את הרבעון הראשון ברווח נקי של 981 מיליון שקל.

>> לסיפורים החשובים והמעניינים בכלכלה ובצרכנות - הצטרפו לערוץ הטלגרם שלנו והאזינו לפודקאסט הכלכלי היומי "כסף חדש" ב-ynet radio

זאת, עוד לפני שנכנסה לתוקף העלאת הריבית האחרונה והעשירית ברציפות, עליה הכריז בנק ישראל אמש, בשיעור של 0.25% נוספים שיעלו את ריבית הבסיס במדינת ישראל לשיעור גבוה במיוחד של 4.75% ואת ריבית הפריים לשיעור של 6.25%, בהתאם.

אין ספק שהזינוק בהכנסות וכתוצאה מכך גם ברווח הנקי של הבנקים הגדולים מושפע, לפחות בחלקו הגדול, מהעלאות הריבית של בנק ישראל, שתורגמו להגדלת ה"מרווח" הבנקאי (שיעור הריבית שהבנק דורש על מתן הלוואות, לעומת שיעור הריבית שהוא נותן על פיקדונות). זאת, בין היתר ברקע "עושק הפיקדונות", במסגרתו מרבית הבנקים הגדולים לא גלגלו את מלוא עליות הריבית לפיקדונות האזרחים, בעוד הריביות על הלוואות כן עלו.

מעבר להצהרה עצמה של חלק מראשי הבנקים על החשיבות של העלאות הריבית לרווחיהם, כמו למשל זו של מנכ"ל בנק יהב היוצא שהתראיין ל-ynet בחודש ספטמבר האחרון וטען בפירוש כי "ודאי שהרווח שלנו זינק בגלל העלאות הריבית", ניתן לראות את ההשפעה הישירה של העלאות הריבית גם בדוחות הבנקים עצמם.

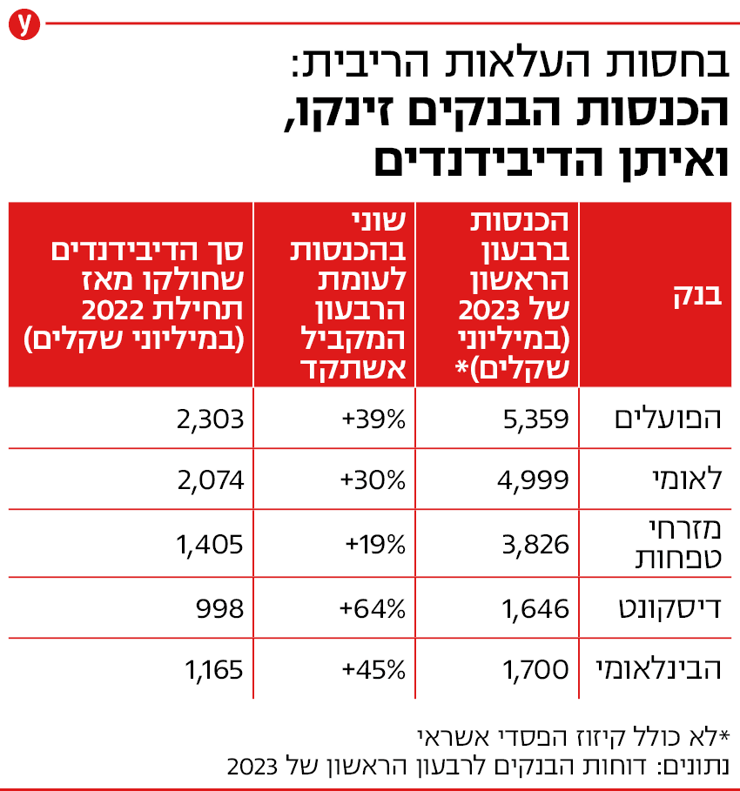

כך למשל, בהשוואה לרבעון הראשון של השנה שעברה, טרם החל רצף העלאות הריבית של בנק ישראל בחודש אפריל אשתקד, ההכנסות של לאומי (לא כולל קיזוז הפסדי אשראי) זינקו בכ-30%, של הפועלים בכ-39%, של הבינלאומי בכ-45%, של מזרחי טפחות בכ-19% ושל דיסקונט בלא פחות מ-64%.

אם נסתכל ספציפית בסעיף בדוחות שעוסק בהכנסות הבנקים מריביות, ההשפעה של עליות הריבית במשק על סך ההכנסות והרווחים שוב ברורה. כך למשל, בנק לאומי הציג הכנסות מריבית נטו של 3.9 מיליארד שקל ברבעון הראשון לעומת כ-2.7 מיליארד שקל ברבעון המקביל אשתקד, טרם עליות הריבית. מדובר בעלייה של כ-45%. גם בנק הפועלים הציג הכנסות נטו מריבית של 4.037 מיליארד שקל לעומת 2.716 מיליארד שקל ברבעון המקביל - זינוק של כמעט 50%.

המניות הציגו מגמה שונה

עם זאת, על אף הזינוק החד בהכנסות וברווחי הבנקים הגדולים, המניות של חמשת הבנקים הציגו מגמה שונה מאוד מאז החלו עליות הריבית - בעיקר בחסות השנה הקשה במיוחד אמש בשוק ההון ומשבר הבנקים העולמי שמטלטל את שוק הפיננסים גם בארץ מתחילת השנה הנוכחית.

כך למשל, מניית הפועלים ירדה בכ-0.7% מאפריל אשתקד, דיסקונט ירד בכ-4.8% ובנק לאומי - שהיה כאמור הרבה יותר רגיש לאותה טלטלה בשל עסקיו עם ואלי בנק - צנח בכ-18% באותה תקופה. מנגד, מניית מזרחי טפחות עלתה בכ-2.2% מאז אפריל אשתקד ועד היום והבינלאומי זינק בכ-12%.

אולם, יש לציין כי על אף יחס התשואה להון (מדד לרווחיות של עסק ביחס להון העצמי שלו) המרשים מאוד שמציגים הבנקים בשנה האחרונה (17%-24% ברוב הבנקים הגדולים), מסורתית הבנקים אינם נחשבים למניות "צמיחה" כדוגמת חלק גדול מחברות ההייטק, אשר מטרת המשקיעים בהם היא בעיקר להרוויח מעלייה בשווי המניה, אלא נחשבות למניות "ערך", אשר מרוויחות ומחלקות דיבידנדים משמעותיים למשקיעים בהן.

ואכן, בהתאם לרווחים האדירים שלהם, הבנקים הגדולים בישראל חילקו בשנה וחצי האחרונות דיבידנדים בסכומי עתק למשקיעים: הפועלים יחלק 803 מיליון שקל ברבעון הראשון של 2023, לאחר 1.5 מיליארד שקל שחולקו ב-2022; לאומי יחלק 294 מיליון שקל לאחר שחילק 1.78 מיליארד שקל אשתקד; דיסקונט יחלק 381 מיליון שקל לאחר שחילק 617 מיליון שקל אשתקד; מזרחי טפחות יחלק 410 מיליון שקל לאחר שחילק 995.4 מיליון שקל אשתקד והבינלאומי יחלק 220 מיליון שקל לאחר שחילק 945 מיליון שקל אשתקד.

עם זאת, יש לציין כי בכל חמשת הבנקים הגדולים הגופים המוסדיים ובעלי העניין מחזיקים החל מכ-25% ועד ללמעלה מ-50% מהבנק, מה שאומר שחלק גדול מאותם דיבידנדים לא חוזרים ישירות אל הציבור, אלא דווקא מעשירים את בעלי הבנק ואת הגופים המוסדיים, כדוגמת חברות ביטוח, פנסיה והשקעה.