עשור לאחר הגבלת האשראי: המינוס שלנו קטן אבל החוב גדל

מסתבר שקשה לשנות הרגלים פיננסיים: 10 שנים אחרי שנכנסה לתוקף ההוראה האוסרת לחרוג ממסגרת האשראי, המינוס שלנו אמנם הצטמצם במעט, אך במקביל החובות זינקו. וגם, כמה באמת עולה לכם ההרגל להיכנס למשיכת יתר? בדיקת ynet

לפני עשר שנים בדיוק, ביולי 2007, נכנסה לתוקף הוראת בנק ישראל שאסרה לחרוג ממסגרת האשראי בבנק. הרומן בין הישראלי המצוי לאוברדראפט שלו עמד בפני משבר רציני. לפחות כך היה נדמה אז.

בעקבות התקנה החדשה נדרשו הבנקים לתאם מול כל לקוח מה תהיה המסגרת שלו. עד אז למעשה הבנקים הגבילו או הגדילו את יתרות החובה של הלקוח לפי ראות עיניהם. בעקבות השינוי על הבנקים נאסר לאפשר חריגה ממסגרת האשראי שנקבעה, למעט במקרים מסוימים. אלא שבפועל הסתבר כי גם במקרים בהן נוצרה חריגה, הבנקים פשוט הגדירו מחדש את המסגרת והגדילו אותה.

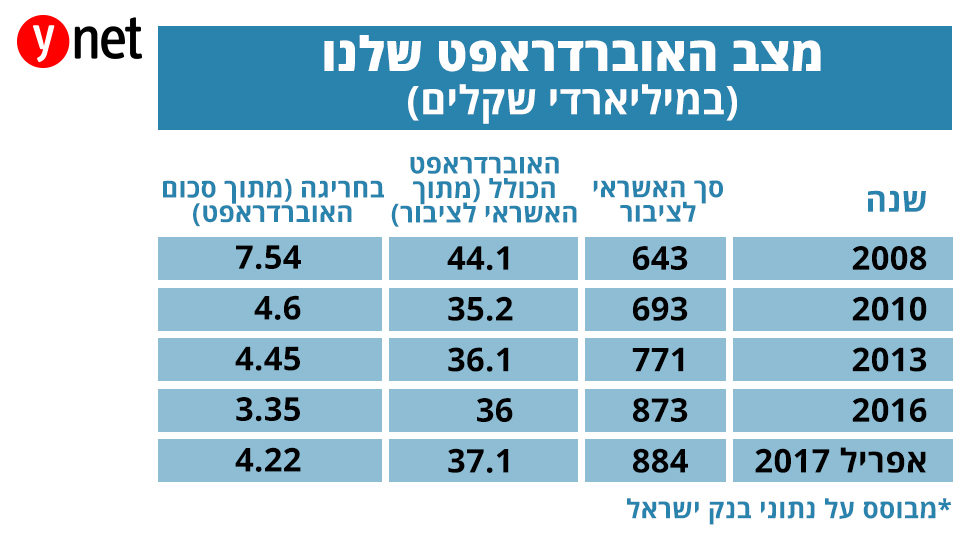

אז מה קרה מאז? הנה כמה נתונים מעניינים שליקטנו עבורכם. ערב כניסת הוראת בנק ישראל לתוקף עמד האוברדראפט הכולל של אזרחי ישראל על כ-42 מיליארד שקל, מתוכם כ-12 מיליארד שקל בחריגה. בסוף אותה שנה עמדה משיכת היתר על סכום דומה, מתוכו כ-8 מיליארד שקל בחריגה. למעשה, משנת 2009 ואילך המינוס שלנו משייט לו סביב ה-37-35 מיליארד שקל מדי שנה, מתוכם כ-4-3 מיליארד שקל בחריגה.

למעשה, על פי נתוני בנק ישראל, צמצמנו את המינוס בכמה מיליארדי שקלים בודדים. אז האם ניתן לומר שהפכנו יותר שקולים בהתנהלות הכלכלית שלנו? ובכן, כנראה שלא. מסתבר שלרוב, הרגלים לא משתנים. פשוט במקום לצרוך אשראי (יקר) בצורה של אוברדרפט, אנחנו צורכים אותו בצורות אחרות ואפילו ביתר שאת.באותה תקופה שבה צמצמנו לכאורה את המינוס בכמה מיליארדי שקלים, זינק סך האשראי של הציבור (שמשיכת היתר היא חלק ממנו) ב-67%, מסכום של 532 מיליארד שקל ל-884 מיליארד שקל (נכון לאפריל 2017). במילים אחרות, הגדלנו התחייבויות בהלוואות שונות. הן נתוני האוברדראפט והן נתוני האשראי של הציבור כוללים גם משקי בית וגם עסקים.

אם נבודד את החוב של משקי הבית בלבד, נראה את אותה מגמה בדיוק. יתרה מכך, גם אם נוריד מההתחייבויות את ההלוואות לדיור, שמהוות את החוב המרכזי של משקי הבית, במיוחד בשנים האחרונות (יותר מ-70% מיתרת החוב), עדיין נראה זינוק בהתחייבויות.

כך לדוגמה בשנת 2009 עמדה יתרת החוב של משקי הבית הכוללת חובות בגין הלוואות מהבנקים, חברות כרטיסי האשראי והגופים המוסדיים, על סכום של 97.8 מיליארד שקל (לא כולל הלוואות לדיור). כיום, 8 שנים לאחר מכן, יתרת החוב עומדת על 163 מיליארד שקל, נסיקה של 66%.

אם מישהו חשב שהמהלך של בנק ישראל יגרום לאנשים להתנתק לגמרי מהמינוס, זה בוודאי לא קרה. הסקר האחרון של הלשכה המרכזית לסטטיסטיקה בנושא, משנת 2015, העלה כי רוב הישראלים (54%), היו במצב של משיכת יתר מחשבונם למשך חודש אחד לפחות בשנה. יותר משליש (34%) היו במצב כרוני של משיכת יתר - לפחות במשך 10 חודשים בשנה. נתונים אלו דומים פחות או יותר לסקרים רבים אחרים שנעשו במהלך העשור האחרון.

השורה התחתונה היא שגם אם המינוס שלנו הצטמצם במעט, ההתחייבויות שלנו גדלו ללא היכר. בין אם קוראים לזה אוברדראפט, הלוואה לכל מטרה, אשראי צרכני, הלוואה בקליק, או כל שם רשמי או שיווקי הקיים בשוק, אנחנו בפנים והחובות שלנו גדלים ובקצב מהיר.

כמה עולה המינוס? לא תוכלו לדעת

כאמור, רבים מהישראלים עדיין נמצאים במשיכת יתר ומשלמים עליה ריבית גבוהה. אלא שכאן טמונה בעיה מקוממת. למרות שמדובר במציאות נפוצה הנוגעת למאות אלפי לקוחות, קיימת אי בהירות בכל הנוגע לריבית שהבנק גובה על כך.האם אתם באמת יודעים כמה אתם משלמים על האוברדרפט או האם יש לכם מושג כמה משלמים בנק המתחרה? אחד העיוותים הגדולים בתחום היא העובדה שלא ניתן להשוות בין הריביות שגובים הבנקים עבור המצרך הכה נפוץ הזה. הבנקים אמנם מחויבים לפרסם את תעריפי הריבית, אך בפועל, בניגוד למשל לתעריפון העמלות המפורסם בכל בנק, חלק מהם מסתירים את נתוני הריבית עמוק באתר שלהם.

מסתבר שגם כאשר מגיעים אל הנתונים, השוואה היא בלתי אפשרית. בניגוד לעמלות למשל, בהן כל בנק מציג את התעריף שלו לאותה עמלה, אופן קביעת הריבית בין הבנקים הוא שונה.

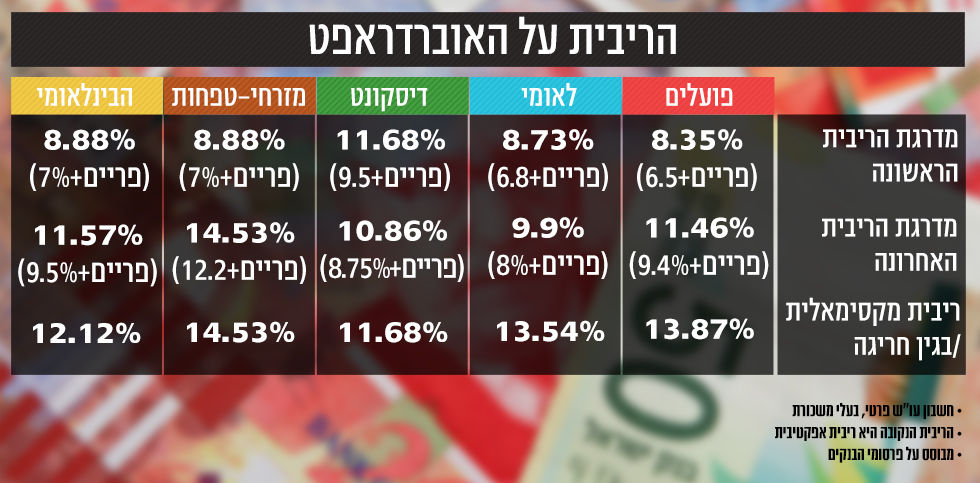

איך זה עובד? מאז החובה לקבוע לכל לקוח מסגרת אשראי, רוב הבנקים נוהגים לחלק את מסגרת האשראי הכוללת עליה סיכמו עם הלקוח ל-3-2 מדרגות. כך לדוגמה, אם המסגרת הכוללת עומדת על 30 אלף שקל, עבור עשרת אלפים השקלים הראשונים ועבור העשירייה האחרונה (מעבר ל-20 אלף שקל), תיגבה ריבית שונה.

הריבית בבנקים מבוססת על ריבית הפריים - הריבית הבסיסית לחישוב הלוואות (שאינן צמודות למדד). הריבית הזו נקבעת בהתאם לריבית בנק ישראל (0.1% כיום) בתוספת 1.5%, כלומר כיום היא עומדת על 1.6%.

לריבית הפריים מוסיפים הבנקים "מרווח" המשתנה בהתאם למדרגות השונות בהלוואה. בבנק הפועלים לדוגמה, בחשבון של לקוח שכיר שמשכורתו מועברת לבנק, במדרגת הריבית הראשונה מגיעה הריבית לעד 8.1% (פריים + 6.5) במדרגה השניה 10.8% (פריים+9.2) ובמדרגה השלישית 11% (פריים + 9.4). בפועל הריביות מעט יותר גבוהות (כפי שרשום בטבלה לעיל).

בבנק דיסקונט המדרג עובד הפוך – ככל שמתקדמים במדרגות המסגרת, הריבית דווקא יורדת, כך שבמדרגת הריבית הראשונה נגבית הריבית הגבוהה ביותר, אז איך בדיוק אפשר להשוות מחיר במצב כזה?

יתרה מכך, גם כשהבנקים מפרסמים שהריבית על המדרגה הראשונה במסגרת עומדת על 9% למשל, כל בנק קובע סכום שונה בכל מדרגה - בבנק א' המדרגה הראשונה היא 5,000 שקל ובבנק ב' המדרגה הראשונה היא 7,000 שקל. אם לא די בכך, גם אותו בנק יכול לקבוע לשני לקוחות שני מדרגים שונים – לאחד המדרג הראשון במסגרת יהיה 3,000 שקל ולשני המדרג הראשון יהיה 6,000 שקל.

במילים אחרות, זה שבתעריפון הבנק כתוב שהריבית במדרג הראשון היא 9%, זה לא יעזור לנו לדעת האם בבנק המתחרה נשלם יותר או פחות על המינוס שלנו.

לפני מספר חודשים פנינו בעניין הזה לפיקוח על הבנקים ושם נאמר לנו שהנושא ייבחן. בינתיים הבנקים ממשיכים לחגוג ולהנציח את חוסר התחרות.

להיות בחובה? זו זכות שעולה כסף

אז כמה באמת עולה מינוס בבנק? מסמך שהוציא בנק ישראל לפני שנה ומבוסס על נתוני הריביות בבנקים, מעלה כי ממוצע הריבית על משיכת היתר עומד על כ- 8%, ועל חריגה ממסגרת האשראי הוא מגיע כבר לכ-14%. נציין כי הנתונים הללו כוללים הן משקי בית והן עסקים, שאצל חלקם הריבית נמוכה יותר מהתעריף שנקבע למשקי הבית.

ואמנם הריבית היא לא העלות היחידה שנגבית מחובבי משיכות היתר. עצם הרצון שלנו להגיע למינוס עולה כסף ולמחיר הזה יש שם – "עמלת הקצאת אשראי". העמלה הזו נעה סביב 24 שקלים לרבעון (3 חודשים). כלומר גם אם הצלחנו להגיע לאיזון ולא נכנסנו למינוס, אנחנו נשלם עמלה לבנק על עצם האפשרות להיכנס למינוס.

הבנק למעשה בודק מעת לעת מהו הסכום הגבוה יותר – הריבית על המינוס או העמלה והוא גובה את הגבוה מבינהם. רק לקוח שבוחר מראש שלא לבקש מסגרת אשראי, כי הוא מקפיד שלא להיכנס למינוס, לא יידרש לשלם את העמלה.