מערכת קרנות הפנסיה הציבוריות העצומה בארה"ב - 5,332 קרנות שמחזיקות בנכסים בשווי 4.4 טריליון דולר - עומדת על סיפה של תהום. הסיבה היא הנחות לא מציאותיות על תשואות עתידיות ותוחלת החיים המתארכת. עד לפני משבר הקורונה ההערכות היו כי בתוך 15 שנה מערכת הפנסיה הציבורית בארה"ב (חלק מהמנגנון הרחב יותר שמכונה Social Security או SSA) תמצה לגמרי את כל העתודות הכספיות שלה. היום, עשרה חודשים אל תוך המשבר האחרון, ההערכות התקצרו בחצי.

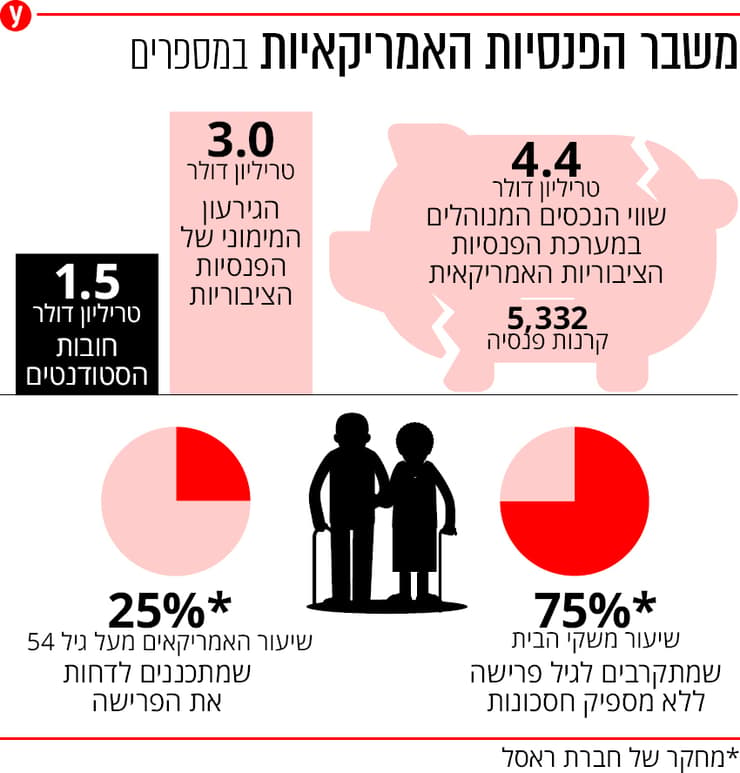

עד כמה המשבר עמוק? משבר הלוואות הסטודנטים בארה"ב הוא אחד הנושאים המדוברים ביותר בשנים האחרונות. מדובר על 1.5 טריליון דולר בחובות, וחברי קונגרס וסנאט רבים דוחפים לביטולם המוחלט. קרנות הפנסיה, לפי הערכות אחרונות של בנק ההשקעות גולדמן זאקס, סובלות ממחסור מימוני של 3 טריליון דולר - כפול מחובות הסטודנטים.

ה-SSA ממומן באמצעות מס ייעודי מהשכר. כל אדם שעובד בארה"ב משלם 6.2% ממשכורתו לממשלה, עד 142,800 דולר בשנה, ומעסיקים משווים את הסכומים. עצמאיים משלמים 12.4% משכרם לקרן נאמנות של ה-SSA. ההכנסות של הקרן מושקעות בניירות ערך שמניבים תשואה שנתית ממוצעת של 2.5%. בעשורים האחרונים יורד היחס בין העובדים לגמלאים, ומאז 2010 משלם ה-SSA יותר תשלומי פנסיות מאשר המסים הנגבים (רק 69%). מאז שנה זו הוא פועל בגירעון. בשנה שעברה הגירעון העמיק לשיא של 81 מיליארד דולר, והפער ממומן באמצעות עודפים שנתיים שנוצרו מהתשואה בקרנות הנאמנות.

מ-2021 התשואה הזו כבר לא תספיק. ה-SAA ייאלץ להתחיל למשוך כספים מקרן הנאמנות כדי לכסות את הגירעון. בבית הספר לעסקים וורטון מעריכים שהעתודה הכספית תתרוקן לגמרי ב-2032, ושה-SSA יחתוך את תשלומי הפנסיות לזכאים ויעניק להם רק 75% ממה שהובטח להם. צוות חשיבה דו-מפלגתי מוושינגטון מעריך כי ההחמרה הזאת תקרה כבר ב-2028.

הצרה סביב קרנות הפנסיה הציבורית בארה"ב נחזתה כבר לפני 25 שנה, בהתחשב בגורמים כמו שיעורי הילודה והתמותה. זה לא החיש את קובעי המדיניות לטפל בבעיה, והם העדיפו את גישת "לבעוט בפחית" - להדחיק את הבעיה הרחק ככל הניתן לממשלים הבאים. גם הציבור האמריקני לא מגלה עניין גדול בבעיה. זה ניכר בבחירות האחרונות לנשיאות, שבהן נושא קרנות הפנסיה לא היה דומיננטי במצע הפוליטי של המועמדים, לא של הנשיא המכהן דונלד טראמפ ולא של הנשיא הנבחר ג'ו ביידן. וזה כך אף שהבעיה דחופה בעיקר למצביעים המבוגרים יותר, שבאופן היסטורי שיעורי הצבעתם גבוהים במיוחד.

מהלכי הפד פגעו בתשואה

חוסר העניין בקרנות הפנסיה בעייתי עוד יותר נוכח המצוקה הגוברת שהקרנות נדחקות אליה מאז פרצה המגפה. שני גורמים מקשים היום יותר מתמיד על קרנות הפנסיה. הראשון, הירידה החדה במס הכנסה ברמה המקומית לעומת הוצאות גדלות לטיפול במגפה. אלה מייצרים יחדיו קשיי מימון עמוקים, קשיים כה מורכבים שערים ומדינות התחילו לדחות הפקדות לקרנות או לקחת הלוואות חריגות כדי לעמוד בהן.

המכשול השני הוא הפדרל ריזרב, שבחודשים האחרונים פועל באגרסיביות כדי לתמוך במשק. הפד הוריד את שיעורי הריבית לרמות אפסיות, ביצע רכישות אג"ח קונצרניות כדי לתמוך בשוק החוב האמריקאי וסייע בשיקום שוק המניות האמריקני. התוצאות לא איחרו לבוא, והיום שוקי המניות האמריקניים נסחרים, לכל הפחות, ברמתם לפני תחילת המשבר במרץ האחרון.

התחזקות שוק המניות מהותית מאוד לקרנות הפנסיה, ואי אפשר להמעיט בחשיבותה של מחיקת הירידות. אבל במקביל, מהלכי הפד גם פגעו בתשואה של החוסכים לפנסיה. ראשית, הריביות האפסיות פוגעות בתשואה שה-SAA יכול לייצר על קרנות הנאמנות שלו, שמורכבות כולן מאג"ח ממשלת ארה"ב. הן לא נהנות כלל מהעלייה במחירי המניות כי מרבית החיסכון מושקעת בכלים פיננסיים סולידיים, כמו שוק האג"ח הממשלתיות. לפי מכון PeW, אפילו אחרי העליות בשוקי המניות, קרן פנסיה ממוצעת בארה"ב תשיג רק 3%-2% תשואה עבור 2020, 5%-4% פחות מתשואת היעד השנתית.

שינוי מועד הפרישה והגברת סיכונים

מציאות זו דוחקת בחוסכים, בקרנות הפנסיה ובמדינות לפעול - ומהר. עבור החוסכים מדובר בשינוי מועד גיל הפרישה, מחשש שהתוכניות הקיימות שלהם לא יספיקו לשמר את רמת החיים. מחקר של חברת ראסל מצא כי ל-75% ממשקי הבית שמתקרבים לגיל פרישה אין די חסכונות לענות על צורכי ההכנסה שלהם. לפי סקר שביצע מכון הפרישה הארצי, רבע מהאמריקנים מעל לגילאי 54 (דור ה-X) מתכננים לדחות את הפרישה שלהם; 20% מבני דור ה-Z הצעיר מתכננים כך, ו-19% מבני דור המילניום.

כלי שני בידי קרנות הפנסיה הוא להשקיע בנכסים מסוכנים יותר. שינוי זה החל כבר בתחילת שנות האלפיים, עם ההבנה הגוברת על המשבר המימוני הצפוי. כך, ב-2001 קרנות הפנסיה הציבוריות השקיעו 61% מהכספים בנכסים מסוכנים (מניות, קרנות גידור וסחורות), ואילו היום שיעור זה עומד על 74%. גם בתוך ההשקעה במניות, קרנות הפנסיה נדחקות יותר ויותר להמר על מניות תנודתיות במיוחד. קרן הפנסיה הציבורית של קליפורניה (CalPERS), למשל, שמנהלת 389 מיליארד דולר בנכסים ל-1.6 מיליון חוסכים, נדחפה לרכוש מניות חברות זום, טסלה וניקולה - חברות שזינקו בחדות בחודשים האחרונים, אך אנליסטים מזהירים כי הן נסחרות במחיר בועתי. כל התיק המנייתי של CalPERS הניב לה תשואה של 0.6% לשנה הפיסקאלית שהסתיימה ביוני 2020.

אסטרטגיה זו יכולה להיות יעילה מאוד עבור קרנות שצריכות גם לייצר תזרים מזומנים מספק כדי לעמוד בהתחייבויות השוטפות לחוסכים, וגם לפצות על הגירעון שנוצר. אבל היא גם כוללת חסרונות משמעותיים כששוקי המניות לא מניבים.

פגיעה בקצבאות הפנסיה מייצרת משמעויות ישירות לאי-השוויון בארה"ב. היום הון פנסיוני של בני המעמד הבינוני מהווה 70.3% מהשווי הנקי שלהם, עבור בני המעמד הגבוה קצבאות הפרישה מהוות רק 2.2%. "אנו מחלצים את ההווה וגורמים לעתיד לשלם עבורו", אמר בחודש שעבר ג'ין שטיירל, מייסד שותף של מרכז מדיניות המס. "מלוא השפעות המגפה עדיין לא התבהרו", כתבו במכון ברוקינגס בדו"ח מיוחד ביולי האחרון. "אך נראה כי אלו ישנו את תוכניות הפרישה למשך שנים, אם לא עשרות שנים".