לפני כשלושה חודשים החלו חלק מהבנקים בישראל להציע ריבית מסוימת על היתרות בחשבון העו"ש. זאת, על רקע הביקורת הציבורית הנרחבת סביב "עושק הפיקדונות", שבמסגרתו הבנקים לא גלגלו את מלוא העלאות הריבית במשק לפיקדונות האזרחים - אולם כן גלגלו אותה להחזרי ההלוואות, ולאחר דרישות חוזרות של נגיד בנק ישראל, פרופ' אמיר ירון, לשנות את המצב.

>> לסיפורים החשובים והמעניינים בכלכלה ובצרכנות - הצטרפו לערוץ הטלגרם שלנו, האזינו לפודקאסט הכלכלי היומי "כסף חדש", וסמנו "כלכלה" בהתראות אפליקציית ynet

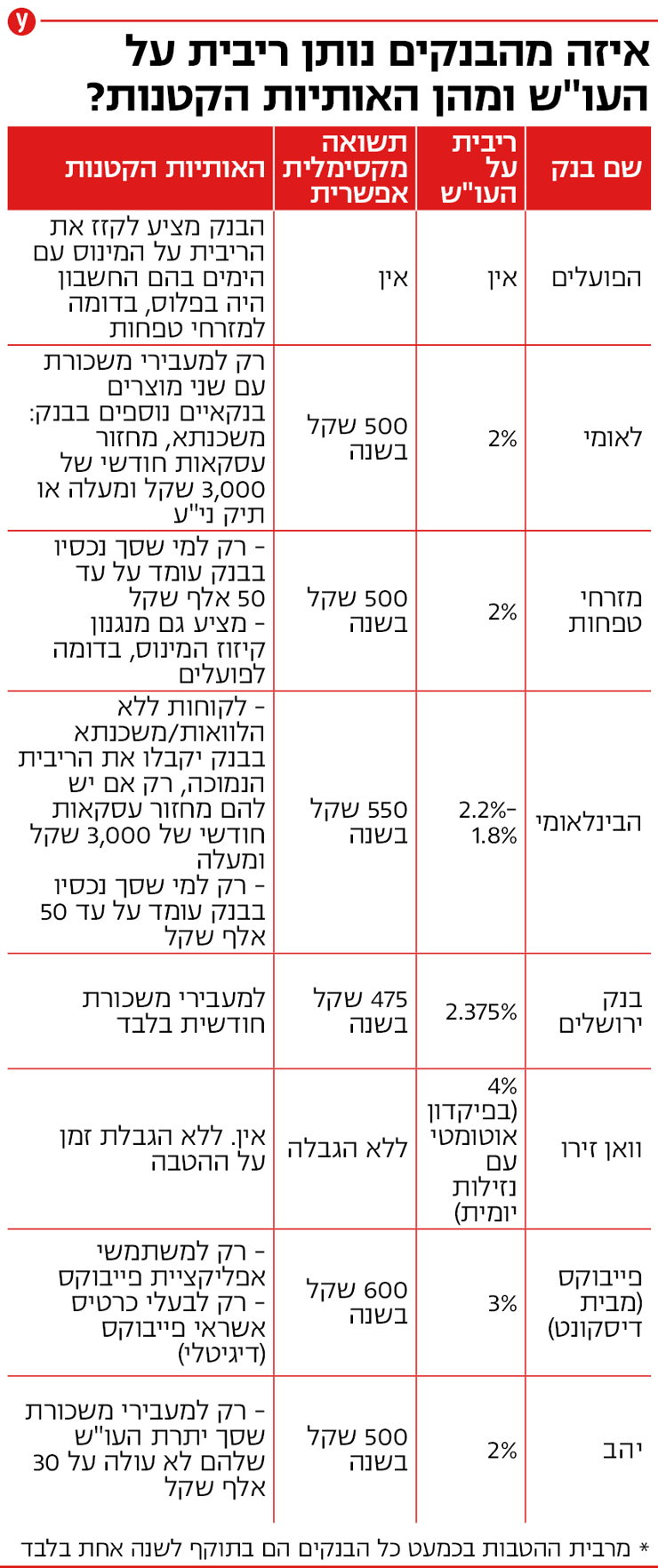

יחד עם זאת, כמעט כל הבנקים שהציעו ריבית כלשהי על יתרת העו"ש הגבילו מאוד את הסכום המקסימלי שבגינה היא ניתנת - ובכך גם את גודל ההטבה הסופי, שלרוב עומד על כ-600-450 שקל בשנה בלבד. ואולם, מאז עברו, כאמור, מספר חודשים וחלק מהבנקים כבר החלו לחלק את ההטבה, אשר במרבית המקרים ניתנת בתדירות של אחת לרבעון. אז הנה הזמן להזכיר כמה כסף הבטיח כל בנק ומי לא נותן בכלל ריבית על העו"ש, ולבדוק - האם קיבלתם את הכסף לחשבון? ואם לא, חשבתם על לעבור בנק?

בנק לאומי היה הבנק הראשון שהודיע כי ייתן ריבית של עד 100 שקל בשנה על העו"ש לחלק מלקוחותיו, אולם לאחר שעוד בנקים הציעו ריביות גבוהות יותר הוא שינה את התנאים וכעת נותן ריבית בגובה 2%, עד ליתרה של 25 אלף שקל למעבירי משכורת עם שני מוצרים נוספים בבנק (לדוגמה: משכנתא או תיק ניירות ערך). משמעות ההטבה: עד 500 שקל בשנה.

בנק ירושלים היה הבנק השני שהצטרף לגל והוא נותן כיום ריבית של 2.375% בשנה על יתרה של עד 20 אלף שקל. משמעות ההטבה: עד 475 שקל בשנה.

כשבועיים לאחר שבנק לאומי הציע זאת לראשונה, בנק מזרחי טפחות הודיע כי גם הוא יחלק ריבית של עד 2% בשנה על יתרה של עד 25 אלף שקל, אולם רק ללקוחות שסך נכסיהם בחשבון (חשבון עו"ש, פיקדונות וחשבון ניירות ערך) הוא עד 50 אלף שקל. משמעות ההטבה: עד 500 שקל בשנה.

בנוסף, הבנק הודיע כי ייתן הטבת זיכוי של 1,200 שקל לחלק מנוטלי המשכנתאות בבנק וכי יעניק מנגנון של קיזוז הימים שבהם חשבון העו"ש היה במשיכת יתר (מינוס או "אוברדראפט"), בגינם לרוב הבנק גובה עמלה, עם הימים שבהם החשבון היה ביתרת זכות - ובכך הלקוח לא ישלם את עמלה זו. הטבה דומה הציע לאחר מכן בנק הפועלים, הבנק הגדול היחיד שכיום לא מציע כלל ריבית על העו"ש בשום תנאים.

צפו: צחי שדה ודן רבן מדברים על שליטת הבנקים בשוק ההון. "כסף חדש", הפודקאסט הכלכלי של ynet

למעשה, גם בנק דיסקונט לא מציע גם הוא ריבית על העו"ש ישירות ללקוחות הבנק, אולם הוא כן היה בין הראשונים שהציע מנגנון דומה באמצעות אפליקציית התשלומים שבבעלותו - פייבוקס. כבר בתחילת יוני הודיעו באפליקציה כי יחלקו ריבית שנתית של 3% על היתרה בחשבון עד לסכום של 20 אלף שקל בשנה, למחזיקי כרטיס האשראי של פייבוקס. משמעות ההטבה: עד 600 שקל בשנה, אולם כאמור היא דורשת פתיחת חשבון באפליקציה, העברת כספים מהבנק לשם והוצאת כרטיס אשראי נוסף.

הבנק הבינלאומי היה בין הבנקים האחרונים בישראל שהצטרף לגל ההצעות של ריבית על העו"ש, והוא מציע ריבית שנתית של 1.8%-2.2%, ללקוחות שבחשבון העו"ש שלהם יש עד 25 אלף שקל ושסך נכסיהם עומד על 50 אלף שקל לכל היותר. משמעות ההטבה: 550-450 שקל בשנה לכל היותר. בנוסף, הבנק הציע גם זיכוי של 1,400 שקל לחלק מנוטלי המשכנתאות.

בנק יהב, אשר היה הבנק האחרון להציע ריבית על העו"ש, מציע כעת גם הוא ריבית של 2% עד לסכום של 25 אלף שקל, ללקוחות אשר סך יתרת העו"ש הממוצעת שלהם לא עוברת את רף ה-30 אלף שקל והם מעבירים משכורת חודשית לחשבון שלהם בבנק. משמעות ההטבה: עד 500 שקל בשנה.

מי מציע הכי הרבה כיום ולמה כדאי לשים לב?

הבנק הדיגיטלי וואן זירו, אשר נפתח רק בסוף השנה שעברה ויש ולו משמעותית פחות לקוחות - מה שמאפשר לו, בין היתר, לתת הצעה טובה יותר על היתרות בעו"ש - מציע כיום פיקדון יומי של 4% בשנה ללקוחות המשלמים החל מ-49 שקל בחודש. יחד עם זאת, לאחר שעדכן את הצעתו הקודמת שעמדה על 2.5% בלבד - הבנק ביטל את האפשרות לאותו פיקדון ללקוחות במסלול החינמי ("זירו"), אשר כעת נותרו רק עם אפשרות של פיקדון חודשי או של פיקדון שנתי ולמעשה אין להם תחלופה ראויה בבנק לריבית על העו"ש.

אומנם לא מדובר במנגנון יתרה על העו"ש זהה לזה של שאר הבנקים, אשר ניתן אוטומטית לזכאים, אלא בוואן זירו למעשה דורשים מהלקוחות לפעול אקטיבית על מנת להכניס כסף לפיקדון, שאותו ניתן לפרוע כאמור בכל יום עסקים, או להגדיר אוטומטית שכל יתרה מעל סכום מסוים בעו"ש תופקד. יחד עם זאת, בוואן זירו גם לא מגבילים את סכום התקרה בגינו תינתן הריבית - ולכן המשמעות עשויה להיות ריבית של עד כמה מאות או אלפי שקלים בשנה, ואף יותר.

כלומר, גם לאחר קיזוז התשלום החודשי בגין המינוי לבנק שנע בין 49 שקל ל-139 שקל, ההטבה עשויה להיות משתלמת, תלוי בגובה הסכום שיופקד.

ועדיין, כדאי לזכור שריבית על העו"ש, אשר לרוב תסתכם כאמור בכמה מאות שקלים בשנה לכל היותר, היא לרוב לא הטבה שבגינה מומלץ לבחור להישאר בבנק או לחילופין - לעבור אליו במיוחד. השוו תנאים, בדקו את העמלות שאתם משלמים ואת התנאים שהבנק מציע לכם בכל אחד מהמוצרים שמשמשים אתכם (למשל: משכנתא, מט"ח, עמלות עו"ש, ניירות ערך וכד'), התמקחו עם הבנק כדי לנסות לשפר את תנאיכם, ואם זה לא עובד - אל תפחדו פשוט לעבור בנק.