בצל שבירת השיאים בהיקף המשכנתאות שניטלו ועלייה של כ-20% בגובה המשכנתא הממוצעת, בנק ישראל הודיע היום (א') על קידום רפורמה שנועדה להגביר את שקיפות המידע ואת התחרות בשוק המשכנתאות. הרפורמה החדשה צפויה להקל על הלווים בשלושה היבטים מרכזיים: שקיפות ויכולת השוואה, פשטות ויכולת הבנה ויעילות בביצוע התהליך. לפי ההערכות, הרפורמה צפויה להיכנס לתוקף באופן מלא לקראת אמצע 2022 וייתכנו בה שינויים נוספים.

>> לסיפורים החשובים והמעניינים בכלכלה ובצרכנות - הצטרפו לערוץ הטלגרם שלנו

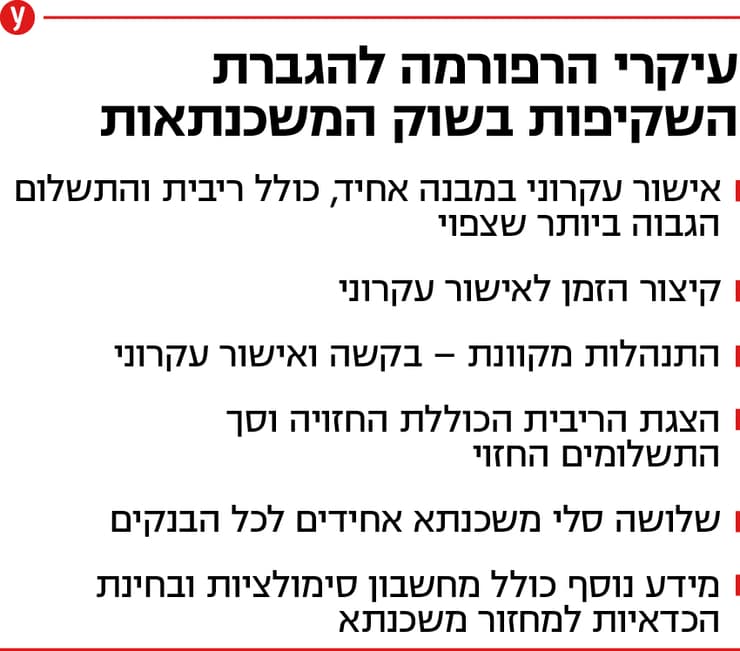

במסגרת הרפורמה, הבנקים יחויבו לספק ללקוח אישור עקרוני בפורמט אחיד, שבו יוצגו בין היתר הריבית הכוללת החזויה (בחישוב אחיד בכל הבנקים), סך התשלומים החזוי בכל תקופת המשכנתא והתשלום החודשי הגבוה ביותר הצפוי על פי התחזיות. בנוסף, הזמן למתן האישור העקרוני יקוצר לימים ספורים במקום כשבועיים ומעלה כיום, ותתאפשר הגשת הבקשה וקבלת האישור העקרוני באופן מקוון בכלל הבנקים, בניגוד למצב הנוכחי בו רבים נאלצים לגשת לסניף הבנק ולעיתים אף לסניפים ייעודיים לנושא, אשר רחוקים ממקום מגוריהם.

כמו כן, בנק ישראל יציע בעצמו, בנוסף לסל המשכנתא המוצע על ידי הבנק, שלושה סלים אחידים שהרכבם נקבע על ידי הבנק ונועדו להקל על נוטל המשכנתאות לערוך השוואה בין הצעות הבנקים. במקביל, הבנקים יחויבו גם להנגיש מחשבון סימולציות של הלוואות, מידע על כל סוגי ההלוואות הקיימות ופרטיהן והצגת מידע לבחינת הכדאיות בביצוע מחזור משכנתא.

מסלולי ברירת המחדל שהבנקים יחויבו להציג הם:

- 100% ריבית קבועה לא צמודה.

- 1/3 קבועה לא צמודה, 1/3 צמודה משתנה ו-1/3 צמודה לריבית הפריים.

- 1/2 קבועה לא צמודה ו-1/2 צמודה לריבית הפריים.

שוק המשכנתאות יותר מורכב בארץ

לדברי הבנק, "בעקבות הרפורמה, הלקוח יוכל להבין טוב יותר את תנאי המשכנתא המוצעים לו והשלכותיהם על התשלומים העתידיים, להשוות באופן מושכל וביתר קלות בין ההצעות השונות הניתנות לו מכמה בנקים ולהגיש בקשה לקבלת הצעת משכנתא בצורה מהירה ונוחה יותר. כל אלו יגבירו את כוחם של הלקוחות ובכך ישפרו את הסביבה התחרותית בשוק".

בבנק עוד טוענים כי בשונה מהעולם, שם לא נהוג בדרך כלל לשלב בין מסלולי ריבית שונים, המשכנתאות בארץ מורכבות על פי רוב מתמהיל של מספר מסלולים, מה שמאפשר כמובן גמישות בהתאמת מוצר המשכנתא ללקוחות, אך במקביל מוסיף למידת מורכבותן.

אותה מורכבות מקשה על הלווים להשוות בין ההצעות של הבנקים השונים, והיא אף גוברת במקרים שבהם הצעות הבנקים כוללות מסלולים שונים הניתנים לתקופות שונות. לשם כך, סדרת הצעדים המוצעת נועדה להקל על הלווים להעריך את משמעות ההצמדות והשינויים הצפויים, ותסייע להם להבין טוב יותר את הסיכונים הגלומים במסלולים השונים.

נגיד בנק ישראל, פרופ' אמיר ירון: "משכנתא היא ההתחייבות הפיננסית הגדולה ביותר בחייהם של מרבית משקי הבית, אך כיום נוטלי המשכנתאות מתקשים בהבנת ההצעות ובהשוואה ביניהן ללא ידע פיננסי עמוק. שורת הצעדים שאנו מקדמים נועדה להעניק כוח רב יותר ללקוחות ולהקל עליהם לקבל באופן מושכל את אחת ההחלטות הפיננסיות המשמעותיות עבורם, ואף לסייע להתנהלותו הכלכלית של משק הבית בהווה ובעתיד".

המפקח על הבנקים, יאיר אבידן: "רכישת דירה היא העסקה הכלכלית החשובה ביותר של משק בית. צעדים אלו יעודדו את הלקוחות לבצע סקר שוק לפני קבלת משכנתא, שכן יהיה קל יותר להשוות בין ההצעות השונות, והם יגבירו את השליטה מצד הלקוחות על תנאי המשכנתא, לרבות היכולת שלהם לעמוד בהתחייבויותיהם. אני מזמין את הציבור לעשות שימוש בכלים שהעמדנו לרשותו ולבצע השוואה בין ההצעות של הבנקים השונים, שתביא לשיפור בתנאי המשכנתא".

מהתאחדות יועצי המשכנתאות נמסר: "חיוב הבנקים להציג ללקוחות את העלות הכוללת של המשכנתא על בסיס תחזיות הריבית והאינפלציה העתידיות הוא מהפכני ברמה התפיסתית ונועד שלא לאפשר לבנקים יכולת 'משחק' ומרחב תמרון בתוך הרפורמה, ולמעשה מעגן בצורה חזקה ביותר נורמות אתיות ומקצועיות. התמהיל שמציע הפיקוח נוח להשוואה ויוצר נקודת ייחוס ראשונית, אבל יש צורך להתאים את השנים, ההחזר החודשי ואופי ההלוואה, ולזה נועד התמהיל הרביעי שייבנה ללקוח בייעוץ מקצועי. אנחנו קוראים לפיקוח להחיל את אותן הנורמות גם על השוק הפרטי ובכך להעלות את השקיפות והרמה המקצועית של כלל השוק ולמנוע עבודה של שרלטנים העלולים לפגוע בלקוחות".

פורסם לראשונה: 12:57, 14.11.21