מיסים עשויים להיות דבר שנוי במחלוקת, אולם הם גם מה שמאפשר למדינה להתקיים ולספק לאזרחים שירותים חיוניים כמו ביטחון, רווחה, תשתיות ובריאות. יחד עם זאת, בישראל קיימת תופעה נרחבת של גביית מיסים יתרה. כך למשל, דו"ח מבקר המדינה קבע בסוף השנה שעברה כי בכל שנה נגבים בישראל מיסים מיותרים בגובה מיליארד שקל.

>> לסיפורים החשובים והמעניינים בכלכלה ובצרכנות - הצטרפו לערוץ הטלגרם שלנו

אז אומנם תשלום מיסים אינו נתון לשיקול דעתנו והתחמקות ממנו היא עבירה פלילית שעלולה להוביל לקנסות ואף לעונש מאסר, אולם היכרות עם הטבות המס השונות הקיימות בחוק ועם הזכויות שלכם בתור אזרחים יכולה לסייע לכם להילחם בתופעת הגבייה היתרה ולשמור על הכיס. לצורך זה, בסיוע עו"ד ניב בוקסבאום - מנכ"ל דור פיננסים מקבוצת שלדן סוכנות לביטוח בע"מ, ynet הכין עבורכם מדריך עם כמה מהדרכים המובילות לשלם פחות מס - באופן חוקי כמובן.

נקודות זיכוי ממס

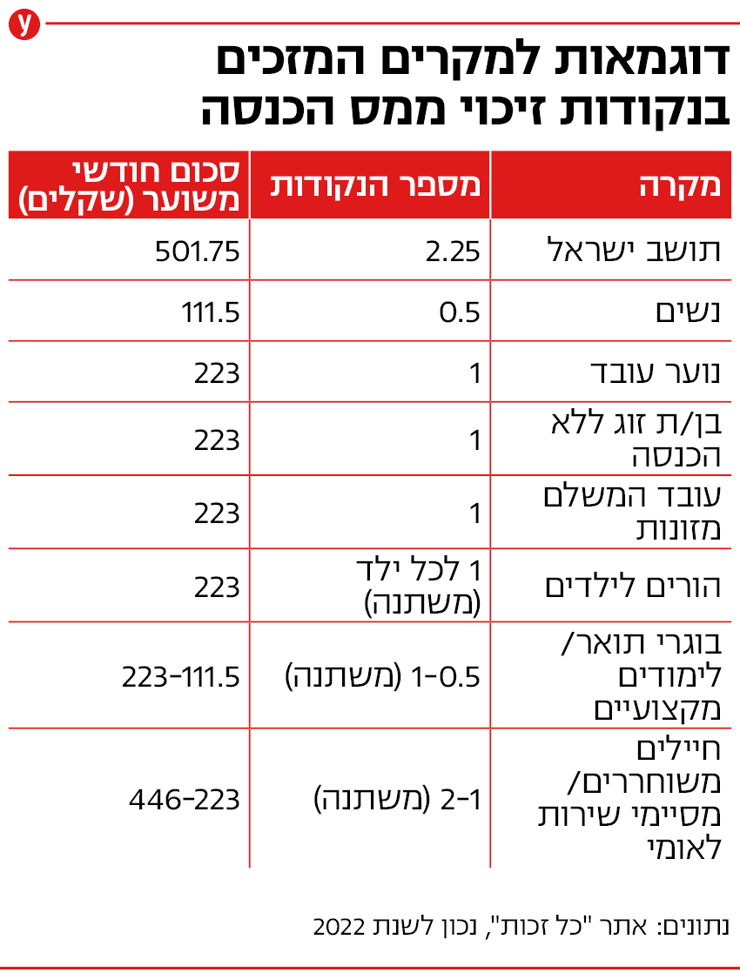

הדרך הראשונה ואולי המוכרת ביותר לשלם פחות מס היא באמצעות נקודות זיכוי. נכון לשנת 2022, נקודת זיכוי ממס שווה 223 שקל לחודש, שהם 2,676 שקל לשנה. במצטבר, זה יכול להיות הרבה מאוד כסף.

רובנו מכירים את נקודות המס ה"בסיסיות", כדוגמת 2.25 נקודות זיכוי שכל אזרח ישראלי מקבל, 0.5 נקודות שכל אישה מקבלת ובין שתיים לשלוש נקודות זיכוי שחיילים משוחררים ומסיימי שירות לאומי-אזרחי מקבלים למשך שלוש שנים לאחר השחרור. יחד עם זאת, יש גם הרבה מקרים שאולי פחות מוכרים לחלק מאיתנו, בהם תוכלו לקבל נקודות זיכוי מס נוספות ולחסוך אלפי שקלים בשנה.

כך למשל, עבור סיום תואר ראשון תוכלו לקבל נקודת זיכוי אחת למשך שנה ועבור סיום תואר שני או שלישי תוכלו לקבל חצי נקודת זיכוי לשנה נוספת. גם הורים לילדים עד גיל 18 זכאים במקרים רבים לנקודות זיכוי ממס, כמו גם מפרנסים יחידים, עובדים המשלמים מזונות, בעלי מוגבלות, עולים חדשים, גרושים ותושבי ישובים המזכים בהטבת מס.

בדקו את הקריטריונים השונים של נקודות הזיכוי בסימולטור של מס הכנסה, הגישו את המסמכים הרלוונטים לטובת קבלת הזכאות בזמן (טופס 101 לשכירים או בדוח השנתי למס הכנסה עבור עצמאים) וחסכו כסף.

הגדילו הכנסה פטורה ממס

דרך נוספת שיכולה לסייע לכם לשלם פחות מס היא באמצעות הגדלה של הכנסה הפטורה ממס לפי חוק. כך למשל, הפרשה של השיעור המירבי האפשרי לקרנות פנסיה ולקרנות השתלמות יכולה לזכות אתכם בהטבת מס. לדוגמה, עובד שבוחר להגדיל את הפרשותיו לקרן הפנסיה מ-6% הקבועים בחוק ל-7% יוכל לקבל זיכוי מס בשיעור של 35% על ההפרש (עד 7,476 שקל בשנה).

צפו: איך לקרוא את תלוש השכר שלכם?

(בימוי: אסף קוזין, צילום: ירון שרון, עריכה: גיא פוקס)

אם יש לכם קרן השתלמות, תוכלו גם שם להגדיל את ההפרשה לשיעור המירבי וליהנות מהטבת מס משמעותית עם שחרור הקרן בתום שש שנים. בנוסף, יש מקרים בהם ניתן למשוך את הקרן מוקדם יותר (לאחר שלוש שנים) ועדיין לקבל את הטבת המס, כמו למשל למטרת מימון לימודים או אם העובד הגיע לגיל פרישה.

יש לציין כי פתיחת קרן השתלמות אפשרית אך ורק בהסכמת המעסיק להפריש כסף מצידו. שכירים לא יוכלו לפתוח קרן שכזאת, גם אם מציעים למעסיק להפריש בעצמם בלבד - אלא אם יפתחו בעצמם עוסק מורשה.

שכיר יכול להפקיד לקרן השתלמות עד 18,854 שקל בשנה, כאשר החלוקה היא 2.5% על חשבון העובד ו-7.5% על חשבון המעסיק. ניתן להפקיד כספים נוספים מעבר לתקרה, אולם עליהם לא תקבלו את הטבת המיסוי של הקרן.

עצמאי יכול להפקיד לטובת קרן השתלמות 12,150 שקל עבורם יקבל פטור מלא ממיסים (בדומה לקרן השתלמות של שכיר), או להפקיד עד 18,960 שקל ועבור הפער בין הסכומים הוא יהנה רק מפטור ממס רווחי הון בעת המשיכה (25%), אך לא ממס הכנסה. יתרה מכך, העצמאי יוכל לנכות את הסכום שהפריש לקרן מסך ההכנסה השנתית ובשל כך לשלם פחות מס וביטוח לאומי.

דרך נוספת באמצעותה ניתן "לעבות" את קצבת הפנסיה ולחסוך בתשלום מס היא קופת גמל להשקעה. לקופה זו תוכלו להקפיד בכל שנה עד 72,616 שקל (באופן חד-פעמי או בהפקדה חודשית) ולאחר גיל 60 ניתן למשוך את הסכום שהצטבר בצורת קצבה חודשית וליהנות מפטור מס מלא על הרווחים.

גם נדל"ן יכול לזכות אתכם בהכנסה פטורה ממס. כך למשל, השכרת דירת מגורים בישראל פטורה ממס עד תקרה של 5,196 שקל בחודש. אם סך ההכנסות משכר הדירה בחודש גבוה מסכום זה אך נמוך מ-10,392 שקל (פי שניים מהתקרה), יכול המשכיר לקבל פטור חלקי ולשלם את שאר המס לפי מדרגת המס בו הוא נמצא.

במקרה כזה אפשר גם לקזז מהסכום החייב במס הוצאות שוטפות כמו תיקונים ותחזוקה של הדירה. אולם, אם שכר הדירה המצטבר עולה על 10,392 שקל, שיעור המס יעמוד על 10% ולא ניתן לקזז הוצאות. בנוסף, אם המשכיר בן 65 ומעלה, הוא גם יכול ליהנות מהפחתה של מדרגת המס המינימלית מ-30% ל-10% (אם שאר הכנסותיו לא מקפיצות אותו מדרגה בלי קשר לדירה).

קיזוז הפסדים בשוק ההון

במסגרת הגשת הדוח השנתי למס הכנסה ניתן לקזז הפסדים בשוק ההון כנגד המס המשולם על רווחים. חישוב המס מתבצע עבור כל שנת מס בנפרד, כאשר לא ניתן להעביר רווח הון בין שנת מס אחת לאחרת, אולם כן ניתן להעביר הפסדים. יחד עם זאת, על מנת להתקזז על הפסדים ממניות למשל, יש למכור את המניה קודם ו"לקבע" את ההפסד.

צפו: טיפים למשקיע המתחיל בשוק ההון

(בימוי: אסף קוזין, צילום: ירון שרון, עריכה: גיא פוקס)

בנוסף, ניתן לקזז הפסדים גם כנגד מס על הכנסות מדיבידנדים או על ריבית ששולמה בשנת המס שבה נוצרה ההפסד. כמו כן, ניתן לקזז הפסד הון כנגד רווח הון שונה. לדוגמה: מכירת דירה, הפסדים מניירות ערך ואפילו את עמלות הקנייה והמכירה ששילמתם עליהן.

הטבות ייחודיות

מלגות מחקר - מלגה הניתנת לסטודנט במוסד להשכלה גבוהה או במוסד מחקרי מוכר פטורה מתשלום מס הכנסה, בתנאי שהסטודנט או החוקר לא נתן תמורה או התחייב לתת תמורה בעדה. מלגה לחוקר תהיה פטורה ממס עד לתקרה של 98 אלף שקל, בעוד אין תקרה לפטור ממס עבור מלגה לסטודנט.

ירושות ומתנות - נכון להיום, אין במדינת ישראל מס על ירושה. יחד עם זאת, יש מקרים בהם כן תיאלצו לשלם מס, כמו למשל מס שבח על נדל"ן. בכל הנוגע למתנות, מדובר בסוגיה הרבה יותר מורכבת שתלויה בין היתר בסוג המתנה, באיזה רקע היא ניתנה והאם ניתנה עבורה תמורה. בגדול, אם מדובר במתנה שניתנה בתום לב לקרוב (בן זוג, משפחה מדרגה ראשונה וכד') שאינו תושב חוץ, היא פטורה ממס. יחד עם זאת, כאמור, פעמים רבות תלוי הדבר בשיקול דעתו של פקיד השומה.

נכות, מוגבלות וקצבאות - במקרים רבים מעניקה המדינה פטור מלא או הקלות מס לנכים (90%-100% נכות, תלוי מקרה), לבעלי מוגבלות ולמקבלי קצבאות. תקרת הפטור משתנה גם היא בהתאם לסיבת הזכאות ועשויה לנוע בין כמה עשרות אלפי שקלים לכמה מאות אלפי שקלים בשנה.

תרומה למוסד מוכר - מי שתרם מעל 190 שקל בשנה למוסד ציבורי או למספר מוסדות ציבוריים המאושרים לפי סעיף 46 (תוכלו לבדוק האם המוסד מאושר כאן), יהיה זכאי לזיכוי ממס הכנסה באותה השנה. עבור יחידים, הזיכוי עומד על 35% מגובה התרומה והוא יינתן על תרומה עד לתקרה של 9,517,000 שקל או עד 30% מסך ההכנסה החייבת במס באותה השנה, לפי הנמוך מביניהם.

עו"ד ניב בוקסבאוםצילום: אורן בירן

עו"ד ניב בוקסבאוםצילום: אורן בירןביטוח חיים - מי שמפקיד כספים לטובת ביטוח חיים פרטי זכאי להטבת מס בשיעור של 25% מסך ההפקדה, עד לתקרה של 8,500 שקל בשנה. אם מדובר בביטוח חיים שנמצא בתוך ההסדר הפנסיוני של השכיר, ההחזר יבוצע מתוך השכר.

גמלאים - תיקון 190 לפקודת מס הכנסה מאפשר להפקיד כספים בקופת גמל ולמשוך אותם לאחר גיל 60 עם מס רווחי הון מופחת (15% נומינלי במקום 25% ריאלי). יחד עם זאת, הטבה זו קיימת רק בתנאי שיש לחוסך קצבה חודשית בצורת ביטוח מנהלים או פנסיה בגובה של 4,600 שקל או יותר. בנוסף, במקרה של מות המפקיד טרם הגעתו לגיל 75, היורשים יוכלו למשוך את הכספים עם פטור מלא ממס רווחי הון.

סעיף נוסף שיכול להקל משמעותית על גמלאים הוא 125-ד', לפיו מי שנולד במהלך שנת 1948 או לפני יכול לקבל פטור מלא ממס רווחי הון על הפקדות במכשיר חיסכון והשקעה המכונה "פוליסת חיסכון", וזאת עד לתקרה של 13,800 שקל ליחיד או 16,920 שקל לזוג. המשמעות היא החזר מס בגובה של 3,450 שקל ליחיד ושל 4,230 שקל לזוג.

אם הגעתם עד לכאן כנראה שאתם כן מעוניינים לחסוך ומוכנים להשקיע את הזמן עבור זה. ונכון, לפעמים זה מסובך ומעייף, אבל בזמנים כאלה שבהם יוקר המחיה רק הולך וגובר, הזמן הזה יכול להיות שווה לכם לא מעט כסף - מה שיכול להקל גם על ההוצאות השוטפות. רוצים לדעת עוד? מעוניינים במדריכים נוספים שיעזרו לכם לדעת איך להילחם בבירוקרטיה ולשמור על הכיס? פנו אלינו במייל האדום.