"ודאי שהרווח שלנו זינק בגלל העלאות הריבית. רוב הרווח שלנו הוא מריביות". כך אמר מנכ"ל בנק יהב, שאול גלברד, בריאיון בלעדי ל-ynet.

>> לסיפורים החשובים והמעניינים בכלכלה ובצרכנות - הצטרפו לערוץ הטלגרם שלנו

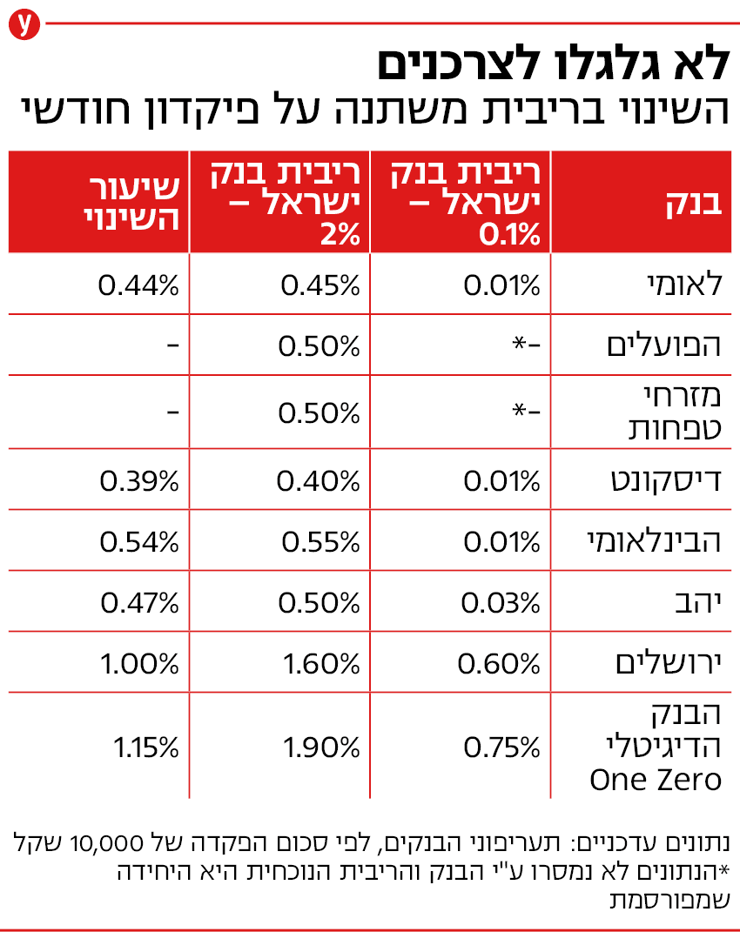

באשר למעקב ynet לפיו גם בנק יהב, בדומה למרבית הבנקים האחרים בשוק, לא גלגל את מלוא העלאות הריבית לפיקדונות האזרחים וכי הריבית שהוא מציע נמוכה משמעותי משל חלק מהמתחרים, אמר: "לקח לנו זמן להגיב, אבל אם אני מסתכל על כל הריביות עד תשעה חודשים, לרוב אני יותר טוב מהבנקים האחרים. אם יבוא אלינו לקוח ענק וישאל 'מה אני יכול לעשות עם שלושה מיליון שקל? הבנק השני נותן לי עוד רבע אחוז'. יכול להיות שמותר ושחובה עלינו להתייחס אליו".

עוד אמר גלברד, "בבנק קטן כמוני, 90% מההכנסות שלי הן מימוניות - לתת ולקחת. מתוכן, 60% זה הוצאות שאני רוצה לתת לקהל - סניפים, מחשוב, תשתית וביטחון. אז אני אומר: אני הולך עד הקצה באופן מדורג וכשיש מצב מאוד חריג של פיקדון ענק... (אז הוא יקבל תנאי ריבית אחרים - ד"ר). אני חושב שגלגלנו לפיקדונות יותר (מהעלאות הריבית, לעומת בנקים אחרים - ד"ר), ואני חושב שקודם ספגנו הרבה יותר כשהריבית הייתה נמוכה".

אתה מסכים עם האמירה של מנכ"ל וואן זירו, גל בר-דעה, כי גלגול מלוא הריבית לפיקדונות היא כמו "עוף בשקל" - כלומר לא רווחית לבנק?

"כל המערכת היא כזו. כל המהות של בנק זה לקחת פיקדונות, לתת הלוואות ושייפתח פער תיווך ביניהם. פער התיווך הזה בא לממן את הוצאות התפעול של הבנק, והיתר? אם לא תרוויח כסף, לא יהיה לך הון ולא תתפתח".

"אנחנו בביזנס של 'הבנק של אמא שלי'"

בנק יהב הוא מהבנקים הקטנים ביותר בישראל מבחינת שווי נכסים, אולם גלברד, שמנהל את הבנק ב-15 השנים האחרונות, מסביר כי הסיבה לכך היא שהמיקוד של הבנק הוא בשוק הקמעונאי-צרכני. "נכון להיום, 94% מהלקוחות שלנו הם שכירים או אנשים פרטיים שמחזיקים בתיקי השקעות ו-5% הם עצמאיים. זה בכוונה, אנחנו בביזנס של 'הבנק של אמא שלי', וייתכן שגם נרצה להישאר שם. מבחינת לקוחות פרטיים, אחד מכל עשרה אנשים במדינה מחזיק אצלנו חשבון. יש לנו 410 אלף לקוחות שמנהלים כ-315 אלף חשבונות פעילים", הוא הסביר.

היסטורית, בנק יהב היה בנק של עובדי מדינה. אולם, כבר לפני 15 שנה, אז מזרחי-טפחות רכש 50% מהשליטה מבנק הפועלים, דיסקונט זכה במכרז על עובדי המדינה ויהב נאלץ לשנות את המודל העסקי שלו מקצה לקצה. "זו הייתה תקופה מאוד מאתגרת בה דיסקונט למעשה הכריז על חיסול בנק יהב. הרי כל מה שצריך זה לקחת את הלקוחות ובלעדיהם בנק יהב לא שווה הרבה. נתנו 'פייט' רציני, השוונו את התנאים לתנאי עובדי מדינה על חשבוננו ושימרנו למעלה מ-90% מהלקוחות. במקביל, פנינו לבנק ישראל וקיבלנו אישור להרחבת הרישיון לכלל הלקוחות.

"הפתיחה הייתה קצת טראומטית לבנק", הוא נזכר. "אתה רגיל ללקוחות שלך ופתאום נכנסים לך לקוחות 'משכונות אחרות'. יש פער עצום בין עובדי מדינה, שהם עובדים לטווח ארוך עם ביטחון תעסוקתי כמעט מוחלט, לבין לקוחות מהמגזרים הכלכליים".

כיום, מחצית מהבנק מוחזק על ידי החברה למפעלי כלכלה ותרבות לעובדי המדינה בע"מ, השייכת להסתדרות עובדי המדינה ולמדינת ישראל בחלקים שווים, והחצי השני כאמור מוחזק בידי בנק מזרחי-טפחות. יחד עם זאת, גלברד קובע בנחרצות כי "בנק יהב הוא לא זרוע של מזרחי. אנחנו בנק עצמאי לחלוטין. תחום הפעילות המרכזי של מזרחי זה בכלל לא קמעונאות. למעשה, התיק הקמעונאי שלנו, ללא משכנתאות, הוא בגודל של זה של בנק מזרחי-טפחות".

על אף שגלברד הודה כי בנק יהב מחזיק בסניפים נציגות של מזרחי-טפחות אשר נותנת התייחסות "מיוחדת", לדבריו, ללקוחות בנק יהב המעוניינים במשכנתא - הוא נחוש בדעתו כי "אין קשר בין התנאים שלנו לשלהם, לא לטוב ולא לרע".

אז מה האינטרס של מזרחי-טפחות בהחזקה בבנק יהב, על אף הרווח המשמעותית יותר נמוך מזה של הבנקים הגדולים בשוק, לרבות זה של מזרחי-טפחות עצמו? "תצטרך לשאול אותם", אמר גלברד, והוסיף כי "הם רואים בנו ערך. מי מוכר חנות שמרוויחה וממותגת טוב? הרווח שלנו מאפשר לנו לגדול עם עודף הון ואף לחלק דיבידנד. השנה יש סיכוי שהבעלים ירצו לחלק דיבידנד בפעם השלישית ברציפות.

"לא מוותרים על שקל. לפעמים זה (ההכנסות של מזרחי מהפעילות של בנק יהב - ד"ר) מרחב שלם או פעילות של כל הסניפים שלהם בחו"ל ביחד. זו השקעה שנותנת להם גיוון בסל ההשקעות שלהם והם רואים בנו פוטנציאל צמיחה", הוא טען.

הרווח הנקי זינק ב-23% לאחר העלאות הריבית

על אף גודלו היחסית קטן כאמור של בנק יהב, לפחות במונחי נכסים, גלברד - המעיד על עצמו כי הוא "לא כלכלן, אבל אוטודידקט לא קטן בתחום הכלכלה, הפיננסים והמימון" - חושב שזה רק עניין של זמן עד שגם בנק יהב יתפוס נתח משמעותי משוק הבנקאות בישראל. "בעוד עשור אנחנו יכולים 'לדגדג' את בנק דיסקונט בתחום הקמעונאות-צרכנות", הוא אמר והוסיף: "פיתחנו מודלים שמאפשרים לנו לתת אשראי מוזל שאף אחד אחר לא מסוגל לתת לטווח הארוך".

לדברי גלברד, בנק יהב מחזיק כיום ב-34 מיליארד שקל של פיקדונות ציבור ובלמעלה מ-11 מיליארד שקל של אשראי קמעונאי-צרכני שניתן ליותר מ-200 אלף לווים. "את כל עודפי המימון שלנו אנחנו מסוגלים להפקיד בשוק ולממן בזהירות אחרים שזקוקים לכסף", אמר.

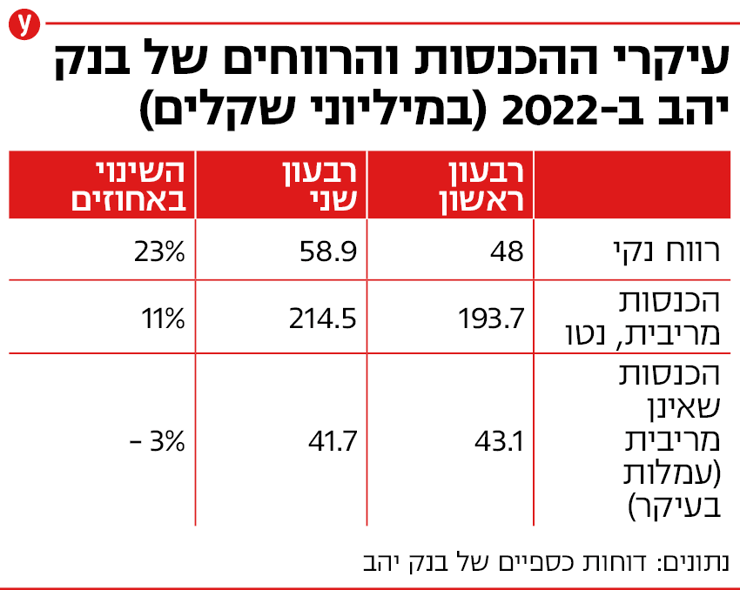

למעשה, לפי הדוחות הכספיים שפרסם הבנק למחצית הראשונה של 2022, סך ההכנסות שלו מריביות עמדו על 408.2 מיליון שקל (עלייה של כ-8% לעומת הרבעון המקביל אשתקד), בעוד ההכנסות שאינן מריביות עמדו על 84.8 מיליון שקל בלבד. כלומר, למעלה מ-82% מהכנסות הבנק מגיעות מריביות (לעומת כ-16% בלבד בקרב כלל הבנקים בישראל). הרווח הנקי ברבעון השני של השנה הסתכם ב-58.9 מילון שקל - זינוק של 23% לעומת הרבעון הראשון של השנה, טרם העלאות הריבית של בנק ישראל.

על הירידה בהכנסות מעמלות, אמר גלברד כי "העמלות המשמעותיות היחידות שאנחנו גובים הם משוק ההון. יש לנו תיקי השקעות בסדר גודל של כ-15 מיליארד שקל וברגע שהפעילות בשווקים יורד, אנשים חוששים, מוכרים וממתינים, אז באופן טבעי ירדנו קצת".

על אף שמבין הבנקים הגדולים בשוק בנק יהב מציע עמלות מסחר בשוק ההון יחסית זולות, הוא עדיין משמעותית יותר יקר מבתי השקעות אחרים בארץ ובחו"ל. "אנחנו לא יכולים להיות הזול ביותר בכל התחומים", אמר גלברד. "אנחנו יודעים להרוויח כסף משוק ההון. אומנם לא המון כסף, אבל כמה מאות מיליוני שקלים מעמלות".

"אולי הקורונה הייתה יותר קשה לנו מלאחרים"

לפי סקר שביעות הרצון מהבנקים לשנת 2021 שפרסם בנק ישראל בחודש מרץ האחרון, בנק יהב הוביל אומנם בסעיף הכללי של "האם היית ממליץ על הבנק לחבר או לבן משפחה?", אולם בכל הנוגע לשביעות רצון מזמן ההמתנה בסניפים, מאתר האינטרנט ומהאפליקציה, יהב היו האחרונים מבין כל הבנקים.

"אין מה לעשות, לא אמרתי שכל הזמן ננצח. יש שנים יותר טובות ויש פחות טובות", אמר גלברד והוסיף: "אני חושב שבמחצית השנייה של השנה אנחנו נראים הרבה יותר טוב. אולי לנו הקורונה הייתה יותר קשר מלאחרים, כי לא הייתה צרכנות. מצד שני, אנחנו רואים עכשיו התפרצות של ביקושים ושם אנחנו נמצאים עם מוצר טוב".

על חוסר שביעות הרצון של הלקוחות מזמני ההמתנה בסניפים, אמר כי "יש לנו כבר 900 עובדים ועשינו פעולות מאוד משמעותיות בשביל לגייס עובדים. אלו נתונים שהיו חייבים להשתפר והם משתפרים כבר בימים אלו. כשהגעתי ב-2008 פתחנו את הסניף ה-21 ועכשיו יש לנו 54 סניפים ובינואר נפתח את הסניף ה-55 שלנו בראש העין".

יחד עם זאת, בכל הנוגע לחוסר שביעות הרצון מהאפליקציה והאתר של הבנק, גלברד סבור כי יהב אינו באיחור משמעותי לעומת המתחרים, על אף היעדר אופציה של פתיחת חשבון באפליקציה שקיימת כמעט אצל כל המתחרים הגדולים. "לדעתי האפליקציה שלנו לא רחוקה משל בנקים אחרים והאתר שלנו לא בפער גדול, אם בכלל. יש לנו מעט נושאים פתוחים כדוגמת פתיחת החשבון אונליין ואני מאמין שנסגור את רובם ככולם עד שנת 2023", אמר.

"שיעור המסורבים שלנו יותר גבוה משל המתחרים"

"מוצר הדגל" של בנק יהב, אם תרצו, הוא כאמור ההלוואות ארוכות הטווח שהוא מציע (שאינן משכנתאות). כך למשל, בבנק מציעים לשכירים הלוואות של 150-120 אלף שקל למשך 15 שנה בריבית נמוכה יחסית לשאר השוק של פריים + 1%-1.5%. "צריך לדעת לנהל סיכונים. אין לנו פה סופרמרקט של מיליון מוצרים. יש לנו מודל אשראי מעולה - זו 'תמצית הקוקה קולה' שלנו. כל אחד והסוד שלו".

צפו: איך לפתוח חשבון בנק?

( בימוי: אסף קוזין, צילום: ירון שרון, עריכה: גיא פוקס)

ההלוואות האלה הן לכל מטרה?

"תעשה מה שאתה רוצה. נשאל אותך שאלות, כי יש כללים. מה תעשה למחרת עם הכסף? אנחנו מזהירים אותך שאנחנו לא ממנים כסף לשוק ההון ואם אתה מספיק חזק לקבל את ההלוואה כי אתה לקוח חדש ואתה רוצה לעבור אלינו ולהעביר לנו את המשכורת, למה לא? אנחנו נגיד לך: 'אדוני, אנחנו לא מעודדים את זה'. אם המנהלים מרגישים שיש פה משהו לא טוב, אז הם עשויים לדבר עם הלקוח ולהגיד לו: 'תודה רבה, אנחנו לא מעוניינים'".

אתה לא חושב שהלוואות ארוכות טווח כאלה מעודדות חוסר אחריות פיננסית?

"חס וחלילה. בגלל זה אנחנו מסרבים ל-2% שלא מסוגלים להחזיר. אם אנחנו טועים ב-2% האלה זה 250 מיליון שקל הפסד בשנה - אי-אפשר. תחליט, אתה איש גדול - אנחנו לא מחזיקים מהלקוחות 'אהבלים'. זה לא שבאתי למישהו והוא אמר לי: 'אני לא צריך הלוואה, אבל וואלה בנק יהב נותן ל-15 שנה אני כן אקח'. לא מכיר הרבה אנשים כאלה".

מה שיעור מסורבי האשראי שלכם?

"אני מניח שהוא יותר גבוה משל המתחרים שלנו, אבל הפער לא גדול - משהו כמו 2%. 97% מהישראלים הם אנשים שיחזירו את ההלוואה שלהם ואנחנו יודעים לזהות אותם ברמת ודאות של 90%. זה המודל שפיתחנו ואלו היכולות שלנו. יש לנו מאות מרכיבים בניהול מודל אשראי מתקדם, הסירוב הוא בשוליים".

תחרות? "לא כל אחד יכול לעבוד עם פפר"

על התחרות הגוברת בשוק, בין היתר בצל הכניסה של הבנק הדיגיטלי וואן זירו ופפר של לאומי המציעים שניהם חשבונות ללא עמלות עו"ש לכלל הלקוחות (ולא רק לסטודנטים או למעבירי משכורת מסוימת), אומר גלברד כי "רוב הלקוחות במדינה משלים עמלות. דמי ניהול? אם יש לך טענות, תלך לבנק. האם הם מצליחים לקחת לי לקוחות? הם לא. אני בעד תחרות, הם צריכים להוכיח את עצמם.

6 צפייה בגלריה

"האפליקציות שלנו מעולות, עזוב את הפיצ'רים הקטנים". האפליקציות של וואן זירו ופפר

(צילום: יח"צ)

"רוב הלקוחות שמגיעים לבנק, 'עמכה ישראל' - שאני נותן לכולם פטור מהדברים האלה (עמלות העו"ש - ד"ר), היינו אומרים להם: 'מה אתם רוצים? זה העלות. עולה לנו המזגן, עולה לנו השכירות... מה הם יעשו? לא כל אחד יכול לעבוד עם פפר. אני לא אוהב לנהל עסק לא רווחי. אני חושב שעסק לא רווחי זה רע ללקוח. היום אני מסוגל לתת הטבות ללקוח רק בגלל שהעסק שלנו טוב".

ומה עם עמלות המט"ח למשל? לאנשים שטסים הרבה זה יכול לצאת לא מעט כסף.

"שייקחו אותם (כלומר, שבנקים עם עמלות מט"ח נמוכות יותר ייקחו את הלקוחות הללו - ד"ר). אני סגרתי סניף ברמת החייל ואני פותח עכשיו בראש העין. למה בראש העין? גם הם ח'ברה נהדרים - יש שם ציבור קמעונאי גדול. מה הם צריכים? 'תן לי לעשות העברה לדודה שלי, תן לי לשלם את השכירות, תן לי לעשות פעולת קנייה או מכירה בניירות ערך' - האפליקציות שלנו מעולות. עזוב את הפיצ'רים הקטנים".