צפו: איך קוראים את תלוש המשכורת שלכם?

(בימוי: אסף קוזין, צילום: ירון שרון, עריכה: גיא פוקס)

עוד פעם קיבלתם משכורת ולא הבנתם מי זה "מס הכנסה" שלקח לכם 3,000 שקל? תכננתם להזמין אוכל בפעם השישית השבוע או לקנות מתנה חדשה לילד והתאכזבתם? הדרך לחיסכון ולהתנהלות פיננסית נכונה מתחילה בלדעת לקרוא ולהבין את תלוש השכר שלכם. ynet ינסה להסביר את כל מה שחשוב לדעת בתלוש השכר שלכם בפרק נוסף בסדרת המדריכים "גישה קלה לכלכלה".

>> לסיפורים הכי מעניינים והכי חמים בכלכלה - הצטרפו לערוץ הטלגרם שלנו

תלוש השכר שלנו מורכב מכמה חלקים, הראשון והבסיסי ביותר מכיל פרטים אישיים שלכם ושל המעסיק, את סוג ואת היקף המשרה שלכם (חלקית או מלאה) ואת הוותק שלכם בעבודה - פרט שחשוב בעיקר מכיוון שהוא קובע את גובה הפיצויים שלכם, את דמי ההבראה ואת מספר ימי החופשה להם אתם זכאים.

פרט "יבש" נוסף שמופיע בחלק אחר בתלוש, הוא ההיעדרויות שלכם. אותו מחלקים לרוב לחלק של ימי חופשה וחלק של ימי מחלה, ומציגים לכם כמה צברתם בכל חודש. בדרך כלל זו פשוט חלוקה חודשית של סך הימים השנתי לפי החוזה שלכם, עם איזשהו רף צבירה מקסימלי. כלומר, זה לא ממשיך עד אינסוף אם לא תיקחו אותם, אלא באיזשהו שלב הם "יזרקו לפח". הימים כמובן מחושבים בהתאם לגובה השכר שלכם, לוותק כאמור ולהיקף המשרה.

פעם היה אפשר להמיר את ימי החופשה בכסף של ממש, אולם כיום החוק לא מאפשר זאת, במטרה שהעובדים אכן יקחו את ימי החופשה המגיעה להם. לכן, הדרך היחידה לפדות את ימי החופשה שהצטברו לכם לכסף היא כאשר אתם עוזבים את מקום העבודה (מרצון, בעת פרישה או בשל התפטרות - זה לא משנה). במקרה הזה ומכיוון שזה יכול להיות שווה לא מעט כסף, כדאי לשים לב בכל חודש שלא מנכים לכם בטעות ימים שלא לקחתם.

הערה חשובה נוספת: לא ניתן לפדות חלק מיום חופשה, אז אם לקחתם חצי יום למשל ולא ניצלתם את החצי השני לפני שסיימתם לעבוד - תאבדו אותו.

שכר ומיסים

החלק המרכזי בתלוש השכר מפרט את התשלומים שמגיעים לכם. חלקו הארי כולל את שכר הבסיס שלכם, אולם בנוסף מפורטים בו גם התשלומים שלכם משעות נוספות, משמרות סופ"ש או חגים, החזרי ארוחות, החזרי נסיעות וכל תשלום אחר שמגיע לכם. אולם כידוע, זה לא ממש משקף את הסכום שייכנס לכם בסוף החודש לחשבון הבנק.

וכאן מגיע החלק הכי מעניין - ניכויי השכר. לרוב יש שלושה גורמים עיקריים שאחראיים על כך שהמשכורת נטו שלכם רחוקה מזו שהייתה כתובה רק לפני רגע בפירוט התשלומים: מיסים (מס הכנסה, ביטוח לאומי וביטוחי בריאות), הפרשות לקופות גמל והתחייבויות.

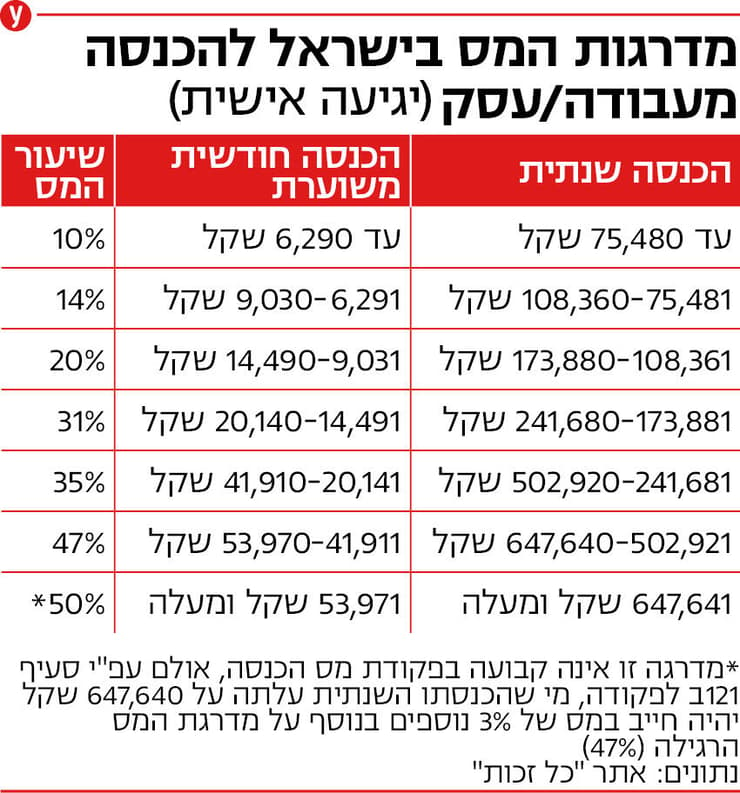

רובנו מכירים את מנגנון המיסוי בארץ ואולי אפילו את זה שהוא עובד לפי מדרגות מס שנקבעות על פי גובה השכר שלכם, אולם כמה מאיתנו באמת יודעים מה הן בדיוק אותן מדרגות? בשל כך, יש מקרים בהם לפעמים עלייה במשכורת תקפיץ אותנו מדרגת שכר ותגרום לנו לקבל בסופו של דבר כמעט את אותו שכר שקיבלנו קודם.

לפני הכל, נדגיש כי הפעם נעסוק רק במיסוי על הכנסות מיגיעה אישית (עבודה כשכיר או כעצמאי) ולא בהכנסות אחרות כדוגמת נכס או הכנסות משוק ההון, שבהן חישוב המס עשוי להיות שונה.

אם כן, מדרגת השכר שלכם נקבעת מחישוב שנתי של כלל ההכנסות שלכם - למשל: משכורת, הכנסה מעסק, קצבאות, מענקי פרישה והטבות אוכל כמו תן-ביס/סיבוס (גם הן נכנסות לחישוב ותשלמו עליהם מס!). בגדול, מדרגות השכר נעות בין 10% ל-50%, אולם לפעמים מי שנמצא במדרגת השכר הנמוכה ביותר זכאי לנקודות זיכוי מסויימות ובפועל יוצא שאינו משלם מס כלל.

נקודות זיכוי

אך אל תאמרו נואש! יש גם נקודות זיכוי. כשמה כן היא, נקודת הזיכוי מזכה אתכם ב"הנחה" על המס אותו עליכם לשלם. נכון לשנת 2021, ערכה השנתי של נקודת זיכוי הוא 2,616 שקל, שהם 218 שקל בחודש. יש לכם שתי נקודות זיכוי? יורידו לכם 436 שקל מהמס שעליכם לשלם. יש לכם ארבע נקודות זיכוי? יורידו לכם 872 שקל, וכך הלאה.

יחד עם זאת, נקודות הזיכוי שלכם, בדומה לכל חישוב המס, מחושבות באופן שנתי ולא חודשי. כלומר, ערכה של נקודת הזיכוי יעלה אם עבדתם פחות מ-12 חודשים בשנה. לדוגמה, התחלתם לעבוד רק בחודש מרץ ויש לכם שלוש נקודות זיכוי? יקזזו לכם 784.8 שקל בכל חודש מהמס, כי כל נקודה תהייה שווה 261.6 שקל, במקום 218 שקל בחודש.

יש לא מעט מקרים בהם תהיו זכאים לנקודות זיכוי, אולם אלו כמה מהנפוצים ביותר: כל תושב ישראל מקבל אוטומטית 2.25 נקודות; נשים - חצי נקודה; נוער עובד בגיל 18-16 - נקודה; עובד שלבן/ת זוגו אין הכנסה - נקודה; עובד שמשלם מזונות - נקודה; הורים לילדים - נקודות משתנות בהתאם למספר הילדים והגיל שלהם; בוגרי תואר אקדמי או לימודים מקצועיים - חצי נקודה עד נקודה בהתאם לתואר ובדר"כ עם הגבלת שנים לאחר סיום התואר; חיילים משוחררים ומסיימי שירות לאומי - נקודה או שתיים בהתאם לאורך השירות, למשך שלוש שנים. לסימולטור המחשב את נקודות הזיכוי שלכם ברשות המיסים לחצו כאן.

ביטוח לאומי וביטוח בריאות

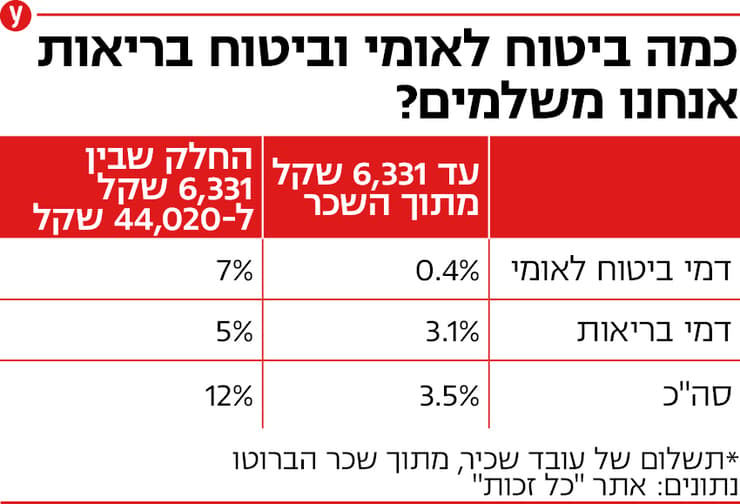

ניכויים נוספים מלבד מס הכנסה הם כאמור ביטוח בריאות וביטוח לאומי. שניהם נקבעים גם כן על פי גובה השכר שלכם והאם אתם שכירים, עצמאים, חברי קיבוץ, מקבלי פנסיה מוקדמת וכד'. יתרה מכך, הם גם מחולקים לרוב לשני חלקים. על החלק הראשון מהמשכורת ברוטו שלכם, שהוא עד 6,331 שקל (60% מהשכר הממוצע במשק), ישלם העובד 3.1% ביטוח בריאות ועוד 0.4% ביטוח לאומי - כלומר בסך הכל, 3.5% מהחלק הזה של המשכורת. על החלק שמעל 6,331 שקל עד 44,020 שקל (מעל סכום זה לא משלמים תוספת), תשלמו באופן יחסי 5% ביטוח בריאות ועוד 7% ביטוח לאומי - כלומר 12% מהמשכורת.

לדוגמה: שכירים בעלי משכורת ברוטו של 10,000 שקל יאלצו לשלם 661.87 שקל (221.585 שקל קבועים למשכורת עד 6,631 שקל + 440.28 שקל דמי ביטוחים יחסיים); שכירים בעלי משכורת ברוטו של 20 אלף שקל, יאלצו לשלם 1,862 שקל (221.585 שקל + 1,640.28 שקל דמי ביטוחים יחסיים); וכך הלאה. הסתבכם? באתר של ביטוח לאומי תוכלו למצוא מחשבון שיעשה זאת עבורכם בקלות.

כמה דברים חשובים נוספים בהקשר זה: ראשית, שיעור התשלום עבור עצמאים הוא מעט שונה ומחושב אחרת, כאשר ההבדל נובע בעיקר מהחלק של דמי הביטוח הלאומי. שנית, אם אתם שכירים שגם עובדים כעצמאים, תאלצו לשלם דמי ביטוח בריאות כפולים - משתי ההכנסות. דבר אחרון - יש תשלומים מסויימים, כמו פיצויי פיטורים למשל, שפטורים מתשלום דמי ביטוח לאומי. אגב, כדאי להכיר שהמעסיק מוסיף לתשלום זה שיעור של 3.55%-7.6% מהשכר שלכם עבור דמי הביטוח.

קופות גמל והתחייבויות נוספות

ניכוי נוסף שתראו בתלוש, שלמעשה "יורד" לכם מהשכר החודשי אולם מגיע אליכם בחזרה בפרישה או במועד מוקדם יותר (בדר"כ עם "קנס" בצורת שיעור מס גדול יותר), הוא קרנות הגמל, כמו קרן הפנסיה או ההשתלמות.

שיעור ההפרשות לקרן הפנסיה הוא 18.5% מהשכר, מתוכם רק 6% מפריש העובד ואת היתר (12.5%) מפריש המעסיק (6.5% הפרשות מעסיק לרכיב תגמולים ו-6% הפרשות מעסיק לרכיב פיצויים). הפרשות החובה מחושבות על פי שכר הברוטו של העובד, אולם ללא שעות נוספות, או לפי השכר הממוצע במשק - הנמוך מביניהם, אלא אם בהסכם העבודה שלכם כתוב שההפרשות יחושבו ממלוא השכר (כפי שלרוב אכן קורה).

יצויין כי ביטוח פנסיוני כלשהו (כדוגמת קרן פנסיה) הוא חובה על פי חוק (החל מגיל 21 לגברים ומגיל 20 לנשים). העובד אינו רשאי לוותר על זכותו לביטוח פנסיוני או למנוע את ניכוי החלק שלו בהפרשות, אולם הוא כן זכאי לבחור את סוג הביטוח אליו הוא רוצה להשתייך ואת הגוף הספציפי אליו יופרשו הכספים. בניגוד לקרן פנסיה, שהיא כאמור חובה, לרוב קרן ההשתלמות היא לרוב "בונוס" של המעסיק או החלטה אישית שלכם כאפיק חיסכון והשקעה.

לבסוף, קיים חלק אחרון של התחייבויות, בו תוכלו לראות ניכויים נוספים כמו על אוכל, תשלומים לעירייה, ביטוחים פרטיים, החזרי הלוואות ושירותים ומוצרים אחרים שרכשתם מהמעסיק.

זכרו! תלוש השכר הוא אינו פריווילגיה של המעסיק. התלוש איחר או לא כלל את כל הפרטים הדרושים? אתם יכולים לתבוע את המעסיק שלכם לפיצויים בגובה של 5,000 שקל ולעיתים אף יותר מזה.

פורסם לראשונה: 07:37, 22.10.21