זו לא הייתה הפתעה. היה ברור שהריבית בישראל תתחיל לעלות ואף בקצב גבוה. אולם היו לא מעט רוכשי דירות בעת האחרונה שהעדיפו להתעלם מהאזהרות של בנק ישראל וגורמים אחרים, שיש לחשב מסלול מחדש ולחשוב היטב לפני שקונים דירה, בוודאי מתי ובאלו תנאים יש ליטול את המשכנתה. מיותר לציין שכיום, אין כמעט מי שיכול לקנות דירה בישראל בלי משכנתה, וחובה לשקול היטב כמה כסף יכול הרוכש להחזיר מדי חודש להלוואת הדיור, שהיא לרוב הגדולה בחייו.

הריבית עלתה לראשונה ב־11 באפריל השנה, לאחר שלוש שנים וחצי מאז ההעלאה האחרונה. כבר כאשר העלה בנק ישראל את הריבית בשיעור מעט גבוה מהצפוי, ברבע אחוז – מהשפל בכל הזמנים של 0.1% - לשיעור של 0.35% – היה ברור שהעלאות נוספות מצויות כבר בצנרת. ואכן ב־23 במאי, בהחלטת הריבית הרצופה הבאה של הוועדה המוניטארית בבנק ישראל, שבראשה עומד הנגיד פרופ' אמיר ירון, שוב ציפתה הפתעה מסוימת למי שכבר נטלו משכנתאות או תכננו לקנות דירה: הריבית עלתה הפעם בבת אחת ב־0.4% והגיעה כבר ל־0.75%. מדובר בעלייה של 650% בתוך שישה שבועות בלבד בריבית הבסיסית בישראל.

ולמי שטרם הפנים – הריבית המקומית צפויה לטפס בקרוב עוד ובשיעורים ניכרים כבר במהלך השנה הקרובה. אולם בשטח יש עדיין מי שמופתעים - "לא הייתי מאמין שהריבית תעלה כל כך גבוה בזמן קצר" או "לא ידעתי שפתאום ההחזר הכספי שלי יגדל כל כך מהר לאורך השנים", כפי שאמרו לנו מי שנטלו רק לאחרונה משכנתאות של כמיליון שקל.

מדברי הנגיד, שעימו שוחחנו אחרי העלאת הריבית בפעם השנייה ברציפות, לא היו יכולים נוטלי המשכנתאות לשאוב עידוד רב: "אנחנו מצויים בעיצומו של התהליך של העלאת הריבית במשק". לשאלה, האם אתה מודאג מהמצב, השיב: "תפקידי הוא לדאוג, אבל בסך הכול מצב המשק טוב ואנחנו עוקבים מקרוב מאוד אחר ההתפתחויות".

וממה יכול הנגיד להיות מודאג בעיקר? משני עניינים מרכזיים: העובדה שהאינפלציה במשק כבר חורגת משמעותית מהיעד שקבעה הממשלה, 1% עד 3% בשנה, והגיעה כבר ל־4% ומאיימת לפרוץ עוד כלפי מעלה בחודשים הקרובים, ובעיקר מהזינוק במחירי הדיור, שכבר חצו של 16% ועוד היד נטויה.

ואם הנגיד צריך להיות מודאג, רוכשי הדירות אמורים להיות מודאגים שבעתיים; התחזית הבנק המרכזי עצמו היא שהריבית הבסיסית במשק תגיע ברבעון הראשון של שנת 2023 לשיעור של 1.5% – כפול מהמצב כיום – מה שיהווה זינוק ב־1,400% לעומת הריבית הבסיסית במשק בישראל עד ל־11 באפריל השנה, שעמדה על 0.1%. כלכלני בנק לאומי אף צפו בימים האחרונים שהריבית באביב הבא תגיע כבר ל־2%, שהם 3.5% ריבית פריים. וזה כבר אומר שריבית הפריים יותר מאשר תכפיל עצמה לעומת המצב עד 11 באפריל השנה, אז הפריים עמד על 1.6%.

החזרים חודשיים גבוהים בהרבה

העלייה הצפויה כעת, אף ל־1.5% בתוך פחות משנה, משמעותה החזרים חודשיים גבוהים בהרבה של נוטלי הלוואות הדיור בתוך זמן קצר. אם יעלו כצפוי עוד, כפי שחוששים גם בבנקים, לא כל זוג צעיר ומחוסר דירה יוכל לעמוד בהם, ולכן הזהירות במתן הלוואות הדיור תגבר מיידית.

אחת מהעצות של בנק ישראל בשנים האחרונות הייתה, שנוטלי משכנתה לא יתחייבו בהחזר שיהיה גבוה משליש מההכנסה החודשית של משק הבית. אם, למשל, רק אדם אחד מפרנס את המשפחה ושכרו נטו מגיע ל־10,000 שקל, מוטב שהחזר המשכנתה לא יהיה גבוה מ־3,300 שקל לחודש, גם לאחר שהריבית תעלה. ואת החישוב הזה עושים, מהעדויות בשטח, רק מעטים. הסכנה הגדולה: מי שלא יעמדו בהחזרים הללו – יאבדו גם את הדירה וגם חלק מהכסף שכבר שילמו ואיבד מערכו בשל האינפלציה העולה.

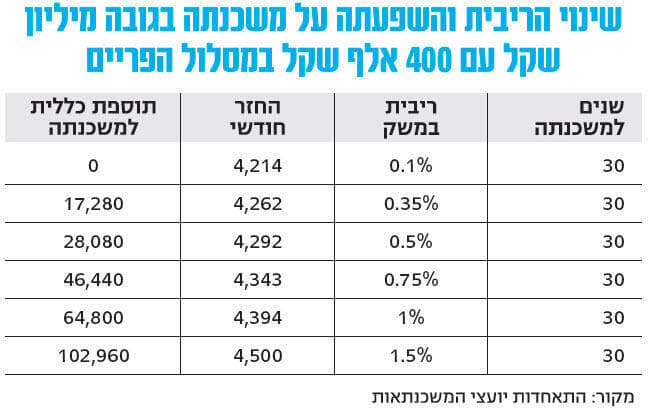

כדי להבין את המשמעות, הבה נבחן מה צפוי לנו בתהליך העלאת הריבית, בהתאם לחישובים שנעשו לבקשתנו בהתאחדות יועצי המשכנתאות. על־פי הנתונים, מי שנטל הלוואה של מיליון וחצי שקל ל־30 שנה, שיש בה 900 אלף שקל צמודים לריבית הפריים, ישלם כבר אחרי שתי העלאות הריבית הראשונות כל חודש 180 שקל יותר, ובסך הכול פער העלות לאורך שנות המשכנתה יגיע לסכום אסטרונומי כבר עכשיו – 64,800 שקל. מי שנטל 1.2 מיליון שקל ל־25 שנה, כאשר רק 400 אלף שקל בריבית פריים, ישלם עוד 76 שקל, ובסך הכול פער העלות יסתכם ב־22,800 שקל. מי שנטל משכנתה של 750 אלף שקל ל־20 שנה ומתוכם 300 אלף צמודים לריבית הפריים, ייאלץ לשלם כל חודש עוד 56 שקל ולאורך כל תקופת ההלוואה כ־13,440 שקל.

יש להפנים שזהו ההפרש לאחר שתי העלאות ריבית בלבד! הפערים ילכו ויגדלו ככל שבנק ישראל יעלה עוד את הריבית במשק, והבנקים אף עשויים להגדיל עוד את התשלומים, כאשר למשל יעלו את מסלול הפריים לפריים פלוס חצי אחוז או פלוס אחוז וכדומה.

גם עליית המחירים לצרכן תשפיע

וזה לא הכול. גם עליית מדד המחירים לצרכן תשפיע על ההחזרים, בעיקר כאשר קיימת בהלוואה ריבית משתנה, וכמובן, מחיר הדירה שהרוכשים מתכננים לקנות, יעלה אף הוא בשל התייקרות תשומות הבנייה וכלל מחירי המוצרים והשירותים במשק (ראו מסגרת).

שוק המשכנתאות חווה כעת טלטלה, זאת מאז הבנקים הכינו עצמם לעידן העלאות הריבית, והחלו כבר בראשית 2022 לגבות יותר ריבית מהלווים, די ב"חוצפה". הכול קורה מהר ומשתנה מהר. רוסיה פלשה לאוקראינה, מחירי רוב חומרי הגלם בעולם התייקרו בעשרות ואפילו במאות אחוזים, ואין ספק שהציפיות לאינפלציה בישראל יעלו עוד.

מה שלא ברור הוא האם העלאות הריבית ישיגו לפחות מטרה אחת – בלימה של העלייה במחירי הדיור, גם אם לא ירידת מחירים. וכדאי רק לציין, שלא הכול מעוניינים בירידת המחירים - לא הקבלנים, לא הבנקים וכנראה גם לא כל כך הממשלה, שגם בה לא ממש נלהבים מהורדת מחיר הקרקעות וירידת מחירי הדירות, שתוביל לירידה משמעותית בהכנסותיה של המדינה ממיסי הנדל"ן, המעשירים את קופתה מדי חודש.

האם לאור התחזית להמשך העלייה בריבית הפריים, כדאי לצמצם עד למינימום את חלק הפריים החדש למסלול? לגמרי לא בטוח. נראה שבתקופה הקרובה דווקא יימשך השימוש במסלול הפריים. הסיבה היא שמבין כלל האפשרויות מסלול הפריים הוא עדיין הזול והמשתלם. מאז ראשית השנה יתר מסלולי המשכנתה התייקרו הרבה יותר מהפריים, ולפי הצפי הנוכחי, הפריים ימשיך להיות כנראה גם בקרוב המסלול המשתלם ביותר, אם העליות בריבית בשנה הקרובה אכן יסתכמו בעוד 0.75%.

למעשה, במציאות הנוכחית יש בשוק מסלול אחד שלא כדאי להיות בו – ריבית משתנה צמודה. במסלול זה גם הקרן צמודה למדד המחירים לצרכן, שכבר עלה בתוך שנה ב־4%, ובנוסף יש חשיפה רבה לשינויים בריבית, שעתידה גם היא להתעדכן כלפי מעלה ברגע שהריבית הריאלית עולה.

תומר ורון, מתכנן פיננסי ויועץ משכנתאות, מדגיש, שחלק מהמשכנתה שלנו צמודה למדד המחירים לצרכן (אינפלציה). כשהמדד עולה, יתרת החוב שלנו עולה ולכן אנחנו "נוגסים" בחוב שלנו לאט מאוד. השפעה חזקה יותר של המדד מגיעה במסלולים שנלקחו לטווח ארוך (20 שנה ומעלה), החשופים יותר לשינוי הזה.

הלווים ניצבים כיום בפני דילמה מורכבת. יו"ר לשכת שמאי המקרקעין לשעבר אוהד דנוס התריע, כי "מחד נטילת משכנתה במסלולים צמודי פריים או מדד תשקף עלייה כמעט ודאית בשנה הקרובה בגובה הריבית שישלמו (מ־0.75% כעת לכ־1.5% בעוד שנה), מאידך משכנתה בריבית קבועה לא צמודה כבר עלתה משמעותית מראשית השנה, כך שאת הקנס הם התחילו לשלם כבר לפני מספר חודשים".

בניסיון לנבא ולפתור את הדילמה לחלק מהלווים, ראוי להקשיב לדברי הנגיד, שהסביר לאחרונה שמלבד האינפלציה, על הריבית משפיעים גם שלושה משתנים, העשויים להשפיע על החלטות הריבית העתידיות: מצב ביטחוני בינלאומי, העשוי להגביר לחצים אינפלציוניים אם לא ייפתר (המלחמה באוקראינה שמייקרת את חומרי הגלם ואינפלציה נוספת), החמרה במצב הביטחוני המקומי ועוד גלי קורונה. אלה עשויים לפעול דווקא בכיוון ההפוך, שכן אז תידרש תמיכה בצמיחה ועידוד המשק, והדבר ימתן כנראה את העלאות הריבית.

שם המשחק הוא תזרים

תומר ורון הציע, שאם יש לכם כספים נזילים בחשבון העו"ש וכן כספים מושקעים, יהיה שווה לשקול להכניסם למשכנתה, להפחית חשיפות למדד, ובכך להפחית את ההחזרים החודשיים או לקצר את תקופת המסלול.

אם ההחזרים החודשיים מתחילים להכביד, מציע ורון לשקול כבר עכשיו למחזר את המשכנתה ובעצם לפרוס אותה מחדש. חשוב לדעת שניתן למחזר גם חלק מהמשכנתה. רוכשים שנטלו משכנתה בתנאים טובים ורוצים לעשות שינוי נקודתי, יכולים לעשות זאת באותו הבנק שבו מצויה המשכנתה שלהם.

כמו כן בחלק מהמקרים ניתן ליטול הלוואה חיצונית בריבית נוחה והחזר נוח או ליטול הלוואה על קרן השתלמות נזילה או קופת גמל להשקעה. שם המשחק פה הוא תזרים. צריך לוודא, שלמרות הריבית הנוחה, ההחזר החודשי של הלוואה חדשה יהיה הגיוני.

הצעדים לקראת נטילת משכנתה

עידן הריביות האפסיות והמשכנתה הזולה מסתיים לתקופה ארוכה כנראה. לכן יש חשיבות גדולה מתמיד לתכנון המקדים שלכם ולהבין איזו משכנתה תוכלו ליטול. בתקופה הזאת יש רצון מוצדק להתחמק ממסלולים צמודים למדד, אך שוק ההון והבנקים כמובן מתמחרים את זה, ולכן הריביות הקבועות הלא צמודות כבר התייקרו משמעותית בחודשים האחרונים, מה שמעלה בצורה ניכרת את ההחזר החודשי, חוץ מהעלייה המשמעותית בשל שתי העלאות הריבית הבסיסית בריבית הפריים. עוד יש לזכור שהמסלול הקבוע הלא צמוד יכול לחשוף אותנו לקנסות ועמלות פירעון מוקדם גבוהות בעתיד. לכן חשוב לפזר את הסיכונים והסיכויים.

ברוב המקרים ממליצים יועצי המשכנתאות דווקא כעת להימנע ממסלולים צמודים לתקופות ארוכות ובפרט ל־30 שנה. בכל מקרה, ההמלצה היא לא לפעול לבד ובוודאי לא בחיפזון. כדאי להיוועץ ביועץ משכנתאות מוסמך וגם במומחה בבנק שבו אתם מנהלים את כספכם, ולחשב היטב את גובה ההחזר החודשי על המשכנתה.

המדריך לריבית הצומחת

מה הרקע להחלטת הריבית, מי מקבל את ההחלטה ומי נותן את ההוראה ומה יקרה אם הבנק המרכזי יעלה את הריבית באחוז שלם בבת אחת? השאלות והתשובות:

למי הסמכות להחליט על העלאות ריבית?

על המדיניות המוניטארית אחראי בנק ישראל. במסגרתו פועלת ועדה מוניטארית, שבה חברים שלושה בכירי בנק ישראל ושלושה נציגי הציבור. בראש הוועדה עומד נגיד בנק ישראל, הפרופ' אמיר ירון. הוועדה מקבלת את החלטותיה בהצבעה. במקרה של תיקו יש לנגיד 2 קולות והוא המכריע.

מהי המשמעות של העלאת הריבית הבסיסית במשק?

הריבית היא מחיר הכסף. כאשר אדם נוטל הלוואה או משקיע את כספו, הוא משלם או מרוויח על כך. לכן כאשר הריבית עולה, מי שיש לו הלוואות הקשורות בריבית הבסיסית בישראל – ישלם יותר. מי שנטל הלוואה, למשל, בריבית קבועה, לא יינזק בשלב הזה, אלא אם הריבית עולה. מי שישקיע כספו בתוכנית חיסכון נושאת ריבית משתנה או בפיקדון שקלי, יזכה מעתה בריבית גבוהה יותר.

מדוע הוחלט כבר פעמיים להעלות את הריבית הבסיסית?

שיעור הריבית משפיע מאוד על הפעילות במשק. כשהריבית נמוכה, כמו בישראל בשנים האחרונות (0.1%), כדאי ליטול הלוואות ולהשקיע בעסקים. וכאשר האינפלציה דוהרת אחרי עשור של מתינות, ומחירי הדירות מרקיעים לשיאים חדשים עם עלייה של יותר מ־16% בשנה, אף תוכנית ממשלתית לא תשפיע מיידית על רמות הצריכה כמו העלאת ריבית, שכמובן מפחיתה אותה.

מדוע העלה בנק ישראל בבת אחת את הריבית ב־0.4% אחרי שכבר העלה אותה ברבע אחוז?

נראה שבבנק המרכזי הגיבו באגרסיביות לאחר שהפנימו שהם מאחרים מעט בהעלאת הריבית, על רקע גל ההתייקרויות במשק והעלייה המסחררת במחירי הדירות לקצב של יותר מ־16%.

למה לא להעלות בבת אחת את הריבית, למשל, באחוז שלם?

מהלך הדרגתי מבשר על יציבות כלכלית ולא על פניקה. כך יוכל הבנק המרכזי מדי פעם להעלות את הריבית ברוגע, בעוד רבע אחוז. בכל מקרה בבנק המרכזי העריכו כבר שהריבית הבסיסית בישראל כבר בראשית 2023 תעמוד על שיעור של 1.5%.

וזה מה שיהיה טוב למשק כעת?

כן ולא. מהלך של העלאת ריבית צפוי לבלום, לפחות חלקית, את גל ההתייקרויות, כי יהיה כדאי פחות להיכנס למינוס בבנק או ליטול הלוואות. מנגד העלאת הריבית צפויה להפחית ולבלום גם את ההשקעות במשק ולפגוע בתעסוקה.

מה יכולה להיות התוצאה?

אם העלאות הריבית יימשכו והצריכה והפעילות במשק יפחתו משמעותית, מה שכבר קרה לנו ברבעון הראשון של השנה בשל זן האומיקרון, קיימת סכנה של כניסה למיתון ופיטורי עובדים. חברה שחשבה להרחיב את פעילותה עלולה דווקא לצמצמה.

יכול להיות מצב שיהיה גם מיתון, וגם המחירים, כולל מחירי הדירות, ימשיכו לעלות ולגרום לאינפלציה, למשל בשל התייקרות חומרי הגלם בעולם בגין המלחמה באוקראינה?

זה כבר קרה. מצב כזה מכנים סטגפלציה – מיתון, אבטלה ועליית מחירים במקביל. זה המצב הרע ביותר האפשרי. גם עובדים יאבדו את מקום עבודתם וגם מחירי המוצרים והשירותים ימשיכו לטפס. במקרה כזה המשמעות עלולה להיות הגדלת שיעור העוני. בהקשר לדירות שום העלאת ריבית לא תוכל להוזיל את מחירי הפלדה, הברזל, הבטון והנחושת. אם אלה יתייקרו, מחיר בניית הדירה ימשיך לעלות ומחירי הדירות יתייקרו, למרות העלאות הריבית.

מה בכל זאת צפויה להיות ההשפעה בקרוב של העלאת הריבית על מחירי הדירות?

כל זמן שהביקוש גדול מההיצע, המחירים אמורים לעלות, אולם העלאת הריבית על המשכנתאות תמתן את קצב נטילת הלוואות הדיור וצפויה להביא, כפי שמקווים בבנק ישראל, לבלימה מסוימת בביקוש לדירות ולכן גם בקצב עליית המחירים.

איך מחושבת ריבית הפריים?

ריבית הפריים תעלה תמיד לשיעור של 1.5% מעבר לריבית הבסיסית. באפריל ריבית בנק ישראל עמדה על 0.1% לשנה ולכן ריבית הפריים הייתה 1.6%. כעת הריבית הבסיסית עומדת על 0.75% וריבית הפריים היא כבר 2.25%. הבנקים יכולים כמובן לקבוע שיעורים שונים של ריבית, כמו פריים פלוס חצי אחוז, פריים מינוס רבע אחוז וכדומה.

מה יקרה בשאר השווקים, בבורסה ובשערי המטבעות הזרים?

העלאות ריבית מאפשרות למי שמבקש להשקיע ולחסוך כספים לעשות זאת בתוכניות השונות של הבנקים, ולכן מכירת מניות בבורסה ומעבר להשקעות אחרות עלולים לגרום לירידה בשערי חלק מהמניות. כמו כן כאשר הריבית על מטבע מסוים עולה, למשל השקל, המטבע מתחזק והשאר נחלשים, דהיינו ששערי הדולר והיורו בישראל עלולים להיחלש מעט בתקופה הקרובה. ולתנודות כאלה ברור שיהיו השלכות גם על מחירי הדירות.

קבלני הביצוע לא ישרדו ללא סיוע

כך ישפיע הזינוק במדד תשומות הבנייה הזינוק במדד תשומות הבנייה לאחרונה משפיע הן על רוכשי הדירות החדשות והן על קבלני הביצוע. הרוכשים מצידם עומדים מול תוספת משמעותית למחיר הדירה, בגובה עשרות אלפי שקלים ולעיתים אף יותר. בעיה נוספת הנובעת מכך היא, שאת התוספת במחיר הדירה חייב הרוכש לשלם מההון העצמי שלו ברוב המכריע של המקרים, וזאת משום שהמשכנתה שלקח התייחסה למחיר הדירה בחוזה.

גם הקבלנים נתקלים בבעיה קשה לא פחות – קבלני הביצוע. אותם הקבלנים שחתמו מול יזמים או גופים גדולים, רשויות מקומיות או אפילו מול המדינה חוזי ביצוע, סגרו על מחיר שאולי צפה התייקרות במדד התשומות, אבל לא בהיקף שקרה בפועל. ניר ינושבסקי, סגן נשיא התאחדות הקבלנים בוני הארץ, מסביר את המשמעות הקשה:

"זה כשלוש שנים אנו חיים במציאות משתנה והפכפכה. אירוע רודף אירוע בעולם והשפעותיהם מכות גלים מסין ואוקראינה עד לאתר הבנייה. לאורך שנים קבלני ישראל ספגו בשקט את עלויות אי ההתאמה הקבועה בין המדדים שיצרו בלשכה המרכזית לסטטיסטיקה, לעלויות בשטח; עיוות שהוזיל עבור המדינה באופן משמעותי את עלויות

הביצוע וחתך ברווחי הקבלנים. אולם כעת, בתוך פחות משנה, זינקו עליות חומרי הגלם והעבודה בבנייה באופן חסר תקדים בעשרות אחוזים. הפגיעה היא כפולה והנזק בלתי נסבל. קבלנים מבצעים פרויקטים במחירי עידן טרום הקורונה, כאילו הכול אותו דבר. המדינה עוסקת בהפחתת תשלום זניח לעורכי הדין מצד הדייר, כשבחודש אחד זינקו עלויות הבנייה עבור אותו דייר ביותר מאחוז. הגיעה העת להבין את חומרת האירוע, לסייע לפרויקטים ולקבלנים המבצעים אותם במחירים לא ריאליים ולהצמיד כל פרויקט ממומן מכספי ציבור". לדבריו, הגיעה העת שהמדינה תפעל בתחום זה: "אם המדינה שואפת באמת ובתמים להוזיל את עלויות הבנייה, לפתח תשתיות ולאפשר צמיחה ושגשוג, ראוי שתקדיש מאמצים מיוחדים לענף הביצוע. ראוי שתאמץ מנגנונים נפוצים בעולם להיאבק בהצעות הפסדיות, חוסר סטנדרטיזציה ועליות מחירים. הרי ככלות הכול, קבלני הביצוע הם בעצמם הזרוע הביצועית של המדינה".

נקודה למחשבה: זמן להתעורר ולהיערך למציאות החדשה

חנה שוורץ, סמנכ"ל שיווק ומכירות קבוצת אבני דרך

לאחר שנים רבות שבהן הריבית במשק הייתה אפסית , בנק ישראל הכריז על שורת צעדים ובהם גם העלאת ריבית. למהלך השפעה ניכרת ומיידית על נוטלי המשכנתאות, ורוכשי הדירות היום מתמודדים עם חוסר ודאות גדולה. הריבית במשק שעלתה וצפויה לפי התחזיות לעלות שוב בשנה הקרובה, מובילה לעלייה בתשלומי המשכנתאות. כמו כן בעוד המשכנתה צמודה למדד המחירים, שגם הוא בעלייה, יש עוד מדד שאורב מעבר לפינה – תשומות הבנייה, שאף הוא משפיע על הרוכשים. מי שרכש דירה חדשה, מגלה שמחירה המשיך לטפס, מה שיחייב חלק מהרוכשים לקחת הלוואה לסגירת הפער עם הכניסה לדירה. לכן בעת הזו נדרשים הרוכשים לנקוט משנה זהירות בהחלטות הפיננסיות, ויתרה מכך, חשוב שיצפו פני עתיד. המציאות החדשה מחייבת מהם להיות מודעים יותר ולכן עליהם לשאול כמה שאלות חשובות גם בבנק וגם במשרדי המכירות.

השאלה הראשונה קשורה למה שעומד בבסיס המשכנתה – לוח הסילוקין, ועל הרוכש לשאול מהו לוח הסילוקין האופטימלי? לוח שפיצר הוא מונח שרוב רוכשי הדירות מכירים, אבל חשוב לדעת שזו אינה האפשרות היחידה. קיים גם לוח סילוקין מסוג החזר לפי קרן שווה. על הרוכש להבין מה ההבדלים ומה יהיה נכון לו למשך כל תקופת המשכנתה ולא רק למחר בבוקר ולתשלום החודשי הראשון.

השאלה השנייה צריכה להיות - מהו מסלול המשכנתה האופטימלי? תמהיל המשכנתה צריך להיות מאוזן, ובתקופת אינפלציה דוהרת וריביות עולות צריך לשים דגש על בחירת מסלולים שאינם צמודים כדי ליצור החזרים קבועים יחסית גם בסביבה של עליות מחירים ושינויים תכופים. אבל צריך לבקש סימולציה מלאה בין כלל המסלולים וגם לא לשלול מראש את מסלול הפריים, על אף עליית הריבית. רוכש דירה צריך לראות את כל התמונה ורק אז לקבל החלטה שקולה.

שאלה שלישית קשורה לקנסות ועלויות נוספות למשכנתה. מהותי להבין מה התנאים להלוואה ומה צפוי במקרה של רצון לשנותה. לא לפחד לשאול מה העלויות ולא להתעלם ממשהו שייתכן שיהיה רלוונטי בעתיד.

שאלה רביעית קשורה למדד תשומות הבנייה, שעולה בחדות ומייקר משמעותית את הדירה החדשה. חשוב לבקש מהיזם "גידור מדד" כלומר, פטור ממדד תשומות הבנייה לזמן מסוים.

לסיכום, לפני שאתם נוטלים משכנתה כדאי לברר מהו כושר ההחזר שלכם ותמיד לזכור שהריבית עלולה לעלות בשיעור ניכר במהלך שנות ההחזר, אם לא לקחתם מסלול שהוא קבוע לאורך כל חיי ההלוואה ולא צמוד למדד.