חיסכון לפי גיל: היכונו לשינוי דרמטי בפנסיה

החל מ-2016 יחויבו קופות הגמל, קרנות הפנסיה וביטוחי המנהלים להשקיע את כספי החוסכים בהתאם לגילם. כך, כספו של צעיר בן 25 ינוהל אחרת מכספו של חוסך בן 65. וגם: תגידו שלום למסלולי השקעות עם שמות שיווקים כמו "רווחית", "סולידית" או "אגרסיבית". כיצד זה ישפיע עלינו?

מפת החיסכון צפויה להשתנות בקרוב: בעוד חודשיים שוק החיסכון ארוך הטווח בישראל ישתנה בצורה דרמטית, והשינוי הזה עשוי להשפיע על רבים מאיתנו.

החל מה-1 בינואר 2016 קרנות הפנסיה, קופות הגמל ופוליסות ביטוחי המנהלים, ינהלו את כספי החסכונות בצורה מותאמת לגיל החוסך, מספר מסלולי ההשקעות יצומצם והחברות לא יוכלו להשתמש בשמות שונים ולעתים מטעים לחיסכון, כפי שנעשה עד כה.

במה מדובר? נתחיל בשינוי המשמעותי ביותר והוא התאמת החיסכון לגיל החוסך. נכון להיום כספי החסכונות של הציבור בעיקר בקופות הגמל, אך גם בקרנות הפנסיה, מנוהלים בקופה "כללית" ללא התחשבות במאפיינים השונים של החוסכים. כך, כספו של בחור צעיר בן 25, שרק נכנס לשוק העבודה מנוהל יחד עם כספו של חוסך בן 65 שיגיע בעוד שנתיים לגיל הפרישה.

המציאות הזו בעייתית מאוד - לחוסך הצעיר יש עוד 40 שנה עד למימוש החיסכון, כך שבאפשרותו להגדיל את הסיכון בהשקעות - כגון הגדלת החשיפה למניות, ובכך גם להגדיל את הסיכוי לתשואה גבוהה יותר.

העובדות מראות כי לאורך זמן שוק המניות הוא השקעה טובה המניבה תשואה נאה. גם אם שוק ההון ידע משברים, כמו שחווינו בתקופה האחרונה, עדיין יש לו עוד עשרות שנים לתקן ולהניב את התשואה המיוחלת. לעומת זאת, לחוסך שעוד שנתיים יגיע לגיל 67, אין מספיק זמן "לתקן" אם תהיה נפילה חדה בשווקים. חוסך כזה נדרש להשקעה שמרנית וסולידית יותר.

כאמור, במציאות הנוכחית, שני החוסכים נמצאים באותה קופה שתמהיל ההשקעות שלה בפועל לא עונה לצרכים של אף אחד מהם.

התובנה הזו עלתה ביתר שאת בעקבות המשבר הכלכלי העולמי שחווינו בשנת 2008. אלפי חוסכים שעמדו לקראת פרישה, גילו כי החסכונות שלהם, שחלק גדול מהם הושקעו בשוק ההון, נחתכו באחוזים ניכרים, עקב הירידות בשוקי המניות והמשמעות היא כי שהקצבה שיקבלו לאחר פרישתם ואמורה לכלכל אותם בשנות הפנסיה, תקטן באופן משמעותי.

לאחר התלבטויות רבות הוחלט לאמץ מודל חדש, המובסס בחלקו על המודל הצ'יליאני – מודל חיסכון פנסיוני הנהוג זה שנים רבות בצ'ילה ונועד להתאים את את החיסכון לגילו של החוסך.

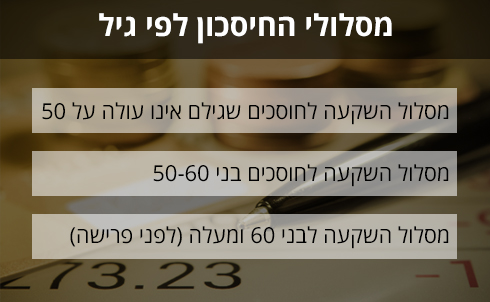

שלושה מסלולי השקעה מותאמי גיל

על פי המודל החדש, מנהלי החסכונות ינתבו באופן אוטומטי מצטרפים חדשים ל-3 מסלולים, בהתאם לגיל החוסך:

1. מסלול השקעה לחוסכים שגילם אינו עולה על 50.

2. מסלול השקעה לחוסכים בני 50-60.

3. מסלול השקעה לבני 60 ומעלה (שעוד אינם מקבלים קצבה).

לכל אחד מהמסלולים הללו תותאם רמת הסיכון בהשקעות – ככל שגיל הפרישה קרוב יותר, כך תרד רמת הסיכון.

יש לציין כי באפשרות מנהלי ההשקעות להציע מודל נוסף, בו יוכלו להשאיר את העמיתים באותו מסלול בו הם נמצאים כיום וההשקעה תותאם עם הזמן, כאשר ההתאמה תהיה לפי טווחי גילאים בין 5 ל- 10 שנים, עם הפחתה רציפה של הסיכון לאורך חיי החיסכון.

עם זאת, נראה כי רוב מוחלט של חברות הביטוח, הפנסיה והגמל יעדיפו את המודל הראשון.

נדגיש כאמור כי המודל החדש יחול רק על חשבונות חדשים שיפתחו החל מינואר 2016 בקופות הגמל, הפנסיה וביטוחי המנהלים. בכלל זה מצטרפים חדשים, או מי שינייד את החיסכון הקיים שלו לקופה חדשה.

האם חייבים להישאר במסלול החדש?

לא. החוסך ינותב באופן אוטומטי לקופה המתאימה ,על פי המודל החדש, אך באפשרותו לבקש לעבור למסלול השקעות אחר, אם ירצה בכך.

ומה לגבי החוסכים הקיימים?

חוסכים קיימים יוכלו להצטרף, אם ירצו בכך, לאחד המסלולים מותאמי הגיל. בנוסף, כדאי לדעת כי באפשרות מנהלי החיסכון לנתב באופן גורף גם חוסכים קיימים הנמצאים בקופות הכלליות, למסלולים החדשים, אם הודיעו להם על כך מראש.

למרות האמור, כפי שפרטנו קודם, אם חוסך ירצה בכך הוא יוכל לעבור למסלול השקעות אחר שירצה בו.

נציין כי כל המסלולים הכלליים, שם נמצאים כיום כמעט כל כספי החוסכים, ייסגרו בתחילת 2016 למצטרפים חדשים.

בלי שמות מטעים ומבטיחים

מהם השינויים הנוספים שצפויים להיכנס לתוקף בתחילת 2016?

שינוי נוסף נוגע למספר המסלולים המתמחים הקיים בכל גוף השקעות. חברות הביטוח, הפנסיה והגמל מציעות מסלולים מתמחים שונים כגון התמחות בהשקעות באג"ח, מניות, או כאלו המתמחים במדד מסויים. החל מינואר 2016 כל חברה לא תוכל להציע יותר מ-10 מסלולי התמחות.

בנוסף, בניגוד למצב הקיים היום בו החברות הפיננסיות בוחרות בשמות שיווקיים שונים למסלולי ההשקעות, לא ניתן יהיה לקרוא למסלול השקעות בשם שעולה ממנו הבטחה כל שהיא, כגון "בטוחה", "רווחית", "סולידית", "אגרסיבית" וכדומה. על מנת ליצור שקיפות ולמנוע בלבול בקרב החוסכים, שם הקופה יכלול את מדיניות ההשקעה שלה. לדוגמה: "השתלמות מסלול מניות".

ומה לגבי קרנות ההשתלמות. האם כל הכללים החדשים יחולו גם לגביהן?

הגבלה על מספר המסלולים תהיה זהה גם בקרנות ההשתלמות, עם זאת, בניגוד למוצרי החיסכון האחרים, בהם תיסגר ההצטרפות ל"מסלולים הכלליים", בקרנות ההשתלמות ניתן יהיה להציע 2 מסלולים כלליים (שאר המסלולים הכלליים הקיימים כיום, ייסגרו גם כן למצטרפים חדשים).