כך תנצלו את הטבות המס לפנסיה לפני סוף השנה

בעוד כחודש תסתיים שנת הכספים 2014 וזו הזדמנות לבחון האם ניצלתם את הטבות המס להן אתם זכאים, הן כשכירים והן כעצמאיים. מדריך

שנת הכספים רק החלה וכבר רואים את סופה. כבכל שנה, גם השנה עלינו להיערך ולבצע את ההפקדות שלנו לתכניות הפנסיוניות וקרנות ההשתלמות לפני ה-31 בדצמבר.

- כמה יקבל עובד בפנסיה התקציבית? בדקנו והשווינו

אז מה הן ההטבות הכלכליות המוענקות לנו כחוסכים בביטוח פנסיוני ובקרנות השתלמות וכיצד ניתן לנצל אותם?

הטבות כלכליות לעצמאי

בטרם ניגש לפירוט ההטבות ניגע בנקודה מהותית: ההכנסה ממנה גוזרים את ההפקדות הינה הסכום הנמוך מבין השניים: הכנסה חייבת במס (לא מחזור שנתי), או תקרת ההכנסה המוכרת להפקדות על פי מס הכנסה.

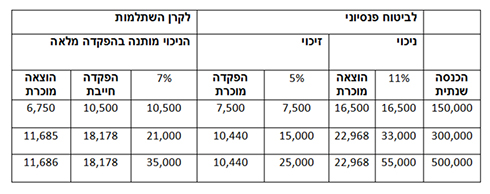

התקרות להפקדה בהתאם לתקנות, לביטוח פנסיוני: 33,408 שקל, שהם 16% מהכנסה שנתית מקסימלית בסך 208,800 שקל. לקרן השתלמות: 18,480 שקל, שהם 7% מהכנסה שנתית מקסימלית בסך 264,000 שקל ולביטוח אובדן כושר עבודה: 10,907שקל, שהם 2.5% מהכנסה שנתית בסך 436,272 שקל.

כיצד זה עובד?

היה והכנסתך השנתית עולה על התקרות המפורטות מעלה, תוכרנה לך הפקדות רק על התקרות המפורטות. היה והכנסתך נמוכה מהתקרות המפורטות מעלה, תוכרנה לך הפקדות רק עד מכפלת אחוז ההפקדה בהכנסה.

על מנת לזכות בהכרה בהפקדות יש לפעול בהתאם לתנאים הקבועים בחוק:

• בכדי שההפקדה לקרן השתלמות תוכר, יש לבצע את מלוא ההפקדה בת 7% מההכנסה עד התקרה.

• היה ולא תבוצע הפקדה מלאה, תקוצץ ההטבה בסעיף הניכוי: ההוצאה המוכרת.

ניכוי: הפחתת ההפקדה מההכנסה החייבת במס כמו הוצאה מוכרת, כך שגובה ההטבה הוא כגובה המס השולי.

זיכוי: החזר מס בשיעור של 35% מסך ההפקדה המוכרת. החזר זה מבוצע רק מהמס המשולם, כלומר אם אין חבות מס לא יבוצע החזר, ואם ההחזר גבוה מהמס המשולם יבוצע החזר רק עד גובה המס שהיה אמור להיות משולם.

כל הוצאה מוכרת תופחת מההכנסה החייבת במס. בגין הפקדה מוכרת יתקבל החזר מס בגובה 35% מההפקדה המוכרת.

* הסכומים בשקלים

הטבות כלכליות לשכיר

גם במקרה של שכיר קיימות תקרות להפקדות המזכות בהטבות מס, אך להבדיל מהעצמאי, הפקדותיו של השכיר קשורות ישירות להפקדות מעסיקו. שכיר המבוטח בביטוח פנסיוני באמצעות מעסיקו חייב להפקיד הפקדה מקבילה להפקדה של המעסיק בגין אותו שכר שמעסיקו מבטח.

לדוגמה: אם המעסיק מבצע הפקדות בגין שכר של 10,000 שקל בחודש, על העובד לבצע הפקדות בגין אותו השכר בדיוק.

ומה לגבי ההפקדה עצמה?

העובד חייב לבצע הפקדה מקבילה גם באחוזי הפקדה עד ל-5% הראשונים, אך רשאי להגביל הפקדותיו עד ל-7% מהשכר.

כלומר, אם המעסיק מבטח 10,000 שקל משכרו של העובד ומפקיד סך של 7.5% משכר זה לביטוח פנסיוני, אז העובד חייב לבצע הפקדה מינימלית בת 5% משכר של 10,000 שקלים ורשאי להגדיל את ההפקדה לעד 7% מהשכר.

עם זאת, לא כל הפקדותיו של העובד מזכות אותו בהטבת מס.

על מה העובד מקבל הטבה?

העובד זכאי לזיכוי (החזר מס) בסך 35% מהפקדתו עד לתקרת שכר בסך 8,700 שקל בחודש. כלומר, היה ושכרו של העובד הינו 10,000 שקל ומעסיקו מפקיד 5% משכר זה, העובד חייב להפקיד 5% מ-10,000 שקל, שהם 500 שקל בחודש, אך יקבל הטבה רק בגין 5% מ-8,700 שקל, שהם: 152.25 שקל = 35% * 5% * 8,700.

לעובד קיימת הזכות להגדיל הפקדותיו לכדי 7% ואז יגדל הזיכוי שלו בהתאמה ל: 213.5 = 35% * 7% * 8,700

נוסף על הטבה זו, העובד נהנה מפטור ממס הכנסה, ביטוח לאומי ומס בריאות בגין הפקדות המעסיק לביטוח פנסיוני. כלומר, כל הפקדות המעסיק בסך 500 שקל בחודש (מהדוגמה למעלה) פטורות ממס בידי העובד בעת הפקדתם לתכנית פנסיונית.

חשוב לדעת כי ההטבה בגין הפקדות המעסיק מוגבלת לגובה שכרו ברוטו של העובד ועד לגובה שכר חודשי בסך ארבע פעמים תקרה, שהוא 34,800 שקל בחודש.

מכאן, כשמעסיק מבצע הפקדות בגין שכר העולה על תקרה זו - ההפקדה לא תהיה פטורה ממס הכנסה והעובד ישלם מס בגין הפקדה זו באותה שנת מס (ללא ביטוח לאומי או מס בריאות).

ומה אם המעסיק אינו מבצע הפקדות על מלוא השכר?

במקרה זה, לעובד תעמוד הזכות לקבל הטבות מס בגין השכר הלא מבוטח ועד להשלמת שתי תקרות שכר (17,400 שקל = 2 * 8,700 שקלים שכר חודשי), באופן הבא:

היה ושכרו המבוטח של העובד נמוך מ-8,700, נניח 5,000, אך שכרו ברוטו עומד על 20,000 שקל, אז העובד יהיה זכאי להשלמת הפקדות בגין שכר: 12,200 שקל = 5000 - 17,400.

בגין שכר זה העובד רשאי לבצע הפקדות כאילו היה עצמאי : 1,952 שקל = 16% * 12,200. 5% לטובת זיכוי, 11% לטובת ניכוי.

אך מה אם שכרו המבוטח גבוה משתי תקרות אלה, נניח 15,000 שקל ואילו שכרו ברוטו עומד על 35,000 שקל? יוצא מכך ש-17,500 שקל אינם מבוטחים.

במקרה זה, העובד ניצל רק 5% מתקרה אחת - תקרת ההטבה כשכיר בסך 8,700 שקל ועל כן, במקרה זה העובד יהיה רשאי לבצע הפקדות כמו עצמאי עד תקרה נוספת בסך: 1,392 שקל = 16% * 8,700 - ועד להשלמת ארבע פעמים תקרה.

במקרה בו שכרו המבוטח של עובד עולה על 4 פעמים על התקרה ויש לו שכר לא מבוטח, יראו את העובד כאילו ניצל את כל הטבת הניכוי בשל הפקדות המעסיק, אך עדיין יותר לו ניכוי נוסף בסך 5% מההכנסה הלא מבוטחת ועד תקרה נוספת בסך 8,700 שקל. במקרה זה אע"פ שהוא שכיר תקרת ההפקדה תעמוד על 5% ולא ניתן לקבל זיכוי מוגדל בגין 7% הפקדה.

ומה לגבי ביטוח אובדן כושר עבודה?

היה ומעסיקך מבטח אותך בביטוח אובדן כושר עבודה או מפקיד בגינך 7.5% תגמולים ואובדן כושר עבודה - הרי שאינך זכאי/ת להטבה כלשהי בגין השכר שבוטח על ידי מעסיקך.

ההטבה המקסימלית שהנך זכאי לה הינה בגין רכישת ביטוח אובדן כושר עבודה בגין שכר שלא בוטח או הופקד עבורו 7.5% לתגמולים.

תשלום בגין ביטוח זה יוכר כהוצאה – כלומר תקבל/י בגינו ניכוי (יופחת משכרך ברוטו), עד לתקרת השלמה ל-7.5% של המעסיק לאותו שכר או עד 2.5% בגין שכר שלא בוטח על ידי המעסיק.

קרן השתלמות לשכיר

כאן אין לטעות - רק המעסיק רשאי לפתוח קרן השתלמות לעובד ובמקרה בו המעסיק אינו מעניק לעובד קרן השתלמות, העובד אינו רשאי לפתוח קרן כזו.

מעסיק רשאי לבצע הפקדה עד לסך 7.5% משכרו של העובד. מנגד, העובד חייב לבצע הפקדה מקבילה בגין אותו שכר בגובה שליש מהפקדות המעסיק, ובמקרה זה 2.5%.

הטבת המס בקרן השתלמות

הפקדות המעסיק עד לגובה שכר 15,712 שקל בחודש תהינה פטורות ממס בידי העובד. כל הפקדה העולה על תקרה זו תהיה חייבת במס בידי העובד ביום ההפקדה עצמה. בגין הפקדות העובד אין כל הטבה.

כיצד תדע אם תוכל להפקיד כספים נוספים?

פשוט מאוד. אם הנך עצמאי/ת - בקשו מרואה החשבון שלכם את סך ההכנסות שלכם לשנה זו, תרגמו אותם להכנסה שנתית ובצעו את החישוב כמפורט מעלה, מהסיכום יש להפחית כל הפקדה שכבר בוצעה.

אם הנך שכיר/ה - בידקו את תלוש השכר האחרון בו מופיע השכר עליו בוצעו ההפקדות הפנסיוניות וכן השכר ברוטו. היה וקיים פער, הרי שיש באפשרותכם לבצע השלמת הפקדה.