בכרטיס אשראי או במזומן? כך תחסכו בקניות בחו"ל

ישראלים צפויים לחגוג את הפסח בנכר, והשאלה שתמיד נשאלת היא האם להמיר כסף או להשתמש בכרטיס אשראי. אז איך תחסכו כסף בשימוש באשראי בחו"ל?

בדרך לנופש בחו"ל? מאות אלפי ישראלים יצאו בשבועיים הקרובים את שערי הארץ. כולנו יודעים שיציאה לחופשה היא הוצאה לא קטנה. כרטיס האשראי עובד שעות נוספות גם בהזמנות טרם היציאה (טיסה, מלון, רכב) וגם במהלך החופשה (מזון, דלק, קניות וכו').

התרחבות היצע הטיסות בשנים האחרונות והוזלת המחירים המשמעותית, כמו גם חוזקו של השקל אל מול המטבעות כגון הדולר, האירו והליש"ט, הגדילו באופן דרמטי את יציאת הישראלים מהארץ ובהתאם את היקפי הרכישות מעבר לים (גם אם לא נכליל את הזינוק ברכישות אונליין של מוצרים בחו"ל).

חברות האשראי לא מפרטות את סכום ההוצאה בכרטיסיהם בחו"ל, אך הערכה היא כי מדובר בקרוב ל- 10% מהיקף העסקאות, סכום הנע סביב כ-20 מיליארד שקל בשנה האחרונה.

במציאות הנוכחית, רכישה בחו"ל במט"ח, מחייבת אותנו בתשלום עמלה. בין אם מדובר בתשלום בכרטיס האשראי ובין אם מדובר בתשלום במזומנים שהומרו עוד בישראל – עבור הפעולה הזו נצטרך לשלם.

כמה זה עולה? ככלל העלות מהווה אחוז מסוים מהעסקה והיא נעה סביב 2-3 אחוזים, כלומר אם רכשנו ב-500 אירו, נשלם לחברת האשראי 15 אירו (3%) עמלה.

האם לא כדאי לרכוש מט"ח מזומן בארץ?

עלות המרת מט"ח בארץ בעמדות הצ'ינג'ים השונות, נעה סביב תוספת של 6 אגורות לכל דולר או אירו (עמלה של כ-1.6%).

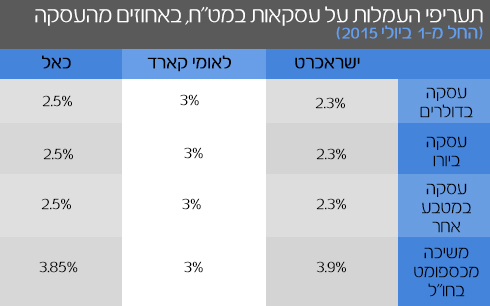

עמלה זו אכן זולה יותר מאשר בכרטיס האשראי - בישראכרט תשלמו 2.3%, בלאומי קארד תשלמו 3%, בכרטיסי כאל תשלמו 2.5% ובכרטיס נטען של דואר ישראל תשלמו 4.2% (חושב לפי טעינה של 500 אירו וכולל עמלת המרה ועלות חד פעמית עבור הכרטיס).

ואולם כדאי לקחת בחשבון מספר דברים, בטרם תחליטו להצטייד ב"סטפה" של מזומנים. בניגוד לעבר, כיום, ניתן להשתמש בכרטיס אשראי כמעט בכל עסק או נותן שירות. במיוחד כשמדובר בשהות בערים הגדולות. בנוסף, שימו לב שההפרש בין שימוש בכרטיס (למשל בכרטיסי ישראכרט) לבין שימוש במזומן הוא עמלה של כ-0.7%, כלומר אם תוציאו 1,000 דולר (רוב הנוסעים מוציאים הרבה פחות), תשלמו 7 דולר יותר (כ-25 שקלים) לעומת שימוש במזומן.

יש שיאמרו שבהתחשב בכך שכרטיס האשראי חוסך מכם צורך להסתובב עם כמות מזומנים כה גבוהה על גופכם ונוחות השימוש, שווים את ההפרש הזה בעמלה.

כך זינקו העמלות בכרטיסים

נדגיש כי אין לנו כוונה לשכנע להשתמש בכרטיס האשראי. הזינוק בעמלות של החברות בעקבות השינוי שנכנס לתוקף בקיץ 2015, הוא שערורייתי. למרות כוונת בנק ישראל לפשט את מבנה העמלות, התוצאה היא שחברות כרטיסי האשראי העלו ברוב המקרים את העמלה ובצורה משמעותית. כך, ישראכרט הפחיתה את העמלות בעסקאות באירו, בכ-16%, עם זאת ברכישות בדולר, תעריפי העמלות גדלו בכ-90%. גם לאומי קארד ייקרה את העמלה בחלק מהמקרים בכ- 70%.

את התוצאות רואים גם בהכנסות החברות מעמלות על עסקאות בחו"ל. על פי נתוני ישראכרט לדוגמה, סכום העמלות שנגבה מהלקוחות על רכישות בחו"ל הסתכם בשנה שחלפה ב-102 מיליון שקל, זאת לעומת 71 מיליון שקל ב-2015 ו-43 מיליון שקל בשנת 2014.

סכום זה בשנת 2016 היווה שיעור משמעותי של כ-17% מסך העמלות שגבתה החברה מהלקוחות מחזיקי הכרטיסים.

בלאומי קארד הסתכמו העמלות מחו"ל ב-86 מיליון שקל לעומת 72 מיליון שקל בשנת 2015 ו- 58 מיליון שקל בשנת 2014.

הדבר החשוב ביותר הוא לעשות מה שנוח ונכון מבחינתכם, תוך התחשבות בכל העלויות. בכל מקרה, אם החלטתם להמיר שקלים למט"ח, תדעו שאין סיבה שתשלמו יותר מ-6 אגורות לכל דולר או אירו, כמו כן, רכישת מט"ח בנתב"ג היא היקרה ביותר ולכן הימנעו מהמרה ברגע האחרון.

דברים שכדאי לדעת ואולי יחסכו לכם כסף

1. יש כרטיסים (כגון חלק מכרטיסי האשראי העסקיים וכרטיסי מועדוני הצרכנות) המעניקים הנחה על עמלות ההמרה וכדאי לברר זאת. עוד כדאי לדעת כי עמלת משיכת מזומן מכספומט נעה בין 3% (בלאומי קארד) ועד כ-4% (בישראכרט). כמו כן חשוב לציין שבדומה לארץ, במשיכה מכספומט בחו"ל ייתכן ותידרשו לשלם עמלה נוספת למפעיל הכספומט.

2. מהו מועד החיוב שלכם? כדאי לשים לב לכך שברוב כרטיסי האשראי הנפוצים, החיוב המתבצע בחו"ל יורד באופן מיידי מחשבון הבנק (מהרגע שבו מגיע החיוב מבית העסק לחברת כרטיסי האשראי). כך גם במשיכת מזומן בחו"ל.

יש כרטיסי אשראי המאפשרים דחיה של עסקאות בחו"ל למועד החיוב החודשי הרגיל ללא תשלום ריבית ויש כאלו המאפשרים אף ימי אשראי נוספים ללא תשלום, אולם ברוב הכרטיסים דחיה כזו (אותה מציעות חברות האשראי) עולה כסף (בתשלום ריבית). לכן מומלץ מאוד להיערך לכך עם מספיק כסף בחשבון העו"ש ובמקרה הצורך ייתכן ויידרש להתאים את מסגרת האשראי בכרטיס.

3. קיימת אפשרות לפתיחת חשבון מט"ח בסניף הבנק שלכם כך שהעסקאות בחו"ל יתבצעו באותו מטבע בחשבון ולמעשה לא תידרשו לשלם עמלת המרה בכרטיס האשראי. הבעיה היא שחשבון מסוג זה אינו מתאים לרובנו וייתכן מאוד שנידרש לשלם עמלות שיהפכו את העניין ללא כדאי. כך למשל, אם העסקה מתבצעת באירו והחשבון שפתחתם הוא בדולרים תידרשו לשלם עמלה. בנוסף, כדי "למלא" את היתרה בחשבון, תידרשו לרכוש מט"ח ואז גם כן תצטרכו לשלם עמלה וכו'.

4. כדאי לדעת שנאסר על חברות האשראי לגבות עמלה אם ביצעתם עסקה בחו"ל בשקלים. כך למשל ברשתות רבות בארה"ב ואירופה, בעת סיום החשבון במסוף התשלום וטרם גיהוץ הכרטיס, מוצעת ללקוח אפשרות לשלם את החשבון בשקלים, כאשר את ההמרה מבצע גוף פיננסי מקומי עבור בית העסק (בתמורה לעמלה הנגבית מכם).

אם ביצעתם את העסקה בשקלים, כאמור, לא תחויבו שוב בעמלת המרה על ידי חברת האשראי שלכם. לגבי כדאיות התשלום בשקלים, כאן כבר צריך לבחון מה גובה העמלה, וזו משימה קצת קשה כשאתם עומדים לפני הקופה כשתור גדול משתרך מאחוריכם. כאשר אפשרות כזו מוצעת ברכישות מאתרים בחו"ל באינטרנט, כבר יותר נוח לחשב ולהשוות לעמלת חברת האשראי שלכם.

עוד על שימוש בכרטיסי אשראי בחו"ל:

לפנייה לכתב/ת

לפנייה לכתב/ת