בנק ישראל: חשש מהצפה של הלוואות שתפגע במשקי הבית

הסקירה השנתית של מערכת הבנקאות מעלה כי היקפי האשראי למשקי הבית הולכים וגדלים, כמו גם הסיכונים הכרוכים בכך. 25% מסניפי הבנקים ייסגרו תוך שלוש שנים וכוח האדם יצטמצם ב-12%. בשנה שחלפה נרשמו בפיקוח יותר מ-25 אלף פניות ותלונות של לקוחות ו-300 בנקאים קיבלו משכורות של יותר ממיליון שקל בשנה

היקף האשראי הצרכני של משקי הבית זינק בשש השנים האחרונות בכ-50% לסכום של 153 מיליארד שקל בשנת 2016, רמת הסיכון עלתה ושיעור החובות בפיגור גדל. כך עולה מהסקירה השנתית של מערכת הבנקאות לשנת 2016 שפרסם היום (ד') הפיקוח על הבנקים בבנק ישראל.

- עוד כתבות בערוץ הכסף שלי

הסקירה מצביעה על כך שבשנים האחרונות גדל היקף ההלוואות הצרכניות (שאינן לדיור) למשקי הבית באופן משמעתי. המערכת הבנקאית היא המקור העיקרי של האשראי למשקי הבית, אולם בשנים האחרונות גדלו מספר השחקנים החוץ-בנקאיים כמו גם היקף האשראי שהם מספקים לציבור.

בשלוש השנים האחרונות התרחב האשראי הצרכני הבנקאי, הכולל גם את האשראי שמספקות חברות כרטיסי האשראי, בשיעור מצטבר של 25%. מדובר בשיעור הגדול מקצב גידולם של האשראי המסופק לעסקים ומהאשראי הניתן לצרכי דיור. בסך הכול זינק האשראי הצרכני בשש השנים האחרונות ב-45%.

כפי שעולה מביקורות שערך הפיקוח על הבנקים, השינויים בטעמי הציבור בכלל ורצונם של משקי הבית בפרט לשפר את רמת חייהם מתבטאים בחלקן הגבוה של הלוואות צרכניות שנלקחות לצריכה שוטפת ולמחזור הלוואות ישנות. אלה משתקפים גם בגידול שנרשם בהלוואות לרכישת רכב.

על פי הנתונים, היקף האשראי שהבנקים וחברות כרטיסי האשראי העמידו למימון רכישת רכבים בשעבודם הגיע בדצמבר 2016 לכ-12 מיליארדי שקל. אמנם מדובר בשיעור של 8% בלבד מהאשראי הצרכני, אולם יש להניח כי האשראי הניתן לרכישת רכבים גבוה יותר, משום שהמערכת הבנקאית יכולה להעמיד גם אשראי לרכישת רכבים ללא שעבודם. האשראי למימון רכבים מאופיין בשיעורי ריבית נמוכים מאלה של אשראי צרכני אחר, בעיקר מפני שהוא מגובה בבטוחה, בניגוד למרבית האשראי הצרכני האחר.

עוד עולה מהסקירה כי משקי הבית אינם נשענים על המערכת הבנקאית לבדה למימון רכבים, ובשנים האחרונות התפתח בארץ שוק של אשראי חוץ-בנקאי למימון רכבים. בבנק ישראל מציינים כי אשראי זה מאופיין לרוב בהליכי חיתום המבוססים על טיב הבטוחה, וניתן בשיעורי ריבית גבוהים יחסית לאשראי הבנקאי, שבו הליכי החיתום מבוססים על סיכון הלקוח ועל ההיכרות המוקדמת עמו.

"מהביקורות שערך הפיקוח על הבנקים עולה שהסיכון הגלום בתיק האשראי הצרכני גדל. על גידולו מעידות התארכות התקופה לפירעון של ההלוואות ועליית היקף החוב של הלווים", נכתב בדו"ח.

כך, למשל, כ-60% מההלוואות החדשות בשנת 2015 ניתנו לתקופות של חמש שנים ומעלה, ואף ניכרת מגמה של גידול ביצועי ההלוואות הניתנות לתקופות של שש ושבע שנים, לאחר שעד לאחרונה התקופה לפירעון אשראי צרכני לא עלתה לרוב על חמש שנים.

כמו כן, העלייה בסיכון התיק משתקפת גם בחלקן הגבוה של ההלוואות החדשות המשמשות לצריכה שוטפת ולמחזור הלוואות ישנות.

"בהשוואה למגזר העסקי, תיק האשראי הצרכני מאופיין בשיעורים גבוהים של הלוואות הניתנות ללא ביטחונות ושל הלוואות שהתקופות לפירעונן ארוכות. בשנים האחרונות גם מסתמן גידול של מספר הלקוחות המתקשים להחזיר את חובם - תופעה המשתקפת בעלייה של יחס המחיקות ובשיעור ההוצאה להפסדי אשראי בתיק הצרכני. גידולו של סיכון האשראי הצרכני עלול להביא להתייקרות הריבית", נכתב בסקירה.

המפקחת על הבנקים חדוה בר כותבת בהקדמה לדו"ח כי יש "להבטיח שקידום התחרות והגדלת מספר נותני האשראי לא יביאו להצפה של אשראי למשקי בית, באופן שיפגע בחלק מנוטלי האשראי". לדבריה, "כבר היום אין מחסור באשראי למשקי הבית, לאחר שבשנים האחרונות אשראי זה גדל בקצב מהיר מאוד".

בר מוסיפה כי "חשוב שגם משקי הבית יהיו ערניים ולא יתפתו לקחת אשראי בהיקף מוגזם, אשר עלול להקשות עליהם ואף לסבך אותם בעתיד, אלא ינצלו את החלופות הגדלות בעיקר לצורך הורדת הריבית שהם משלמים על האשראי".

300 בנקאים: 460 מיליון שקל בשנה

פרק נוסף בסקירה מתייחס לתהליכי ההתייעלות שהחלו בבנקים בתקופה האחרונה ולצמצום הסניפים ומספר המועסקים בגופים הפיננסיים. על פי הנתונים, מספר הסניפים הכולל הגיע בשנת 2016 ל- 1,110 לאחר שבשנה האחרונה נסגרו 23 סניפים.

בסקירה מציינים כי הירידה במספר הסניפים נרשמה ביישובים מרכזיים (לרוב על ידי מיזוג הפעילות של סניפים קרובים) ואילו בישובים פריפריאליים לא חל שינוי מהותי במספר הסניפים. עוד עולה מהנתונים כי בשנה שחלפה פרשו מהבנקים 1,939 עובדים, נתון המצביע על צמצום של 4.2% במספר המשרות.

נכון לסוף שנת 2016 מספר העובדים בחמשת הבנקים הגדולים בישראל (כולל השלוחות בחו"ל) עמד על 43,775 והוצאות השכר הסתכמו 17.34 מיליארד שקל.

על פי הנתונים, רכיבי השכר והוצאות הנלוות (בישראל) עמדו בממוצע על 28,870 שקל למשרת בנקאי, עם זאת מדובר כאמור בממוצע, ולמעשה מעל 5,000 עובדים במערכת הבנקאית קיבלו שכר חודשי של עד 10,000 שקל בחודש, ועוד כ-15 אלף עובדים קיבלו שכר שנע בטווח של 20-10 אלף שקל בחודש.

מהנתונים עולה עוד כי במהלך השנה שחלפה קיבלו 300 עובדים בחמשת הבנקים הגדולים שכר שנתי של מעל מיליון שקל ובסכום מצטבר של 453 מיליון שקל. מדובר בירידה של כ-13% במספר השכירים "המיליונרים" וברכיב השכר הכולל שלהם בהשוואה לאשתקד.

בפיקוח על הבנקים מציינים כי הם הציבו כיעד לשנת 2016 ולשנים הקרובות את קידום ההתייעלות במערכת הבנקאית ובמסגרת זו דרשו מהבנקים לגבש תוכניות התייעלות רב-שנתיות. מהדו"ח עולה כי על פי התוכניות הללו בשלוש השנים הקרובות (עד שנת 2020) צפויים לפרוש כ-12% מעובדי הבנקים, שהם יותר מ-5,000 עובדים, ולהיסגר כ-25% מסניפי הבנקים (כ-380 סניפים).

בבנק ישראל טוענים כי המטרה היא להביא ל"גלגולה" של התייעלות הבנקים אל הצרכנים בצורה של הורדת מרווחי ריבית, חדשנות ושיפור השירותים הבנקאיים, וכן להגדיל את הדיבידנדים למחזיקי מניות הבנקים.

270 אלף לקוחות מוגבלים

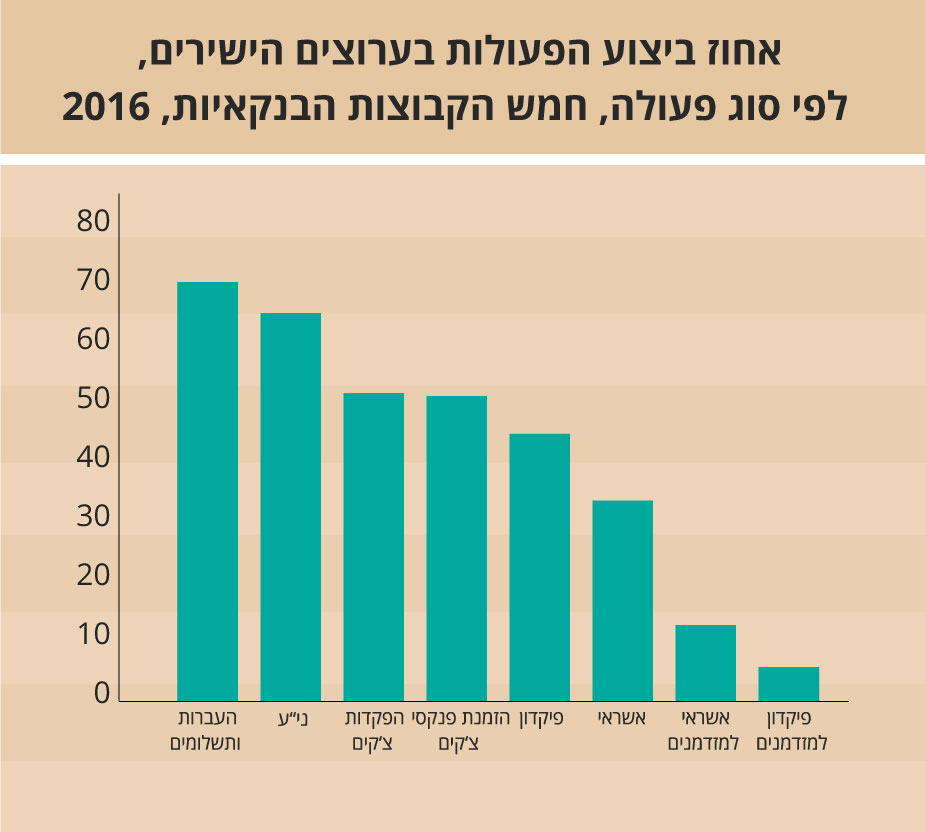

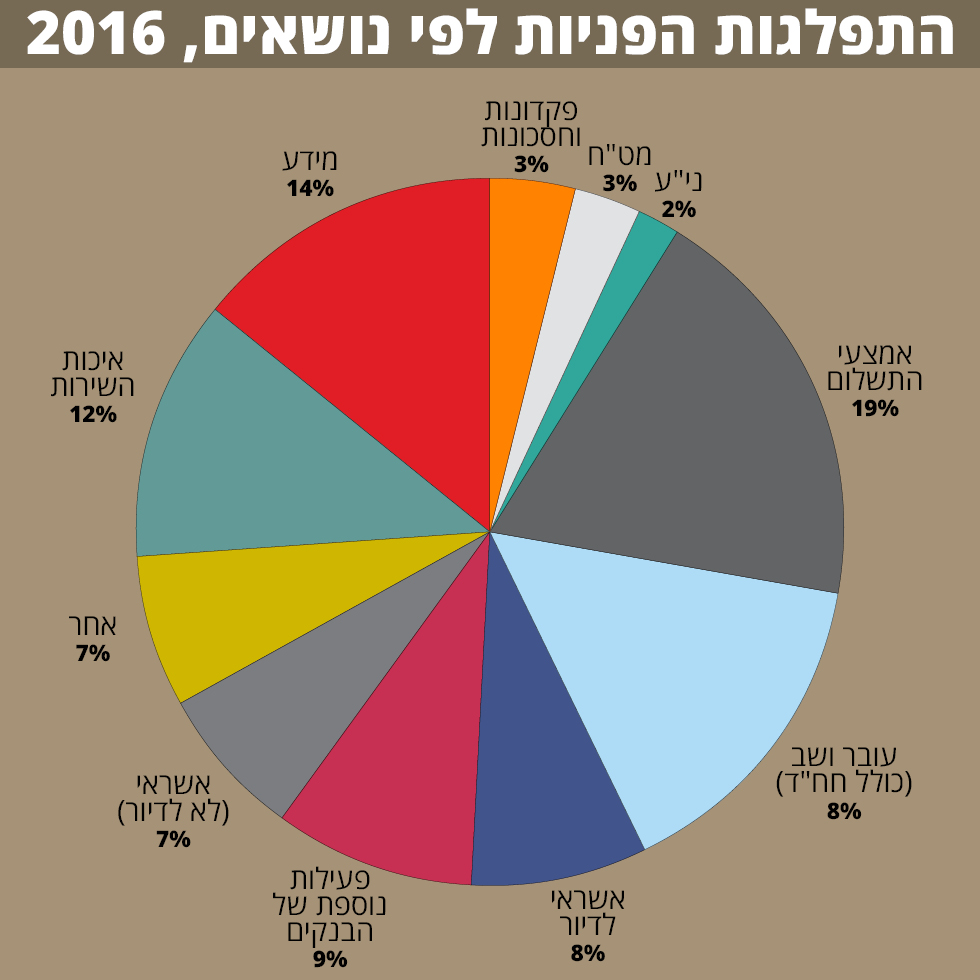

פרק נוסף בדו"ח מתייחס למערך הטיפול בפניות הציבור ובתלונות כנגד הבנקים. במסגרת זו טופלו בשנת 2016 יותר מ-20 אלף פנויות טלפוניות ו-5,164 פניות ותלונות בכתב.

מרבית הפניות והתלונות שהתקבלו השנה עסקו באמצעי תשלום (בפרט בצ'קים ובכרטיסי אשראי), באשראי בנקאי (צרכני ולדיור), בנושאים הקשורים לפתיחת חשבונות עובר ושב ולניהולם, בבקשות לקבלת מידע וכן באיכות השירות שנתנו הבנקים וחברות כרטיסי האשראי.

נכון לסוף שנת 2016, מספר הלקוחות המוגבלים עמד על קרוב ל-270 אלף, ומספר החשבונות המוגבלים על כ-460 אלף. מדובר בעלייה מתונה של מספר הלקוחות והחשבונות המוגבלים בהשוואה לשנה הקודמת, ולדברי בנק ישראל, היא נובעת מההגבלות המיוחדות שהוטלו מטעם גופים חוץ-בנקאיים (ההוצאה לפועל, כונס הנכסים הרשמי, מרכז הגבייה והקנסות ובתי הדין הרבניים).

לדברי הבנק המרכזי, גורמים אלו הביאו להגבלתם של 236 אלף לקוחות ואילו רק כ-33 אלף לקוחות הוגבלו בשל פעילות חריגה בצ'קים, כך שהחלק הארי של הלקוחות המוגבלים לא הוגבלו על ידי בנקים, אלא על ידי גופים אחרים שהחוק הקנה להם סמכות להגביל חשבונות של לקוחות.

לפנייה לכתב/ת

לפנייה לכתב/ת