טסים לחו"ל? ביטוח הנסיעות משתנה וזה מה שחשוב לדעת

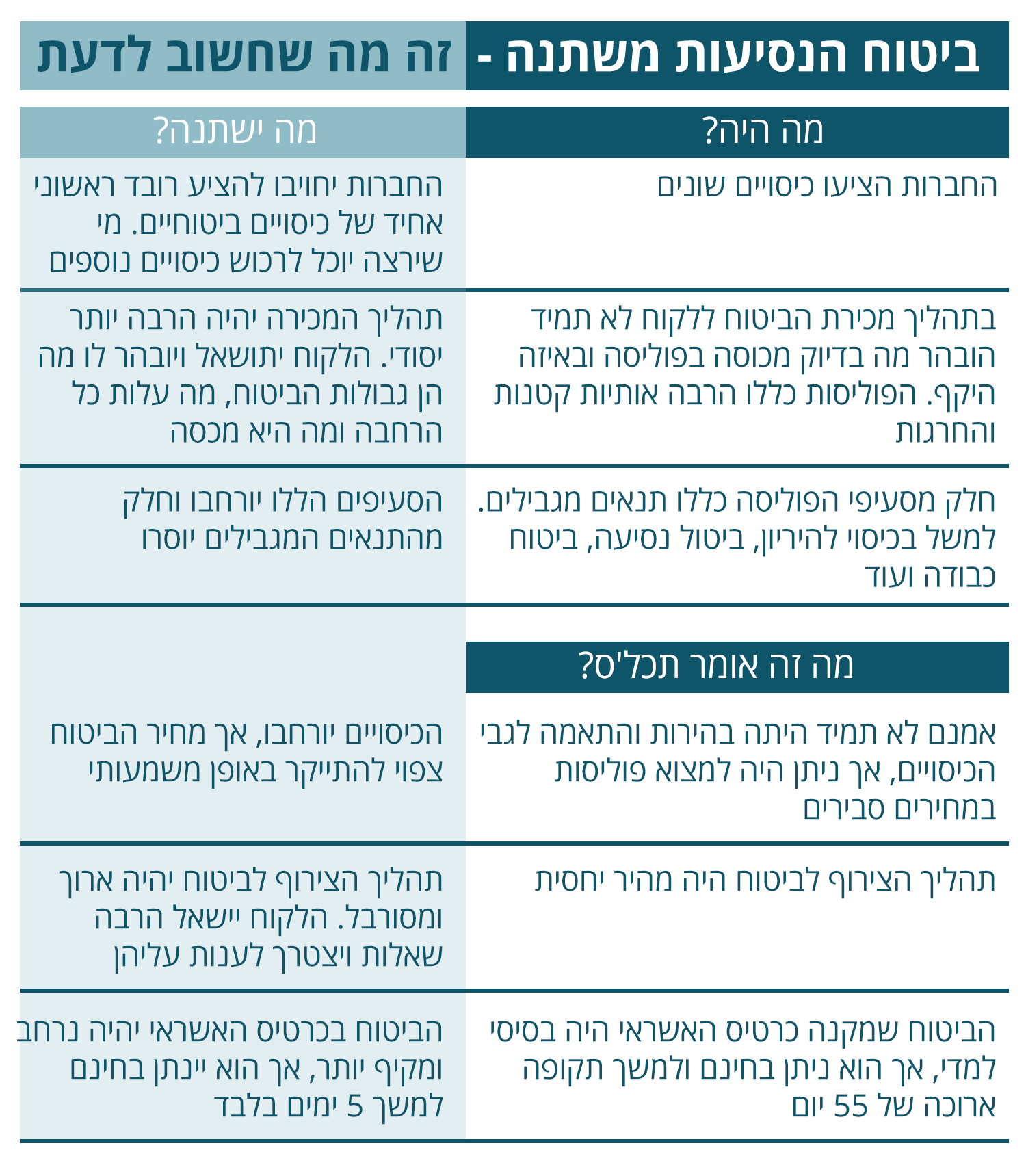

החל מהשבוע הבא, ביטוחי הנסיעות ישתנו והפוליסות צפויות להתייקר. למה המחירים ככל הנראה יעלו, האם נרוויח מזה משהו ואיך זה ישפיע על ביטוחי הנסיעות שמעניקות חברות האשראי בחינם?

מתכננים לטוס? החל מיום ראשון הקרוב, ה-3 בספטמבר 2017, פוליסות ביטוחי הנסיעות של חברות הביטוח עתידות להשתנות באופן כזה שישפיע הן על היקף הכיסוי והן על המחיר.

במה מדובר? פוליסת ביטוח הנסיעות כוללת מגוון רחב של כיסויים, בין היתר למקרה של טיפול שנדרש בעקבות מחלה, צורך באשפוז, הטסה רפואית, ביטול נסיעה, פיצוי במקרה של כבודה שנגנבה ועוד.

למרות שלל הכיסויים שמציגות חברות הביטוח, התברר כי מבוטחים רבים לא היו מודעים להגבלות ולהחרגות השונות שכללה הפוליסה. לא פעם כשהיה צורך להפעיל את הביטוח התברר למבוטח שהכיסוי אינו חל עליו, שהוא זכאי לכיסוי חלקי בלבד, או שגם במקרה בו הוא זכאי לפיצוי הסכום אינו מכסה כלל את הסכום שנאלץ להוציא.

בפיקוח על הביטוח החליטו להכניס כמה שינויים כדי למנוע מצבים שכאלו. חלק מהשינויים מתייחסים לתהליך מכירת הפוליסה ללקוח, חלק נוגעים להגדלת היקף הכיסוי במקרה ביטוח וחלק אחר דן בהרחבת ההגדרות של מקרה ביטוח. במילים פשוטות, פחות אותיות קטנות בפוליסה שמחריגות מצבים ואירועים - ויותר שקיפות ובהירות. אך למרות הכוונה הטובה, בחלק מהמקרים הפיקוח הלך רחוק מדי ודרש הגדלת כיסויים וחובות שונות שאין בהם באמת צורך. כל השינויים יביאו לייקור משמעותי של פוליסות הביטוח, עליהן הציבור משלם כיום כ-600 מיליון שקל בשנה. תוצאה נוספת של המהלך תהיה צמצום דרמטי של תקופת הביטוח בחינם שניתן עד היום למחזיקי כרטיסי האשראי.

למרות שהשינוי יכנס לתוקף באופן מיידי החל מיום ראשון, חברות הביטוח טרם פרסמו את הפוליסות החדשות שלהן ואת המחירים המדויקים שייגבו החל מהחודש הבא. עם זאת, אספנו עבורכם את כל מה שחשוב לדעת לגבי השינויים הצפויים.

המבנה החדש מייקר את הפוליסה

בניגוד למצב הקיים היום, פוליסת הביטוח שתוצע תכלול רובד ביטוחי ראשון ובו רשימה מוגדרת של כיסויים (רובם משולבים כבר היום בכל פוליסת ביטוח). מעבר לכך חברת הביטוח תציע כיסויים נוספים אותם ניתן יהיה לרכוש.

מה כולל אותו רובד ביטוחי ראשון?

הוא כולל הוצאות רפואיות בחו"ל, כגון הוצאות אשפוז (ללא הגבלת סכום ליום אשפוז), פינוי לבית חולים, הטסה רפואית לישראל, תרופות, טיפול חירום בשיניים, הטסת מלווה (שייקבע על פי בחירת המבוטח) למקום אשפוזו של המבוטח, הוצאות היריון עד שבוע 12 שאובחן לראשונה בחו"ל ועוד מספר כיסויים. כל הכיסויים הללו יהיו כלולים בפוליסה.

בנוסף, הרובד הראשוני יכלול גם חבות כלפי צד שלישי וכן כיסוי לאיתור וחילוץ, אלא אם כן המבוטח ביקש במפורש שלא לכלול אותם.

כאמור, מעבר לרובד הראשוני ניתן יהיה לרכוש כיסויים נוספים הכוללים: ביטול או קיצור נסיעה, היריון, החמרה של מצב בריאותי קיים, ספורט אתגרי, כבודה (כולל דברי ערך) ועוד.

מה זה אומר מבחינת המחיר שנשלם עבור הפוליסה?

המבנה החדש מייקר את הפוליסה, בחלק מהמקרים באופן משמעותי. הוא מחייב את חברות הביטוח לכלול כיסויים ברובד הראשוני שלא נכללים כיום, לפחות לגבי רוב המבוטחים. זאת בנוסף לכיסויים נדרשים לרוב המבוטחים, כגון ביטול נסיעה או כבודה, שהיו קיימים ברוב הפוליסות ועכשיו יוצעו כתוספת, עליהן תוכל חברת הביטוח לגבות תשלום נוסף.

יש לציין כי לפחות לפרק זמן ראשוני, מתחילת ספטמבר, לקראת עונת החגים, חלק מהחברות צפויות להציע את אותן התוספות בחינם או בתשלום מוזל. אך מאוחר יותר הן עשויות לדרוש על כך תשלום נוסף.

נקודה נוספת לגבי המחיר היא יעד הנסיעה. עד כה המבוטח לא שילם מחיר שונה ביעדים שונים, כמעט בכל חברות הביטוח. מחיר ביטוח ליום בנסיעה לארה"ב עלה כמו המחיר לגרמניה או הודו. אולם חלק מהחברות צפויות מעתה לקבוע מחיר שונה בהתאם ליעד.

הסיבה לכך היא שעלויות הטיפולים הרפואיים שונים בין יבשת ליבשת ומדינה למדינה. במציאות כיום, אצל מי שגבה מחיר אחיד, הנוסעים למדינות בהן הטיפול הרפואי זול סבסדו למעשה את הנוסעים למדינות בהן הטיפול הרפואי יקר.

יש גם כיסויים מיותרים וחסרים

האם יש צורך בכל השינויים האלה?

לפחות לגבי רובם התשובה היא כן. כפי שאומרים בצה"ל - "אותיות אלו נכתבו בדם". - חלק מהשינויים הם תוצאה של מקרים שאירעו בפועל והשאירו מבוטחים עם הוצאה כספית גדולה ובלי כיסוי, כאשר חברות ביטוח סירבו לשלם או הסכימו לשלם רק חלק מהסכום. כמו כן, חלק מסעיפי הפוליסה כללו תנאים מגבילים בהיריון, ביטול נסיעה, כבודה ועוד. הסעיפים הללו יורחבו וחלק מהתנאים המגבילים יוסרו.

עם זאת, ישנם שינויים בפוליסה החדשה שלא בהכרח מיטיבים עם המבוטח, והם צפויים לייקר את הפוליסה, כמו למשל החובה להחיל ברובד הראשון כיסוי לאיתור וחילוץ. כיסוי זה מתאים יותר למוצ'ילר שטס לטיול אתגרי וממושך בהודו או בדרום אמריקה, אך לא ברור מדוע יש צורך להחיל אותו על משפחה שנוסעת לשלושה ימים ליורודיסני.

באותה מידה, לא ברור מדוע לא חייב הפיקוח את חברות הביטוח לכלול ברובד הבסיסי כיסוי לקיצור או ביטול נסיעה. סעיף זה הוא מאוד דומיננטי, תביעה בגיל ביטול או קיצור היא התביעה הנפוצה ביותר. כעת נצטרך כנראה לשלם בנפרד עבור סעיף זה.

ביטוח בכרטיס אשראי: מ-55 יום ל-5 ימים

מה ישתנה בביטוח חינם שמעניק כרטיס האשראי?

חברות כרטיסי האשראי אינן חברות מבטחות, ויש להן הסכמים עם חברות הביטוח (המבטחת של כאל היא הראל, והמבטחת של ישראכרט, אמריקן אקספרס ולאומי קארד היא AIG). במסגרת ההסכמים הללו חברות הביטוח מעניקות ביטוח חינם ללקוחות חברות האשראי.

לביטוח זה יש יתרונות וחסרונות. מצד אחד כיום הוא ניתן חינם לתקופה ארוכה של עד 55 יום. מצד שני היקף הכיסויים בו מוגבל והוא נחות יחסית בהשוואה לרכישת ביטוח נסיעות מחברת ביטוח.

כאמור, ביטוח זה ישתנה החל מיום ראשון באופן דרמטי. בחלק מהמקרים הכיסויים שהוא מעניק יורחבו ויגדלו, אולם מצד שני הוא יינתן לחמישה ימים בלבד. כל לקוח יחויב להתקשר ו"להפעיל" את הביטוח. אם הוא נוסע לתקופה של מעבר לחמישה ימים, הוא יצטרך לשלם עבור כל יום נוסף.

אז מה יציעו ללקוחות חברות האשראי?

כאמור, הביטוח חינם יינתן ל-5 ימים בלבד בכל אחת מחברות האשראי, אולם יש שוני בכיסוי הביטוחי בין החברות. לאומי קארד הודיע כבר מזמן כי תציע כיסוי הכולל גם ביטול וקיצור נסיעה וכבודה ללא עלות למשך 5 ימים. ללקוחות כרטיס האשראי של החברה הנוסעים לתקופה של עד 5 ימים אין שום סיבה להוציא כסף ולרכוש ביטוח נפרד או להוסיף הרחבה (בהנחה שמדובר באדם בריא ללא אירוע בריאותי ברקע).

ישראכרט ואמריקן אקספרס המבוטחות גם הן באמצעות AIG, צפויות ליישר קו ומחזיקי הכרטיס שלהן יקבלו גם כן 5 ימים ללא עלות הכוללים ביטול נסיעה וכבודה.

מחזיקי כרטיסי האשראי של כאל יידרשו לשלם עבור הרחבה לכיסוי ביטול נסיעה וכיסוי לכבודה, אולם אם הם ירכשו כיסוי לכבודה עבור ימים נוספים (בהנחה שמשך הנסיעה שלהם ארוך יותר מ-5 ימים), הם יקבלו את הכיסוי עבור חמשת הימים הראשונים ללא עלות.

בכל מקרה, גם רכישת הרחבות למחזיקי כרטיסי אשראי צפויה להיות זולה יותר, בהשוואה לרכישת ביטוח בנפרד בחברת ביטוח עבור אותם ימים.

ובהנחה שמשך הנסיעה ארוך מ-5 ימים, מה משתלם יותר - לרכוש ביטוח נסיעות ישירות מחברת ביטוח, או להסתמך על כרטיס האשראי ולרכוש את ההרחבות?

כאמור, חברות הביטוח טרם פרסמו מחירים, אז כרגע לא ניתן לדעת מה יהיה המחיר, הן עבור רכישה מול חברת הביטוח והן עבור תוספת ימים מעבר למה שמקנה כרטיס האשראי.

מי שנוסע לתקופה ארוכה יידרש לבדוק מה המחיר שישלם בגין הימים הנוספים + ההרחבות, ויצטרך להשוות אותו למחיר שיוצע לו עבור פוליסה נפרדת, כולל פוליסה המוצעת לחברי קופות החולים.

תתכוננו לשאלות

נחזור רגע לשינויים שיחולו בסעיפי הפוליסה עצמה. כאמור, מקרים רבים שאירעו מעידים על כך שמבוטחים לא היו מודעים לכל מיני החרגות והגבלות כיסויים שחברת הביטוח החילה עליהם. ההוראות החדשות קובעות כי נציג חברת הביטוח יידרש לשאול את הלקוח שאלות ספציפיות לגבי מצב בריאותו, או שאלות רלוונטיות לגבי הכיסויים הנוספים שמבוטח ירצה לרכוש. במילים אחרות הפיקוח אומר לחברת הביטוח - לא שאלת? שילמת.

מבטח ש"פספס" ולא שאל למשל אישה שרכשה ביטוח אם היא בהיריון, והתרחש בחו"ל מצב רפואי הקשור בהיריון - חברת הביטוח תחויב לשלם לה את ההוצאות.

חברות הביטוח לא פראייריות והן הולכות לתשאל כל לקוח היטב, מה שיהפוך את הליך המכירה לאיטי ומפורט יותר. כך למשל נציג המכירות של חברת הביטוח יוכל לשאול נערה בת 15 אם היא בהיריון - וסביר להניח שהוא גם ישאל.

לפנייה לכתב/ת

לפנייה לכתב/ת