בני 55 ומעלה? הכירו את החיסכון שצפוי להניב לכם יותר

עברתם את גיל 54 ואתם מחפשים מקום להשקיע את הכסף שלכם מחוץ לבנק בתקופה של ריבית אפסית? כדאי לכם להכיר את החיסכון שמקנה הטבת מס משמעותית. מדריך

אולם, בשנים האחרונות קופות הגמל זוכות לתחייה מחודשת. הסיבה העיקרית לכך היא שינוי בפקודת המס המכונה תיקון 190, המעניק הטבה במס הרלוונטית בעיקר לבני 55 ומעלה. לשם ההמחשה, בשנה האחרונה סכומי ההפקדות לקופות הגמל עמדו על לא פחות מ-11 מיליארד שקל לעומת 5.3 מיליארד שקל שהופקדו בשנת 2008.

אז מהו תיקון 190?

לפני מספר שנים אישרה הכנסת את תיקון 190 לפקודת מס הכנסה, שעיקרו רפורמה בהטבות המס למקבלי קצבאות זקנה. התיקון כלל כמה פרקים, אך מה שרלוונטי בעיקר בהקשר שלנו זו האפשרות להפקיד כספים באופן חד פעמי לקופת גמל ולמשוך אותם בכל עת תוך תשלום מס מופחת.

בתיקון 190 כאמור נקבע כי עמית המעוניין לקבל את הכספים שהפקיד כסכום חד פעמי ולא כקצבה חודשית, יוכל לבצע זאת החל מגיל 60 ובתנאי שהוא מקבל כבר קצבה חודשית של כ-4,400 שקל (נכון ל-2017).

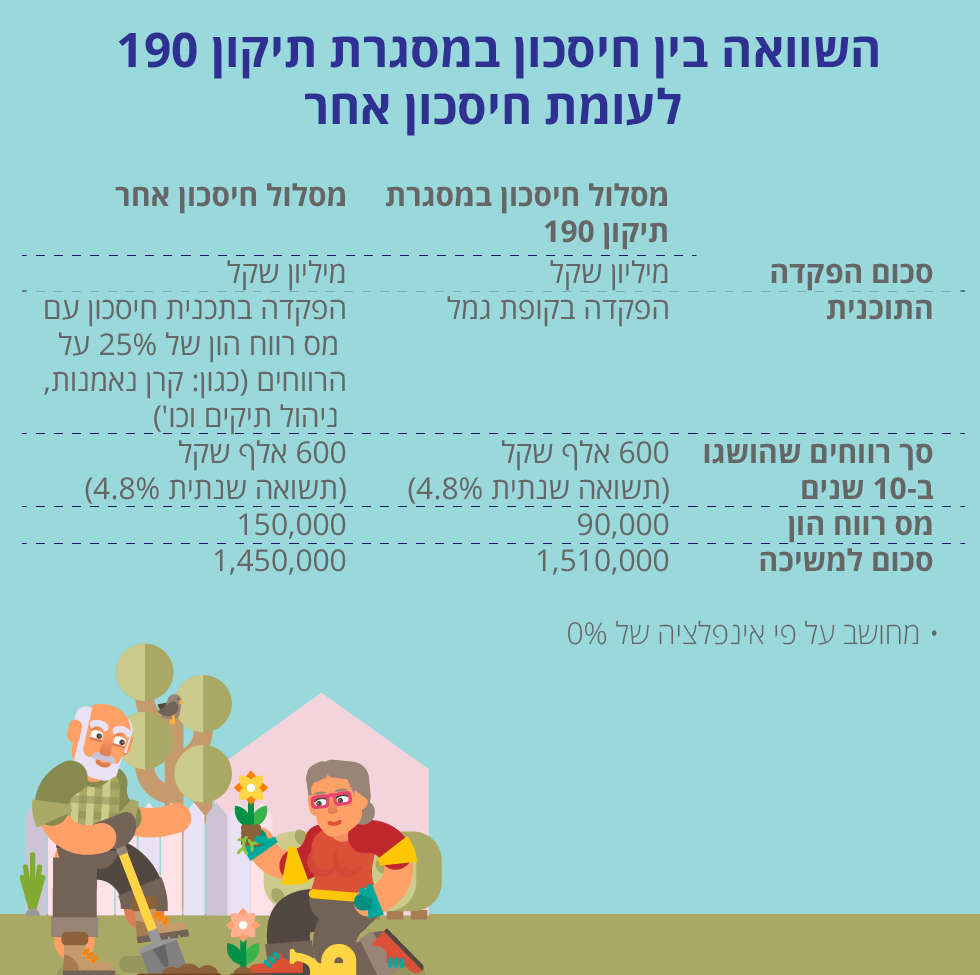

"פעולה זו נקראת בעגה המקצועית 'היוון קצבה מוכרת'. החידוש והיתרון המשמעותי, שהעמית ישלם רק 15% מס רווח הון על הרווח הנומינלי, בניגוד ל-25% מס על רווח ריאלי שקיים כיום ברוב האלטרנטיבות האחרות". אומר אייל סיאני, סמנכ"ל מקצועי בהלמן-אלדובי קופות גמל ופנסיה.

"היות ובשנים האחרונות אנו נמצאים בסביבת אינפלציה אפסית, נוצר באפיק זה 'פטור' של כ-10% מס על הרווחים. פטור זה הינו משמעותי ביותר לאורך זמן ו/או לגבי סכומים גדולים שהופקדו". בנוסף, בנסיבות מסוימות ייתכן ובגיל פרישה העמית יוכל למשוך את הכסף כסכום חד פעמי כשהוא כולו פטור ממס.

עוד מציין סיאני כי על אף שרוב רובן של ההפקדות בוצעו לקופת גמל, תיקון 190 רלוונטי לכל אחד מסוגי המוצרים הפנסיוניים (קופת גמל, קרן פנסיה חדשה ופוליסות ביטוח לקצבה). כמו כן, במקרה בו החליט החוסך כי הוא מעוניין לקבל את הכספים כקצבה חודשית ולא כסכום חד פעמי, אזי הקצבה שתתקבל תהיה פטורה כולה ממס הכנסה וממס רווח הון.

בנוסף להטבה הגדולה במס רווח הון, ישנן יתרונות נוספים לחיסכון בקופת גמל במסגרת תיקון 190:

דחיית מס - חוסך יוכל להעביר את הכספים בין קופות גמל או בין מסלולי השקעה באותה קופת גמל, וזאת ללא צורך לשלם מס רווח הון בעת ביצוע פעולה זו. לדחיית המס למועד משיכת הכספים יש השפעה משמעותית על התשואה המצטברת בקופה.

השקעות - למנהלי ההשקעות של קופות הגמל יש יתרונות שבאפיקי השקעה אחרים לרוב אין, כגון: השקעה בנכסים לא סחירים, השתתפות בהנפקות ועוד.

דמי ניהול - דמי הניהול בקופות הגמל נמוכים לרוב מאפיקי השקעה אחרים. דמי הניהול הממוצעים בקופות הגמל (נכון ל-2016) עומדים על 0.6% בלבד. בנוסף, עלויות קניה ומכירה של ניירות ערך על ידי מנהלי ההשקעות נמוכות מאד.

הורשת כספים פטורים ממס - לדברי סיאני, על פי הוראות המס, אם החוסך הלך לעולמו לפני גיל 75, מוטביו / יורשיו יהיו זכאים למשוך את הכספים הללו בפטור מלא ממס רווח הון.

משיכת כספים בקלות - הליך משיכת הכספים פשוט ואינו מסובך. ברוב המקרים, כל שהעמית נדרש בכדי למשוך את הכספים הוא למלא טופס משיכה סטנדרטי מול קופת הגמל ולצרף אליו שלושה תלושי שכר על שמו המעידים על קבלת קצבה חודשית בגובה של כ-4,400 שקל לפחות.

קבלת הלוואה בתנאים אטרקטיביים - כנגד הכספים הצבורים בקופת הגמל ניתן לקבל הלוואה בריבית נמוכה משמעותית מיתר האלטרנטיבות האחרות. ריבית זו עשויה לעמוד כיום סביב ה-1.6% בלבד לשנה.

על אף אטרקטיביות ההשקעה באפיק זה, כדי לקבל החלטה מושכלת, חשוב להיוועץ באנשי מקצוע המכירים את הוראות הדין לעומקן, תוך בחינת וניתוח התיק הכולל של החוסך וצרכיו.

לפנייה לכתב/ת

לפנייה לכתב/ת