איפה לשים את הכסף? ההמלצות ל-2018

גז, נדל"ן, אנרגיות מתחדשות, תרופות ומטוסים - מי תהיינה החברות המובילות שמניותיהן צפויות להניב תשואה יפה ב-2018? לקראת השנה החדשה, חמישה בתי השקעות, הראל, פסגות, מיטב-דש, אופנהיימר ויצירה, פורשים את המלצותיהם בארץ ובחו"ל

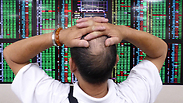

מה עשה תיק ההשקעות שלכם בשנה שחלפה? שנת 2017 אמנם טרם הסתיימה אך אם נבדוק את המדדים המובילים ב-11 וחצי החודשים האחרונים, ניווכח שהבורסה שלנו די מדשדשת.

- עוד כתבות בערוץ הכסף שלי

כך לדוגמה המדד המוביל - ת"א 35 ירד בכחצי אחוז מאז תחילת ינואר ות"א 125 שאמנם עלה בתקופה זו, עשה זאת בשיעור מתון יחסית של כ-3.5%.

דווקא המדדים מעבר לים, ובעיקר בארה"ב הניבו תשואות נאות במיוחד שנעות סביב ה-20% מאז תחילת 2017.

המניות של החברות המרכיבות את המדדים הללו סיפקו הרבה דרמות מתחילת השנה. די אם ניקח לדוגמה שני חברות גדולות ומוכרות - טבע ואמזון. בשתי החברות הללו חל שינוי דרמטי בערך המניה בשנה האחרונה והוא אפילו זהה: כ-55% (נכון ל-13 בדצמבר), אחת נסקה כלפי מעלה ואחת התרסקה מטה.

אז מה צפוי שיקרה בשנה הבאה? אף אחד באמת לא יודע, אבל ריכזנו עבורכם כמה המלצות מבתי השקעות מובילים – מדגם של חברות, בארץ ובחו"ל, עם פוטנציאל להניב תשואה נאה, ולתת רעיונות כיצד כדאי "לסדר את הכסף" בשנה הקרובה.

בית ההשקעות אופנהיימר: מטוסים ותרופות בחו"ל

Airbus – יצרנית המטוסים האירופית, בה מחזיקות בין השאר גם ממשלות צרפת, גרמניה וספרד, היא כידוע אחת מ-2 יצרניות המטוסים המובילות בעולם (ביחד עם Boeing האמריקנית). להערכת החברה, בין השנים 2037-2017 צי מטוסי הנוסעים והתובלה העולמי צפוי לגדול ביותר מ-100%.

המומנטום העסקי החיובי של Airbus בא לידי ביטוי בהזמנת ענק בהיקף של 430 מטוסים ושל כ-50 מיליארד דולר, שקיבלה לפני כחודש מחברת Indigo האמריקנית. שנת 2018 צפויה להיות שנה נוספת בה Airbus מקדמת את תוכניות הפיתוח המרכזיות שלה, ה-A320neo וה-A350XWB, והיא צפויה להאיץ בה את קצב הצמיחה בהכנסות וברווחים שלה.

Roche – חברת התרופות השוויצרית היא אחת מהמובילות בתחומה בעולם, והיא מוכרת תרופות ומוצרי אבחון בהיקף מדהים של למעלה מ-53 מיליארד פרנקים שוויצרים בשנה. למרות היקף המכירות הגבוה והעובדה כי כמו כל חברת תרופות אחרת, גם היא נאלצת להתמודד עם פקיעת פטנטים על תרופות מרכזיות, Roche היא גם חברה שמייצרת צמיחה באופן מתמשך.

צוותי הפיתוח של החברה מצליחים לייצר זרם של תרופות חדשניות עם פוטנציאל שוק ענק, כאשר לשם המחשה, ב-2017 החברה השיקה תרופה לטיפול בטרשת נפוצה (Ocrevus), שתוך מספר חודשים הגיעה למכירות רבעוניות של למעלה מ-300 מיליון דולר בארה"ב בלבד. גם ב-2018 צפויה Roche להמשיך ולייצר צמיחה בהכנסות וברווחים, כאשר מנייתה גם מספקת תשואת דיבידנד נאה של למעלה מ-3%.

Celgene – חברת סלג'ן הנה אחת מחברות הביוטכנולוגיה המובילות בארה"ב, המתמחה בטיפול במחלת הסרטן. לחברה שבע תרופות מובילות, המניבות הכנסות של כ-13 מיליארד דולר בשנה עם רווחיות גבוהה, בנוסף לצנרת ענפה של מוצרים עתידיים, לתחומי הסרטן ומחלות תורשתיות.

חברת סלג'ן הציגה לאורך שנים צמיחה עקבית, דו-ספרתית, בהכנסות וברווחיות, אך לאחרונה סבלה מניית החברה מירידה חדה על רקע הורדת תחזית צמיחה ארוכת הטווח, ובעקבות כך הגיעה לרמת תמחור נמוכה הן לעומת שאר חברות הביוטכנולוגיה המובילות והן ביחס לממוצע של מדד ה-S&P500. אנו רואים את מצב תמחור חסר זה בתור הזדמנות השקעה אטרקטיבית, בהתחשב בפוטנציאל צמיחה בשוק טיפולי הסרטן, נוכח התבגרות האוכלוסייה בעולם המפותח.

ההמלצה הכללית של אופנהיימר לתיק ההשקעות ב-2018: "אנו צופים המשך למגמת העליות בשווקים גם בשנת 2018, לאור השיפור בכלכלה האמריקאית והגלובאלית, ברווחיות החברות ובסנטימנט המשקיעים. אנו מעדיפים את האפיק המנייתי על פני אפיק אגרות החוב. בחלוקת ההשקעות הגלובאלית, אנו ממליצים על ארה״ב ועל יפן, וכן על השווקים המתעוררים, הנהנים בצמיחה מואצת. ברמת הסקטורים בארה״ב, אנו צופים בשנה הקרובה מעבר כספי משקיעים מאפיקי צמיחה, כגון טכנולוגיה, לאפיקי ערך כמו פיננסים ואנרגיה, בשל השפעה חיובית של רפורמת המס על אפיקי השקעות אלה".

הראל פיננסים: הבנקים ואג"ח דולריות

מניות הבנקים בישראל - הבנקים נהנים מתמחור זול ביחס לבנקים בעולם וביחס לשאר שוק המניות במקומי. מרבית הבנקים נסחרים סביב ההון העצמי, הבנקים מציגים תשואה הקרובה ל- 10% על ההון העצמי.

הרגולציה ההדוקה מגינה עלינו כמשקיעים, וצעדי ההתייעלות של הבנקים בשנתיים האחרונות משפרות את מצבם הפיננסי.

נכסים ובנין - נכסים ובנין הינה חברת נדל"ן שאחזקותיה העיקריות הן אחזקה ב-52% מחברת גב ים (פעילה בעיקר בשוק המשרדים בישראל) ובנין HSBC בניו יורק. בנוסף מחזיקה בחברת ישפרו (מרכזי מסחר בישראל), חברת נווה גד (מגורים בישראל) ופעילות בהודו ווגאס.

החברה חידשה באפריל האחרון את החוזה מול HSBC והעלתה את שכר הדירה. לאור זאת שוערך הבניין לכ-900 מיליון דולר, כאשר החברה בוחנת הכנסת שותף. בנוסף החברה מממשת את עיקר אחזקותיה בהודו ורשמה רווח על ההשקעה. נכסים ובנין מחלקת כ-150 מיליון שקל דיבידנד בשנה, המשקף תשואה ברוטו של כ-6.5%.

פרטנר - פרטנר פעילה בתחום הסלולר, טלפוניה, אינטרנט ולאחרונה עוסקת גם בתחום הטלוויזיה. פרטנר רושמת שיפור בתוצאותיה לאור הסכם שיתוף רשתות עם הוט, מהלכי התייעלות וגידול במכירות ציוד וזאת לאחר פרסום דוחות מצוינים בשני הרבעונים האחרונים.

מתחילת השנה פרטנר הקטינה את החוב הפיננסי במעל ל-500 מיליון שקל. החברה מעניינת להשקעה בגלל התמחור הנוח, גם אבסולוטית וגם אל מול חברת סלקום המתחרה. החברה נסחרת במכפיל כזה שיאפשר למשקיע להרוויח עם דעיכת התחרות בשוק הסלולר והבשלתן של השקעות בתחום פריסת הסיבים והטלוויזיה.

ההמלצה הכללית של הראל פיננסים לתיק ההשקעות ב-2018: "אנו מעריכים כי תנאי הרקע של שילוב ריביות נמוכות בעולם וצמיחה בכל כלכלות העולם, מועדדת מגמה חיובית בשוק ההון בדגש על החלק המנייתי.

"שוק המניות בישראל מעניין ביחס לשאר שוקי המניות בעולם בהיבט של תמחור ולכן מקבל משקל גבוה בתיק המנייתי.

"ברכיב שמושקע במניות חו"ל, יש מגוון סיבות שתומכות בהגדלת החשיפה לשוק המניות באירופה, תוך התמקדות בגרמניה שנהנית מנתוני מאקרו מצויינים לצד תמחור אטרקטיבי לעומת השוק האמריקאי.

"בתיק האג"ח לצד השקעה באג"ח קונצרני מקומי בעיקר בדרוגים הגבוהים, אנחנו ממשיכים לשלב אג"ח חו"ל בתיקים, קצב עליית הריבית בארה"ב המתומחר בשוק, מאפשר לקבל באג"ח חו"ל תשואות גבוהות מאשר שוק האג"ח המקומי, בסיכון אשראי נמוך יותר".

פסגות בית השקעות: נדל"ן, בנייה ובתי מרקחת

ממן - חברת ממן מפעילה את מסוף המטענים הגדול ביותר בנתב"ג, מבצעת פעולות נוספות רבות בנתב"ג כגון מתן שירות לחברות תעופה ולנוסעים וכן מפעילה מתקני לוגיסטיקה ברחבי הארץ.

מדובר למעשה ב-3 מגזרים הנמצאים בצמיחה – מסוף המטענים נהנה מהגידול ברכישות אונליין ומהגידול בייבוא לישראל. מגזר שירותי התעופה נהנה מהגידול המשמעותי בתנועת הנוסעים בנתב"ג ותחום הלוגיסטיקה נמצא גם כן בצמיחה.

אי לכך אנו צופים כי נראה שיפור מתמשך בתוצאות החברה שיתבטא גם במחיר המניה.

אלוני חץ – במהלך השנה צפויים להתרחש שני ארועים משמעותיים בחברות הבנות של אלוני חץ. הארוע הגדול יותר מבחינתה הינו השלמת מתחם מידטאון בוושינגטון המושכר ברובו לחברת המשכנתאות פאני מיי ונבנה על הריסות בניין הוושינגטון פוסט המיתולוגי. הארוע השני הינו השלמת הבניין הראשון בפרוייקט TOHA ברחוב תוצרות הארץ בתל אביב (יחד עם גב ים) המושכר במחציתו כמעט ל-WEWORK. בנוסף החברה תחל לבצע השקעות בשוק המשרדים של לונדון לצד המשך הפעילות השוטפת הטובה שלה בישראל, שוויץ , וושינגטון ובוסטון.

מניית חברת הביטוח הרפואי Aetna – ברקע לעסקה המתגבשת לפיה יתכן ורשת בתי המרקחת CVS תרכוש את Aetna בכ-200 דולר למנייה או 67 מיליארד דולר.

משמעות העסקה עבור החברות הינה שליטה על כל שרשרת הערך, מהביטוח הרפואי ללוגיסטיקה ועד נקודת חלוקת התרופות בבתי המרקחת שבבעלותה.

ענף Home Builder באמצעות תעודת הסל ITB - המלאים בשוק הדיור בארה"ב עוד נמצאים בחסר למרות שנרשמה מגמה של עלייה בשנים האחרונות (פחות מ-5 חודשי מלאי). תעשיית ה-Homebuilders עדיין שמרנית בקצב הבנייה והפצת מלאים לשוק; מחירי הבתים עולים בקצב נאה, כאשר הנתונים של אוגוסט מצביעים על עלייה של 6.1% במחירי הדיור. החברות הורידו מינוף באופן מהותי בשנים האחרונות.

למרות העלייה שנרשמה בשווי המניות של הסקטור עדיין קיים מקום לצמיחת ערך, על רקע המשך המיזוגים והצמיחה בהכנסות וברווחי החברות.

ההמלצה הכללית של פסגות לתיק ההשקעות ב- 2018: הצמיחה החיובית בעולם לצד סביבת ריבית נמוכה ממשיכה לתמוך באפיקי הסיכון ולכן אנו ממשיכים להעריך ששוקי המניות יניבו תשואות עודפות על שוקי האג"ח, בהתאמה לרמת הסיכון. בנוסף, למרות רמת המרווחים הנמוכה בשוק הקונצרני, יש לזכור שגם מצבן הפיננסי של הפירמות השתפר באופן מהותי בזכות סביבת הריבית הנמוכה כך שחלקו הארי של השוק, ובעיקר בדירוגים הגבוהים יותר, האפיק צפוי להניב תשואות יתר.

מבנה התיק (מותאם להשקעות לטווח ארוך כמו קופת גמל): מניות: 33%. מתוכן 45% בישראל ו-55% בעולם (בעיקר ארה"ב ומדינות הליבה באירופה). אג"ח קונצרני: 34% אג"ח ממשלתיות: 33%.

מיטב-דש: גז, חקלאות ומגבונים

כהן פיתוח - מניות הגז הפגינו השנה חולשה על רקע החרפה צפויה בתחרות וסימני שאלה על פוטנציאל הייצוא. עם זאת, בעוד שהשותפויות והחברות המחזיקות ישירות במאגרי הגז סבלו מהמינוף הפיננסי אותו הם נושאות, הרי לחברת כהן פיתוח אין כל חוב. יתרה מכך, עיקר שווי החברה נובע מחלקה בתמלוגי העל הצפויים מדלק קידוחים, כך שהוא אינו חשוף ישירות לסיכוני ההקמה של מאגר לוויתן, אלא רק להיקף ההכנסות מהמאגרים והעיתוי שלהן.

כמו כן, על רקע אסטרטגיית פישוט מבנה ההחזקות של קבוצת דלק לא נופתע מהצעת רכש עתידית למניות החברה. בהתאם, אנו מזהים את מניית כהן פיתוח כבעלת פרופיל ההשקעה הכי אטרקטיבי בענף הגז.

על בד - שנה מאתגרת עברה על חברת על בד, אשר פועלת בעיקר בתחום ייצור המגבונים למותג פרטי ולחברות ממותגות. חוזקת השקל מול האירו, והקמת מפעל נייר הטואלט הלח בדימונה פגעו בתוצאותיה, וצפויים להמשיך להכביד על תוצאות החברה בטווח הקצר. עם זאת, המשך הגדלת כושר הייצור במפעל החדש צפוי לשפר את רווחיות החברה בצורה מהותית.

בנוסף, מרבית מכירות תחום המגבונים בחברה מיועד לשתי רשתות דיסקאונט צומחות באירופה והחברה נהנית מכך בתור אחת הספקיות של רשתות אלו, כך שאנו מזהים בנקודה הנוכחית הזדמנות כניסה מעניינת למניה.

גניגר - חברת גניגר פועלת בעיקר בתחום ייצור ושיווק יריעות לתחום החקלאות אשר מאופיין בקצב צמיחה גבוה מקצב גידול האוכלוסייה. הצפי שלנו הוא להמשך צמיחה בשוקי היעד, במקביל להגדלת כושר הייצור של החברה, תוך הצפת ערך מרכישת חברה באיטליה בחודש מאי השנה. סיכוני החברה כוללים חשיפה לשערי מט"ח, שינויים במחירי חומרי הגלם (בעיקר פוליאתילן), ותחרות גבוהה בעיקר ממתחרים מקומיים קטנים.

עם זאת, העובדה שחלק גדול מלקוחותיה הם לקוחות חוזרים עקב הצורך בהחלפת היריעות אחת לתקופה, וכן יתרונות החברה במוניטין ובשירות- מאפשרים לה להקטין את סיכוני תחום הפעילות, ובמקביל להגדיל נתחי שוק.

ההמלצה הכללית של מיטב-דש לתיק ההשקעות ב- 2018: המשך צמיחה גלובאלית מסונכרנת תומכת בהמשך עלייה ברווחי החברות ומכאן שהמניות ממשיכות להיות אפיק ההשקעה המועדף בראיה קדימה ל-2018. עם זאת, המשך שיפור בכלכלה צפוי להביא עימו עלייה באינפלציה ובתשואות אג"ח ממשלתי ולכן מחייב זהירות בכל מה שקשור לסקטורים הרגישים לעליית תשואות וכמובן שמירה על מח"מ בינוני - קצר באג"ח ממשלתי.

אג"ח קונצרני ימשיך ליהנות משיפור במצב החברות מחד, אולם נקודת פתיחה של מרווחים מצומצמים ושילוב של עליית תשואות באג"ח ממשלתי מורידים מאטרקטיביות האפיק.

ברמת נכסי סיכון יש לקחת בחשבון כי ככל שהריביות בארה"ב יעלו לכיוון ריבית שיווי משקל ארוכת טווח לקראת סוף 2018 (לפי תחזית הפד כרגע), נכסי הסיכון עלולים להיות בנקודה פגיעה יותר עקב אלטרנטיבה של מזומן דולרי.

בית ההשקעות "יצירה": בינה מלאכותית ואנרגיה ירוקה

טאואר – החברה עוסקת בייצור שבבים לתחומי הרכב, האופטיקה, הרפואה, המכונות ולתעשייה הביטחונית. טאואר מייצרת ב-7 מפעלים הממוקמים בישראל, ארה"ב ויפן. תחום הסמיקונדוקטור נמצא בתפוקה מלאה בעולם וכך גם המפעלים (FABS). לחברה יחסים פיננסים טובים ביחס לתעשייה ומכפיל נמוך ביחס לקבוצת הייחוס.

אנלייט – החברה פועלת בתחום האנרגיה הירוקה, בפרויקטים שלה, בין עם מדובר בתחנות רוח או בשדות פאנלים סולאריים, אנלייט מבצעת את כל השלבים מהייזום ועד התפעול. לחברה מעל 150 פרויקטים בישראל ובאירופה. תחום האנרגיה הירוקה נהנה מירידה בעלות ההפקה כתוצאה משיפור טכנולוגי של השנים האחרונות ונהיה כלכלי יותר בנוסף להיותו נקי. כמות תחנות האנרגיה המוקמות על אנרגיה ירוקה עולה על זו של שריפת מאובנים בשנים האחרונות ומגמה זו צפויה להמשך, אנלייט נראית מקום טוב כדי ליהנות ממגמה זו.

האניוול (HON) – החברה פועלת בתחומי תעשייה וטכנולוגיה רבים המקיפים מספר סגמנטים שעיקרם, תעשייה אווירית וביטחונית, תעשיית הרכב, ציוד ומערכות בקרה לתעשיית האנרגיה, ציוד לתעשייה, מערכות לניהול בית ובניין חכם בתחומי יעילות אנרגיה ואבטחה. החברה פועלת בשווקי רבים ובעזרת המגוון הרב של תחומי הפעילות והשווקים בה פועלת החברה היא מצליחה להראות צמיחה יציבה.

אנבדיה (NVDA) – יצרנית מעבדים גרפיים, הממוקמת בלב מהפכת הבינה המלאכותית שכוללת את האינטרנט של הדברים (IOT), מחשוב ענן, למידה עמוקה, תעשיית המשחקים והרכב האוטונומי. כל אלה גדלים בקצב מהיר ומצריכים מעבדים גרפים חזקים. ביקוש נוסף למעבדים הגרפים של אנבידיה נובע מהצורך בהם בתהליך כריית מטבעות קריפטוגפיים כגון ביטקויין אטריום ועוד.

סולראדג' (SEDG) – סולאראדג' כיום היא הספקית הגדולה ביותר של יחידות מיצוי הספק, ממירי מתח ומערכות שליטה. רכיבים אלו מגדילים את התפוקה והופכים אותה מהאנרגיה המופקת מפאנלים סולאריים לזרם החשמל לשימוש. הירידה במחירי הפאנלים בשילוב שיפור יכולת אחסון האנרגיה הביאו לצמיחת שוק האנרגיה הסולארית, צמיחה שצפויה להתגבר ב- 2018.

ההמלצה הכללית של אילן ארד קשת מנכ"ל בית ההשקעות יצירה לתיק ההשקעות ב- 2018:

הסקטורים הצפויים לצמוח בשנה הבאה, לא שונים מאלו של 2017, כלומר תחום הסמיקונדוקטור, המדיה החברתית, המסחר המכוון, תחום הרכב החשמלי והרכב האוטונומי הביג דאטה ובנוסף לכך סקטור האנרגיה הירוקה והסולארית.

את החברות של התחומים הצומחים ניתן לפזר באופן גלובלי בין ארה"ב אירופה וסין ולקבל פיזור סיכון מטבעי נכון יותר על מנת לאזן את תיק ההשקעות.

אנו רואים לנכון לחלק את האג"ח ל- 50% צמוד למדד ובמח"מ של כ- 3.5-4 שנים. את החלק השקלי של תיק החוב אנו רואים לנכון להחזיק עד 40% במשך חיים ממוצע של עד 3.5 שנים, 10% נוספים אנו רואים לנכון להצמיד לדולר, זאת למול מרווחי התשואה בין האג"ח האמריקאי ל10 שנים למקבילו הישראלי שנמצא בשיא שלילי, בנוסף ישנו צפי לגידול נוסף בפערי הריבית לטובת זו הדולרית.

*אין לראות בכתוב הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם.