הדו"ח מקרן הפנסיה הגיע: זה מה שכדאי לדעת על החיסכון שלכם

במסרון לנייד, דואר אלקטרוני או במכתב - בימים אלו קיבלו 4 מיליון חוסכים את הדו"ח השנתי מקרן הפנסיה. בהתחשב בכך שאצל רובנו מדובר בסכום הכסף הגדול ביותר שנצבור במהלך החיים - לא כדאי לזלזל. זה מה שחשוב לדעת. מדריך

קרנות הפנסיה הניבו בשנת 2017 תשואה ממוצעת של 8.1% - יותר מהתשואה הממוצעת שהשיגו קופות הגמל וקרנות ההשתלמות באותה תקופה, שנעה סביב 6.85%.

עד השנה, נשלחו הדו"חות השנתיים בעיקר באמצעות הדואר, אולם החל מהשנה יקבלו המבוטחים את הדו"חות באחד משלוש הדרכים הבאות: דואר, SMS לטלפון הנייד או בדואר אלקטרוני. באם אתם צפויים לקבל את הדו"ח באמצעות SMS או דואר אלקטרוני הייתם אמורים לקבל על כך מספר הודעות בחודשים האחרונים.

יש לשים לב כי לכל חוסך יש למעשה 2 דו"חות - דו"ח מקוצר ודו"ח מפורט. הדו"ח המקוצר הינו דו"ח בן עמוד אחד בלבד המציג את עיקרי הנתונים. דו"ח זה נשלח לכל המבוטחים באחת מהדרכים שצוינו לעיל. הדו"ח המפורט הינו דו"ח המציג פירוט נרחב של הנתונים ונשלח רק באמצעות SMS ודואר אלקטרוני. העתקי הדו"ח השנתי, הן המקוצר והן המפורט, מוצגים באזור האישי באתר קרן הפנסיה למשך 10 שנים לפחות, וכל חוסך רשאי להיכנס לאיזור האישי ולראות את מצב חסכונותיו, בכל עת.

מה מכיל הדו"ח ולמה כדאי לשים לב? הדו"ח השנתי המקוצר מופיע על גבי עמוד אחד בלבד ומכיל 5 חלקים עיקריים.

חלק א' - תשלומים צפויים מקרן הפנסיה

בטבלה זו מוצגים הסכומים שיתקבלו מקרן הפנסיה, נכון לסוף 2017, בשלושה מקרים: זקנה, נכות ומוות.

הפרשה לקרן פנסיה מקיפה מופנית לשלושה אפיקים. האפיק העיקרי הוא חיסכון לטובת קצבה חודשית שנקבל לאחר הפרישה מהעבודה. חלק נוסף מהכסף משמש לרכישת ביטוח אובדן כושר עבודה (נכות), כך שבמקרה שהעובד יאבד את כושר ההשתכרות שלו מסיבות בריאותיות, הוא יהיה זכאי לקצבה חודשית בגובה של עד 75% מהשכר המובטח.

החלק השלישי של הכספים המופרשים מדי חודש לקרן הפנסיה, משמש לרכישת ביטוח למקרי מוות. ביטוח זה מבטיח כי במקרה של פטירה, תשלם הקרן קצבה חודשית לשאירים. המטרה של ביטוח זה היא להבטיח קיום כלכלי לאנשים שהותיר הנפטר אחריו, כגון בן/בת זוג וילדיו.

למה כדאי לשים לב? "משמעותו העיקרית של גיל הפרישה שיופיע בסעיף הראשון הוא הגיל בו יופסקו הביטוחים למקרה מוות ונכות", מסביר אייל סיאני, סמנכ"ל מקצועי וממונה ציות ואכיפה בהלמן אלדובי קופות גמל ופנסיה. "לכן, חשוב לבדוק האם גיל הפרישה עונה לדרישתכם. במידה ולא - פנו לקרן הפנסיה בבקשה לעדכן את גיל הפרישה".

סיאני מדגיש כי גיל הפרישה המצוין אינו משפיע על הגיל בו נרצה להתחיל לקבל קצבת זקנה מקרן הפנסיה, אלא רק על מועד הפסקת הכיסוי הביטוחי שכן על פי הוראות הדין, ניתן לקבל קצבת זקנה מקרן הפנסיה החל מגיל 60.

גובה הכיסוי הביטוחי לנכות ושאירים הניתן לכל מבוטח אינו בהכרח המקסימלי (היות והוא מושפע, בין היתר, מהמסלול הביטוחי בו נמצא המבוטח, שכר, סכומי הפקדות, גיל הצטרפות ועוד) ולכן חשוב מאד לבדוק מה גובה הכיסוי הביטוחי ולפעול להתאמתו במידת הצורך והאפשר.

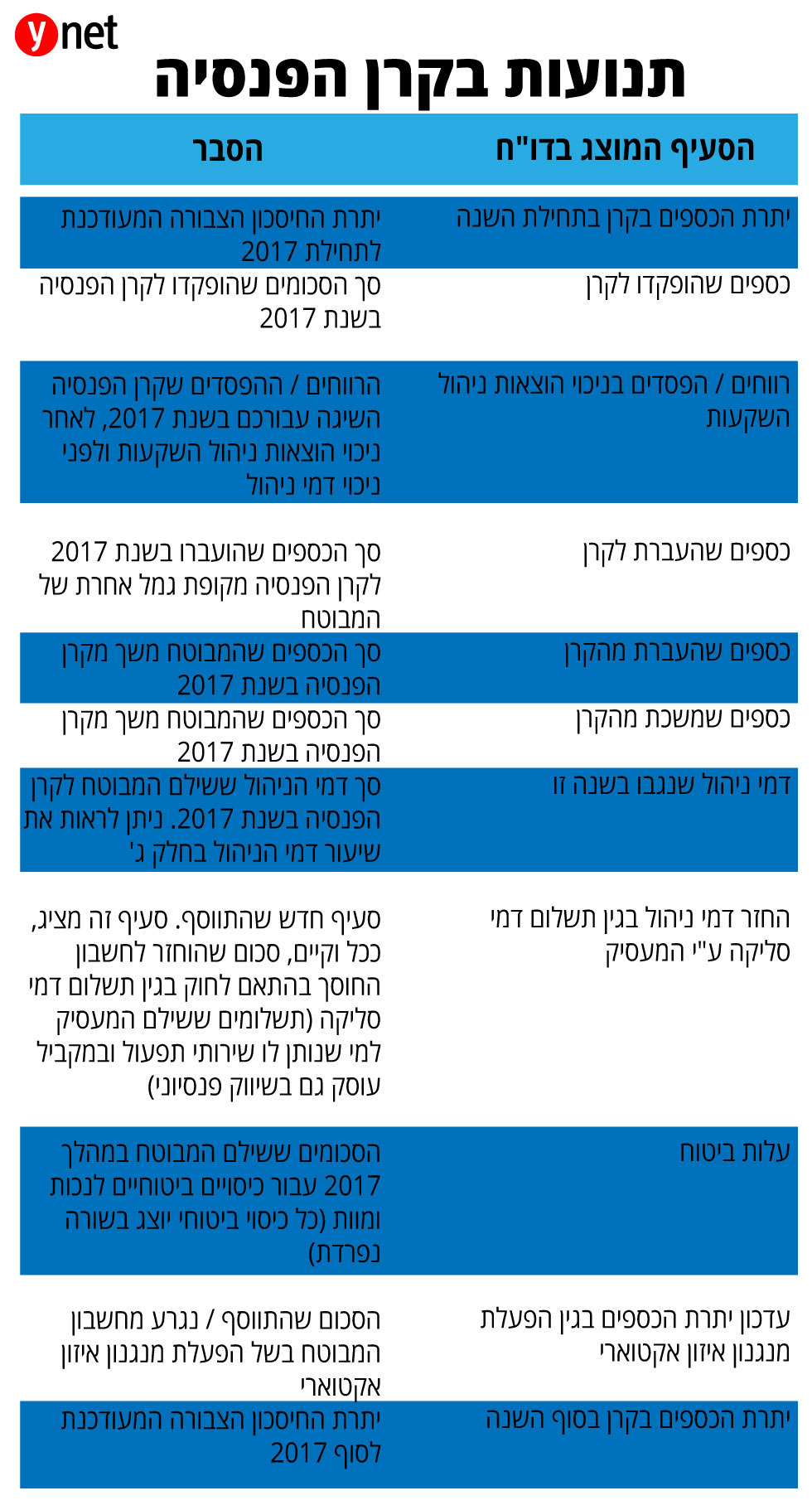

חלק ב' - תנועות בקרן הפנסיה

טבלה זו מציגה סיכום כללי של נתונים כספיים בחשבון המבוטח במהלך 2017.

למה כדאי לשים לב? אם למבוטח אין שאירים הוא רשאי לבקש מקרן הפנסיה, מידי שנתיים (או ככל שמשתנה מצבו המשפחתי – לפי המוקדם), לבטל את הביטוח כיוון שאין לו רלוונטיות. עלויות הביטוח שבוטל יועברו למרכיב החיסכון לצורך הגדלת פנסיית הזקנה של המבוטח.

חלק ג' - אחוז דמי ניהול והוצאות בשנת 2017

טבלה זו מפרטת את שיעור דמי הניהול שנגבו מחשבון המבוטח. ישנם שלושה סוגי דמי ניהול: דמי ניהול מחיסכון, דמי ניהול מההפקדה ודמי ניהול בגין ניהול השקעות.

למה כדאי לשים לב? צמוד לטבלה זו ישנה חלונית המציגה את ממוצע דמי הניהול שקרן הפנסיה גובה מכלל מבוטחיה. השוו את שיעור דמי הניהול שאתם משלמים לדמי הניהול הממוצעים.

חלק ד' - מסלולי השקעה ותשואות בשנת 2017

עוד הדו"ח כולל טבלה המציגה את התשואות שהשיגה קרן הפנסיה בתקופת הדו"ח לגבי כל מסלול השקעה בו חוסך המבוטח, לרבות מסלולים מהם נייד המבוטח את כספיו למסלול השקעה אחר. התשואה המוצגת הינה לאחר ניכוי הוצאות ניהול השקעות ולפני ניכוי דמי ניהול.

למה כדאי לשים לב? חשוב לבדוק היכן מושקעים החסכונות והאם מסלול ההשקעה מתאים לרצונותינו וצרכינו. "ניתן לראות הצהרת מדיניות השקעה של המסלול, המציגה את טווחי ההשקעה באפיקים השונים לשנת 2018, הן באתר החברה והן בדו"ח השנתי המפורט", אומר סיאני.

חלק ה' - פירוט הפקדות לקרן הפנסיה בשנת 2017

בנוסף, הדו"ח מכיל טבלה אשר מפרטת את ההפקדות בחשבון המבוטח בשנת 2017 (ובמקרים מסוימים גם עבור שנים קודמות).

למה כדאי לשים לב? בדקו כי סכום ההפקדות בטבלה תואם את הנדרש וכי ההפקדות מבוצעות באופן חודשי רציף.

לדברי סיאני, "כדאי לבדוק האם ההפקדות לקרן הפנסיה מבוצעות בגין כל רכיבי השכר ובאם לא שקלו לבצע זאת. כך לדוגמה, שכיר שמופקדים בעבורו 200 שקל מידי חודש לקופת גמל בגין רכיבי שכר שונים, ויעביר הפקדות אלו לקרן הפנסיה, יוכל להגדיל את השכר המבוטח בכ-2,000 שקל".