ריק מתוכן: כך זרקתם 760 מיליון שקל לפח

גם לכם ניסו לדחוף ביטוח? הציבור הישראלי משלם 760 מיליון שקל בשנה עבור יותר מ-1.7 מיליון פוליסות ביטוח שאינן מכסות דבר; גם אם יקרה אירוע ביטוחי, לא יתקבל בגינן ולו שקל אחד. לכך מתווספים עוד כ-4 מיליארד שקל בשנה שמשלם הציבור עבור פוליסות מיותרות שאין בהן כל צורך

גם לכם ניסו למכור ביטוח תאונות אישיות? מאות אלפי ישראלים מחזיקים במספר מוצרי ביטוח זהים, עבורם הם משלמים בין עשרות למאות שקלים מדי חודש. זאת, כאשר גם אם יקרה אירוע ביטוחי המזכה בתגמול – הם לא יקבלו פיצוי יותר מפעם אחת.

אמש (ג') פרסמה לראשונה רשות שוק ההון נתונים רשמיים העוסקים בהיקף התופעה ומימדיה, ומסתבר כי היא נוגעת למאות אלפי מבוטחים. על פי הנתונים קיימים יותר מ-6.5 מיליון כפילויות במוצרי הביטוח, כאשר בגינן משלם הציבור, על פי הערכות, כ-5 מיליארד שקלים.

חברות הביטוח משלמות תביעות? הנתונים מטעים

בחלק מהמקרים מדובר בכפל ביטוח באותה חברה, כאשר בהתחלה נמכר ללקוח מוצר אחד ואחרי זמן מה יוצרים איתו קשר ומשכנעים אותו שהמוצר שרכש אינו מספיק ולכן הוא צריך להגדיל את סכום הפיצוי, או לרכוש רובד ביטוחי נוסף, רחב יותר. במקרים אחרים מדובר בכפל ביטוח שנוצר כתוצאה מביטוחים זהים שנעשו בחברות שונות, בין הייתר בעקבות שיווק טלפוני, או הצטרפות לביטוח במסגרת מקום העבודה, במקביל לביטוח שכבר קיים.

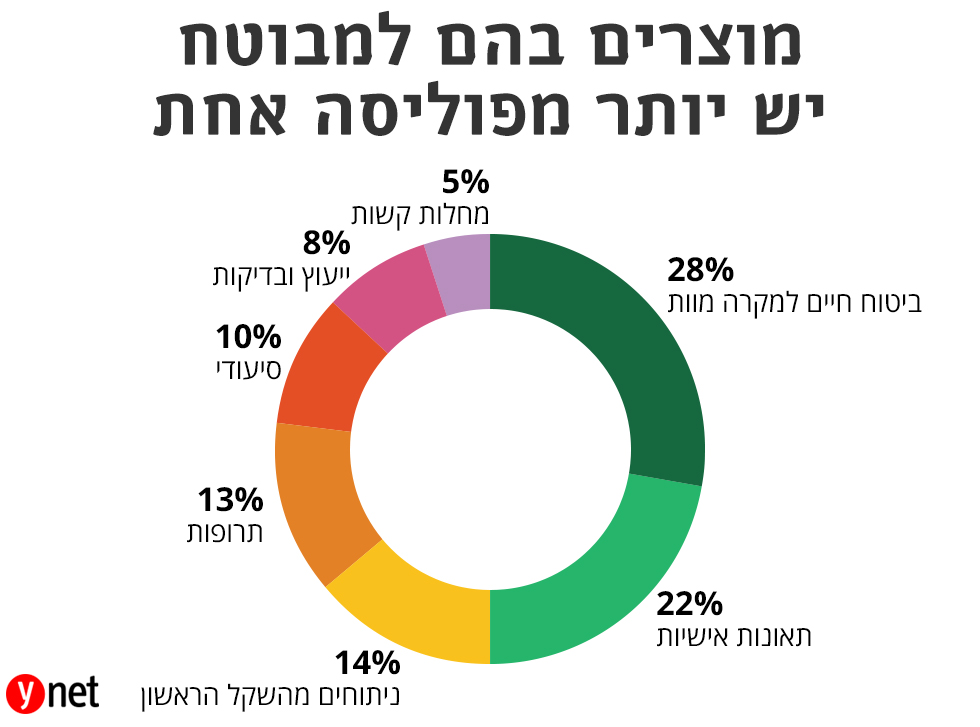

מהנתונים, שהוצגו אמש בוועדת הכספים של הכנסת במסגרת דיון בנושא, עולה כי 28% מהכפילויות הן בתחום ביטוח החיים, 22% בביטוח תאונות אישיות, 14% בגין ניתוחים מהשקל הראשון, 13% בגין ביטוח תרופות, 10% בגין ביטוח סיעודי, 8% בגין ביטוח ייעוץ ובדיקות ו-5% בגין ביטוח מחלות קשות.

בחינה של כפל ביטוח שנעשה בחברות שונות, מעלה כי 40% מהכפילויות הן בגין ביטוחי ייעוץ ובדיקה, 17% בגין ביטוחי מבנה, 17% בגין ביטוחי סיעוד, 15% בגין ביטוחי מבנה ותכולה ו-11% בגין ביטוחי חיים למקרי מוות.

שילמו 760 מיליון שקל ולא יקבלו אפילו שקל אחד

בכדי להבין עד כמה הנתונים הללו מדהימים, נקדים הסבר קצר. מוצרי הביטוח כוללים שני סוגי כיסויים. סוג אחד הוא מה שמכונה "שיפוי" – במילים פשוטות, הכוונה היא שלאחר שנגרם הנזק, המטרה היא לנסות להחזיר את המצב לקדמותו. בביטוח מסוג שיפוי, המבוטח נדרש להציג את פירוט ההוצאות שהוציא בצירוף האסמכתאות בכדי לקבל את התגמול (בהתאם לתנאי הפוליסה). במקרה כזה הוא גם לא יוכל לקבל תגמול מכמה מקורות על אותו נזק, אלא רק פעם אחת.

הסוג השני של הביטוח הוא "פיצוי" – במקרה כזה, בקרות אירוע ביטוחי ובהתאם לתנאי הפוליסה, המבוטח יקבל את הסכום שנקבע והוסכם בין הצדדים. ברמה התיאורטית, ניתן לקבל פיצוי מכמה מקורות.

נתוני רשות שוק ההון מצביעים על כך שיותר מ-70% מהמקרים בהם לקוחות מבוטחים בכפל ביטוח בשתי חברות שונות הם מסוג של "שיפוי", כגון ניתוחים והשתלות, ביטוחי רכוש ועוד. מדובר ב-1.75 מיליון פוליסות מתוך 2.5 מיליון פוליסות כפולות בחברות ביטוח שונות, עבורן משלם הציבור 760 מיליון שקל בשנה.

המשמעות היא שאותם מבוטחים משלמים 760 מיליון שקל על ביטוח שבשום מצב לא יקבלו ממנו אפילו שקל אחד, גם אם יקרה להם אירוע ביטוחי שאף אחד לא יחלוק עליו.

גם במקרים רבים בהם המבוטח רשאי לקבל פיצוי מכמה מקורות, הביטוחים הכפולים מתבררים כמיותרים ואין שום סיבה לשלם עבורם מאות שקלים בשנה. אלו מצטברים, לפי הערכות שונות, לכ-4 מיליארד שקל נוספים. כלומר, בסך הכל הציבור משלם כ-5 מיליארד שקל בשנה על ביטוח מיותר.

"הלקוח לא הבין בכלל מה הוא קונה"

המציאות הזו של כפל ביטוח התחזקה בשנים האחרונות, כשברקע השיווק האגרסיבי של חברות הביטוח וסוכני ביטוח, שלא פעם מצליחים לשכנע אנשים תמימים לרכוש מוצר שהם כלל אינם זקוקים לו.

גורמים ברשות שוק ההון אומרים בשיחה עם ynet כי התופעה הנפוצה ביותר שהם נתקלים בה כיום, היא ניסיונות מכירה של ביטוח מחלות קשות, בעיקר לאוכלוסייה צעירה, וביטוח תאונות אישיות המכוונת בעיקר לאוכלוסייה מבוגרת. "הניסיונות הבולטים ביותר פונים בעיקר לצעירים בגילאי 30-40 בביטוח מחלות קשות. מציעים לרכוש פיצוי של 100-150 אלף שקל במקרה של גילוי מחלה קשה. אחרי כמה זמן יכולים להתקשר מאותה חברה ולהגיד שהכיסוי לא מספיק ומומלץ להגדיל בעוד 100 אלף שקל, תמורת תשלום נוסף".

"אצל האוכלוסייה המבוגרת יותר בולטת תופעה של ניסיונות מכירת ביטוח תאונות אישיות. הפוליסות האלו מיותרות ואין בהם באמת צורך. אנחנו האזנו גם לשיחות שבהם היה ברור שהלקוח בכלל לא מבין מה הוא קונה, ואין לו מושג אם יש לו בכלל מוצר כזה".

תופעה דומה, כפי שפרסמנו כאן ב- ynet, מתרחשת בעת רכישת ביטוח נסיעות לחו"ל. חברות הביטוח והסוכנויות מנצלות את ההזדמנות לנסות ולדחוף ללקוחות ביטוח תאונות אישיות מיותר, בעיקר למבוגרים שבהם. ברשות שוק ההון מציינים כי הם מודעים לתופעה, ובקרוב יפורסמו הוראות שנועדו למזער אותה.

נזכיר כי לפני כשנה השיקה רשות שוק ההון את ממשק הר הביטוח, המאפשר לכל אחד לקבל תמונת מצב של כל הביטוחים שיש לו ובהם גם מקרים של כפל ביטוח. אסף מיכאלי, הממונה על תחום הביטוח ברשות שוק ההון, אמר אתמול בדיון בוועדת הכספים כי עד כה נרשמו 2.2 מיליון שאילתות באתר "הר הביטוח" על ידי מבוטחים שונים.

עם זאת, המציאות מראה כי עדיין קיימים כפלי ביטוח רבים. מיכאלי ציין כי "כבר היום יש הוראה רגולטורית על כל משווק, שכאשר הוא מצרף לקוח למוצר חדש עליו לבצע שאילתא בהר הביטוח, על מנת לבדוק האם יש לו את אותו מוצר".

בכל הקשור למעורבות של סוכני הביטוח, אלו דוחים את האמירות לפיהן יש להם חלק בכך. לטענת הסוכנים, הכפל הביטוחי נוצר בעקבות "מכירה בלתי אחראית של המוקדים הישירים של חברות הביטוח". ליאור רוזנפלד, נשיא לשכת סוכני הביטוח, טען אתמול בדיון כי "סוכני הביטוח פועלים ללא משוא פנים על מנת למגר תופעה פסולה זו", תוך שהוא קורא לרשות לשלב את סוכני הביטוח במאבק בתופעה.

ברשות טוענים כי בכוונתם לקדם הוראות חדשות בנושא, ואף לבטל פוליסות קיימות. מסתבר שנדרשות הוראות הרבה יותר נוקשות, ביקורת נרחבת ואכיפה אינטנסיבית, בהתחשב במצב כיום, כדי להילחם בתופעה ובהקדם.