מהפכת דמי הניהול של קרנות הפנסיה

בעקבות בחירתן של ארבע קרנות הפנסיה אליהן יכול ציבור החוסכים להצטרף בדמי ניהול זולים במיוחד, שוחחנו עם מנהלי הקרנות הזוכות על המשמעות לחוסך הקטן, המלחמה שלהם מול חברות הביטוח, מקומם של הסוכנים ובכלל - איך בוחרים בחיסכון לטווח ארוך? "מהלך דרמטי שישנה את השוק"

שישה שבועות עברו מאז נפתחו קרנות הפנסיה המוזלות לציבור (קרנות ברירת המחדל) ולמיליוני עובדים - שכירים ועצמאים, יש אפשרות להפקיד את כספי החיסכון הפנסיוני שלהם בקרנות הפנסיה שנבחרו.

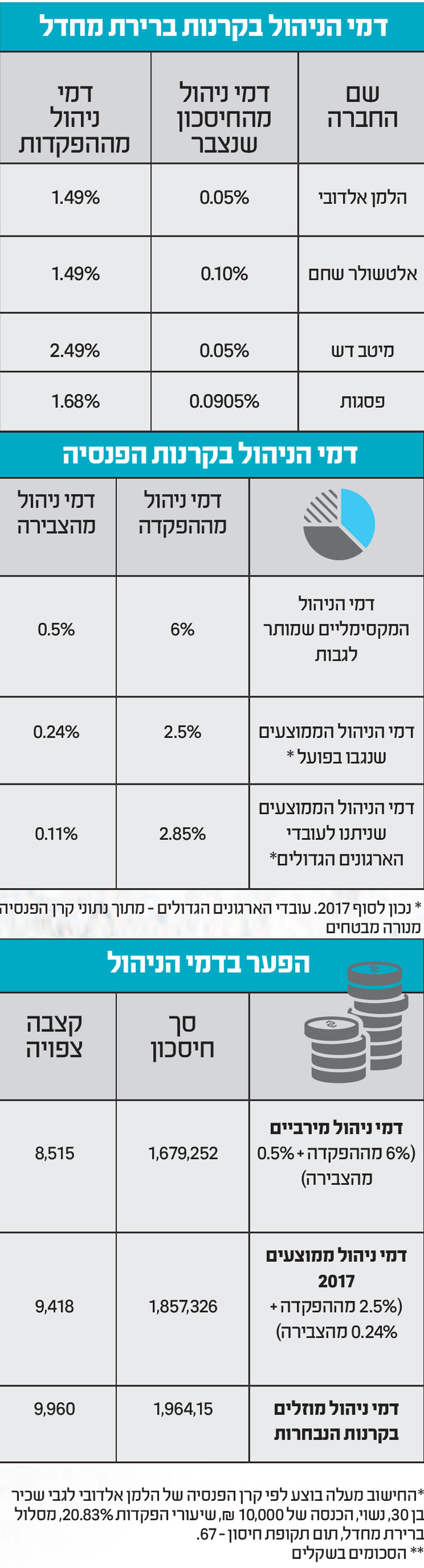

אלטשולר שחם, מיטב דש, פסגות והלמן אלדובי, זכו בהליך הבחירה שקיימה רשות שוק ההון והם מציעים לציבור העובדים המצטרפים אליהם - שכירים ועצמאים, דמי ניהול זולים במיוחד.

למרות האפשרות הפתוחה בפני הציבור הרחב לבחור בקרנות הפנסיה הללו, חלק גדול של המצטרפים הפוטנציאליים מקורו דווקא בצירוף של המעסיקים.

במקרה בו עובד לא הודיע למעסיק לאן להעביר את ההפקדות החודשיות לפנסיה, המעסיק הוא זה שבוחר עבורו את החיסכון. כך, מאות אלפי עובדים, שלא בחרו בקרן פנסיה ספציפית, מנותבים מידי שנה על־ידי מעסיקיהם לקרנות פנסיה, חלקן בדמי ניהול גבוהים במיוחד שנוגסים עשרות אלפי שקלים בחיסכון במרוצת השנים.

הליך בחירת קרנות ברירת המחדל נועד לחייב את המעסיקים לנתב את כל אלו שלא הגדירו להיכן להפקיד את כספי ההפקדות הפנסיוניות – לקרנות המוזלות. בנוסף, המטרה היא לאפשר לציבור הרחב, שכירים ועצמאים, בעיקר העובדים החלשים יותר והלא מאוגדים, שכבר יש להם קרן פנסיה אליה מפקיד המעסיק, להצטרף לקרנות המוזלות וליהנות מדמי ניהול זולים במיוחד אשר יובטחו להם לעשר שנים לפחות.

לפני כשנתיים ביצעה רשות שוק ההון מכרז לבחירת 2 קרנות פנסיה בדמי ניהול מוזלים שיהוו את קרנות ברירת המחדל למשך שנתיים בה זכו הלמן אלדובי ומיטב דש. לאחרונה, לקראת סיום התקופה שהוגדרה, קיימה הרשות הליך בחירה חדש במסגרתו נבחרו ארבע הקרנות כאמור.

"משכורת של 10,000 שקל מביאה לחיסכון של מיליון וחצי"

לדמי הניהול השפעה דרמטית על סך החיסכון שייצבר במרוצת השנים עד הפרישה. כל הפחתה של אחוז בדמי הניהול מההפקדה או עשירית האחוז בדמי הניהול מהצבירה, משמעותה תוספת של עשרות ואף מאות אלפי שקלים במרוצת השנים, כלומר הגדלת קצבת הפנסיה העתידית. אך מעבר לדמי הניהול, המהלך החדש נועד לפתוח את שוק הפנסיה לתחרות ולטפל בריכוזיות הקיימת בענף הזה, לכן גם נקבע כי ייבחרו 4 קרנות ולא 2 כמו במכרז הקודם.

כיום קיימות בישראל תשע קרנות פנסיה כאשר 5 קרנות פנסיה נמצאות בבעלות חברות הביטוח – מגדל, מנורה, כלל, הראל והפניקס, אשר שולטות בחיסכון הפנסיוני של הציבור ומחזיקות בנתח של 95% מסך החסכונות. במציאות שבה הקהל שבוי, יש הרבה פחות מוטיבציה להפחית בדמי הניהול ולכן בחירת 4 קרנות נועדה לנסות וליצור שינוי נרחב יותר שיטפל גם בבעיית הריכוזיות.

בשיחה עם ידיעות אחרונות, מסבירים ארבעת מנהלי קרנות הפנסיה על חשיבות המהלך ועונים גם על השאלות הקשות.

מה הבשורה לציבור במהלך הזה? עד כמה הוא דרמטי?

"יש כאן הזדמנות לציבור הרחב ואנשים אולי חוששים שלא בצדק", אומר איתי ברדה מנכ"ל הלמן אלדובי קופות גמל ופנסיה. "הצטרפות לקרן פנסיה נראית מהלך מסובך, אבל זה חלק מהבשורה. אפשר להצטרף בקלות. בכמה הקלקות אתה עובר לקרן פנסיה שחוסכת לך מאות אלפים".

ברדה מוסיף: "ארבע קרנות הפנסיה הולכות להיות הצומחות ביותר. הצמיחה תעבור מחברות הביטוח לבתי ההשקעות".

לדברי יאיר לוינשטיין, מנכ"ל אלטשולר שחם פנסיה וגמל, זהו מהלך דרמטי שעתיד לשנות את שוק הפנסיה בישראל "צריך לזכור שהכסף שמופקד בחיסכון, זה הכסף הכי גדול שיהיה כנראה לרוב האנשים", אומר לוינשטיין. "לא כל כך מודעים לזה, אבל מי שיש לו משכורת של 10,000 שקל מגיע בגיל הפנסיה לצבירה של מיליון וחצי שקל. זה הרבה כסף וחשוב לגלות מעורבות".

רונן טוב, משנה למנכ"ל מיטב דש מציין כי "השם 'קרן ברירת מחדל' עושה לה לא טוב. צריך להגיד 'קרן נבחרת'. זה נשמע כאילו חייבו אותך. כאילו אין ברירה, אז שמו אותך בברירת מחדל. צריך להסתכל על זה בדיוק הפוך. זה מהלך דרמטי. המחוג של שוק הפנסיה זז בפעם האחרונה בשנת 1995 וזה יכול לקרות גם עכשיו".

אחת הטענות שמועלות כנגד קרנות ברירת המחדל היא שבדמי ניהול נמוכים, כשיש שלל הוצאות לקרן, לא ניתן לתת שירות איכותי ויהיה קשה לעמוד בעומס של צירוף כל כך הרבה חוסכים. איך אתם מתייחסים לאמירה הזו?

"יש אולי משהו במה שהם אומרים", אומר טוב. "אולי לא יתנו מענה הולם בשירות. אבל צריך לזכור שאני מנהל מערך ענק גם ככה. מה שכן, המתחרים שלי ילמדו שהמעבר הזה לא יהיה טריוויאלי".

"אכלנו לא מעט מרורים בשנתיים האחרונות עד שכיילנו את השירות שלנו", מוסיף טוב (מיטב דש נבחרה גם במכרז הקודם שנמשך שנתיים). "פנסיה זה לא גמל ואת זה ילמדו המתחרים שלי, פסגות ואלטשולר. כל שיחה ארוכה יותר. זה הרבה יותר מורכב".

ברדה מהלמן אלדובי שגם הוא צבר ניסיון כקרן שנבחרה בשנתיים האחרונות, דוחה את הטענות מכל וכל ומשמיע דעה נחרצת, "זו עוד שטות מצד חברות הביטוח. אתה יכול להבין שגוף שגובה דמי ניהול גבוהים יגיד את זה כדי להצדיק את מה שהוא עושה. רשות שוק ההון ביקשה להציג לה אישור של הדירקטוריון איך אנחנו ננהל את כל המערך בדמי הניהול הללו וגם נרוויח. רשות שוק ההון עצמה עשתה בדיקה וקבעה את הרף.

"אנחנו רואים אחרי שנתיים של מכרז שאנחנו עומדים בזה כמו שצריך. יש לנו כבר ניסיון. אפשר לשפר פלאים את רמת השירות וגם לעמוד בקליטה של כמויות גדולות של מצטרפים".

בפסגות ובאלטשולר שחם שהצטרפו למכרז הנוכחי טוענים כי גם הם ערוכים והשירות לא ייפגע. "פסגות מנהלת היום פנסיות מעל 16 מיליארד שקל", אומרת יפעת מזרחי, מנכ"לית פסגות פנסיה וגמל. "תגברנו את מערכי השירות ואת מערכי התפעול. אם אנחנו לא נדע לתת שקט תפעולי למעסיק ושירות לחוסך, אנחנו לא נהיה שם".

אמירה נוספת שנשמעת היא שאולי הקרנות שלכם צעירות ומסוכנות יותר?

טוב: "זו טענה מטעה. בשנים הראשונות הקרן בצמיחה, הסיכון שלה הוא דווקא נמוך יותר כי יש תקופת אכשרה - המבוטח משלם במשך כמה שנים פרמיית ביטוח למקרה של נכות או מוות, אבל בפועל הוא לא תמיד מכוסה, כלומר ישנם מקרים שהקרן לא משלמת בשנים הללו.

"בנוסף, לכולנו יש מבטחי משנה על סיכוני נכות ושאירים. דווקא הקרנות הגדולות הן אלו שנכנסו לגירעונות בגלל זה. מפחידים אנשים בהצטרפות לקרנות הקטנות, אבל שכחו לציין שיש להם ביטוחי משנה".

ברדה: "אנחנו רואים את ה"פויילישטיקים" הללו של חברות הביטוח. הם ינסו לשכנע את הלקוחות להישאר בקרנות שלהם. הם בסיטואציה מאוד קשה. אני לא רואה איך הם מסתגלים. כדי להשאיר אותך אצלם, יצטרכו לרשום שיק של 300 אלף שקל... אלו הפערים בדמי הניהול. חברות הביטוח יהיו בבעיה קשה ומי שירוויח זה הצרכן".

מלחמה על כל לקוח

בקרנות הפנסיה של בתי ההשקעות מודעים לכך שחברות הביטוח לא ייוותרו בקלות. חברות הביטוח לא ישבו בחיבוק ידיים והן מתכוונות להיאבק בכל הכוח כדי לשמור על נתחי השוק שלהם. שלא לציטוט אומרים גורמים המקורבים לקרנות ברירת המחדל כי לא מן הנמנע שחברות הביטוח יפעילו לחצים ויבצעו פעולות שונות שניתן להגדיר אותן כ"בעייתיות" מבחינת הפיקוח.

"אני לא חושב שהן יעשו דברים לא חוקיים", אומר לוינשטיין, "אין ספק שהולכת להיות פה מלחמה ומאבק על כל לקוח, אבל זה דבר שהוא טוב לצרכנים".

דמי הניהול הנמוכים הם כאמור גולת הכותרת של קרנות הפנסיה ה"נבחרות". אבל אי אפשר להתעלם מכך שבבחירת חיסכון לטווח ארוך צריך לקחת בחשבון עוד כמה פרמטרים.

מה לדעתך צריכים להיות הפרמטרים לבחירת קרן פנסיה? מה המשקל שצריך לדעתך לתת לדמי הניהול?

רונן טוב: "עובד חדש שנכנס למקום עבודה, הפרמטר היחיד והבולט הוא דמי הניהול. הייתי נותן לזה משקל של 80% בהחלטה, כי הפחתה בדמי הניהול, כשהם מאוד נמוכים, מגדילה את התשואה. "כשמתחילים עבודה והשכר לא גדול, הפרמטרים האחרים פחות רלוונטיים. תשואה חשובה, אבל לא בהתחלה ובטח כשאין צבירות וגם אי אפשר לדעת מה יהיה".

"לגבי עובד ותיק, עם צבירה או שכר גבוה - צריך להסתכל גם על עוד דברים. המשקל של דמי הניהול צריך לנוע סביב 40%. בנוסף צריך להסתכל על תשואות עבר, בהנחה שזה משקף. זה לא מובטח, אבל זה משהו שכדאי לשים אליו לב".

"גורם נוסף זה האינטראקציה עם קרן הפנסיה", מוסיף טוב. "לכאורה אין כל כך אינטראקציה, אבל ישנם לא מעט צמתים במהלך השנים שזה קריטי למשל בשינוי עבודה, עליות שכר, שינוי במסלול ההשקעות וכד'. במקרים כאלו מערכי השירות והמידע שמעניקה קרן הפנסיה הם קריטיים".

ברדה: "אני חושב שהפרמטרים הם איכות הגוף והמוניטין ולאחר מכן איכות המוצר. המשקל של דמי הניהול נע סביב 50%, אבל זה תלוי בצרכן. אם זה צרכן שמאוד מבין בתחום, זה פקטור שיכול להגיע גם ל־70%. דברים דומים אומרת מזרחי – "משקל ראשון לביטחון ויציבות. גוף שיודע לנהל כסף ולאורך זמן".

לוינשטיין: "אתה צריך להסתכל מי הבעלים ואיך הם ינהלו את העסק בשנים הקרובות. כמה שנים יש לגוף ניסיון בחיסכון ארוך טווח. דמי הניהול הם בערך 50% מהשיקול, 30% תשואות עבר והשאר יציבות ומי הבעלים".

הורדת דמי הניהול ללקוחות הקיימים? לא באופן גורף

כאמור, דמי הניהול המוזלים מוצעים למצטרפים החדשים לקרנות הפנסיה הללו. אך הם אינם חלים באופן אוטומטי על כל החוסכים הקיימים באותן קרנות. על פי הנתונים, קיימים כ־400 אלף חשבונות בקרנות ברירת המחדל, של חוסכים שהצטרפו לפני נובמבר 2018.

האם תתנו ללקוחות קיימים גם כן את דמי הניהול המוזלים שאתם מציעים?

רונן: "לגבי עמית קיים – צריך לבדוק את זה. חלק גדול הצטרפו דרך סוכן ביטוח ושילמו עמלה לסוכן, חלק הצטרפו דרך מעסיקים והם קיבלו הטבות אחרות. מיזגנו את קרנות הפנסיה של איילון ויש שם הרבה לקוחות. כל דבר ייבחן לגופו. אומרים לי - אתה לא מוריד לכולם? אני מוריד איפה שנכון".

ברדה: "אם לקוח יבקש הנחה בדמי הניהול להשוות מחיר – אנחנו נעשה את זה. צריך לזכור שרוב הלקוחות הם גם כך בדמי הניהול החדשים. לפני המכרז הראשון היינו עם 3,000 לקוחות בקרן הפנסיה. אנחנו נסיים את השנה עם הלקוח ה־50 אלף, ואת כולם גייסנו בדמי ניהול מוזלים".

גם בפסגות ובאלטשולר שחם לא מתכוונים להשוות דמי ניהול באופן גורף לכלל העמיתים בקרן. "לקוח שיבוא ויבקש – יקבל, אבל זה לא יהיה גורף", אומרת מזרחי.

לוינשטיין: "ככל שדמי הניהול בברירת המחדל יותר טובים עבורו, אנחנו נאפשר לו לקבל אותם, אבל לא נחיל אוטומטית".

סעיף נוסף ברפורמה שאולי קצת פחות דובר עליו הוא ההוזלה בדמי הניהול שניתנת לפנסיונרים. הקרנות שזכו במכרז מחויבות להציע דמי ניהול שלא יעלו על 0.3% לפנסיונרים שיקבלו קצבה מהקרן במהלך תקופת המכרז. כיום הפורשים משלמים על קצבת הזקנה את דמי הניהול המקסימליים: 0.5% מסך החיסכון שצברו.

"אני חושב שמדובר פה במפץ לא פחות גדול מדמי הניהול המוזלים לעמיתים", אומר לוינשטיין. "גם מי שיקבל משכורת של 8,000 שקל בלבד, בפנסיה יש לו יותר ממיליון שקל. זה הסכום הגדול, בניגוד לחוסך חדש. אנחנו בונים עליו לא פחות מהעולם השוטף. יש כיום 2 מיליון חוסכים ורק כ־40 אלף מקבלי קצבה. זה עולם בתולי שהולך וגדל".

האתגר של סוכני הביטוח

קרנות הפנסיה כאמור פתוחות לכל המצטרפים, אך המאסה העיקרית של המצטרפים היא אותם עובדים חדשים שלא בחרו בקרן פנסיה והמעבידים ינתבו אותם לאחת מ-4 הקרנות. האם הקרנות הזוכות יציעו למעסיקים דמי ניהול זולים יותר אף מאלו שמוצעים בקרן לכלל המצטרפים? בעוד במיטב דש ובאלטשולר שחם מצהירים כי לפחות כרגע זה לא על הפרק, בפסגות ובהלמן אלדובי מתברר שיש סיכוי סביר שזה יקרה כי הם מעדיפים שלא להרחיב לגבי תוכניותיהם.

קרנות הפנסיה החדשות מציבות אתגר לא קטן לסוכני הביטוח וגם למעסיקים שנעזרו בהם. עד כה, בצירוף עובדים לקרנות הפנסיה סוכני הביטוח נהנו מתגמול מקרנות הפנסיה של עמלות הפצה, כאשר צירפו קבוצות שלמות של עובדים לקרן.

אלא שהבהרה שפרסמה לאחרונה רשות שוק ההון אוסרת על סוכני הביטוח לקבל תגמול על צירוף "המוני" של עובדים. על פי הרשות, סוכן יוכל לקבל תגמול רק אם נפגש עם העובד כדי לצרף אותו. הגבלה זו המצטרפת לדמי הניהול שגם כך נמוכים, בהם צריכים לחלוק גם קרן הפנסיה וגם הסוכן, מורידה את האטרקטיביות של קרנות הפנסיה בעיני סוכני הביטוח.

אם אתם תעבדו עם סוכני ביטוח, איך תתגמלו אותם?

רונן: אף סוכן לא עבד איתנו (במכרז הקודם) ואף בנק לא המליץ, כי כל אחד רוצה להרוויח משהו. אנחנו נפעל עם סוכנים ועם הבנקים אצל אנשים עם צבירה יותר גדולה, עם שכר גבוה יותר. כאלו שאני יכול לתת תגמול גבוה יותר למתווך כי אני מסתכל קדימה ורואה שיש לי פוטנציאל.

מזרחי: ככלל סוכני הביטוח הם זרוע הפצה מאוד משמעותית בפסגות. אנחנו נשתף פעולה בכל מקום שאפשר.

ברדה: אנחנו חושבים שהסוכן הוא חשוב מאוד, אבל הוא צריך למצוא את תפקידו בצורה שזה יהיה לו כלכלי. יש לנו קשיים ומגבלות רגולטוריות לתגמל את הסוכנים. אנחנו בוחנים דרכים לעשות את זה.

יאיר: אצלנו 70% מהמצטרפים זה באמצעות סוכנים. כשסוכן ייפגש עם עובד הוא יקבל עמלה אבל ברור שהתגמול יהיה יותר נמוך - כי זה העולם.

מה יקרה לשוק הפנסיה בעקבות המהלך. בעוד שנה או בעוד 3 שנים. אילו שינויים אנחנו נראה?

"ארבעת קרנות הפנסיה הולכות להיות הצומחות ביותר", אומר ברדה. "הצמיחה תעבור מחברות הביטוח לבתי ההשקעות. אנחנו נראה תהליכי התייעלות בחברות הביטוח. להערכתי יהיו פה עוד 2 בתי השקעות שיהיו שחקנים מאוד משמעותיים עם נתחי שוק מאוד גדולים והם יצטרפו ל־3 חברות ביטוח".

מזרחי: "תהיה פה תזוזה. אבל זה תהליך. אנחנו לא נראה את זה קורה ב־2019 אבל יש פה תחרות אמיתית וזה יוביל לשינוי".

לוינשטיין: "בעוד 3 שנים תהיה תזוזה. נתח השוק של חברות הביטוח ירד מתחת ל־90 אחוז, כפי שהמצב כיום. הכיוון יהיה ל־70־80 אחוז תוך 3 עד 5 שנים. אני חושב שזה דבר טוב".

לפנייה לכתב/ת

לפנייה לכתב/ת