פוחדים מסיכון? הילדים שלכם יצברו כנראה פחות כסף בחיסכון

אולי אתם חוששים מסיכונים או מאמינים שעדיף לכם השקעה סולידית. אבל אם אתם רוצים שלילד שלכם יצטבר חיסכון ראוי לחתונה או ללימודים - כנראה שתצטרכו לקחת עבורו סיכון כדי לייצר לו סיכוי. השקעה בחיסכון מנייתי לאורך זמן יכולה להניב פי שלושה מחיסכון סולידי בבנק. בדיקת ynet

בר מצווה, חתונה, לימודים, אולי אפילו דירה: רבים מאיתנו מוטרדים מהשאלה - כיצד נוכל להבטיח לילדנו סכום כסף לשלל הוצאות צפויות, לכשיגדלו? אולי לא מדובר בפיתרון לכל הצרכים הכלכליים העתידיים שלהם, אבל לפחות משהו מכובד שיקל על ההוצאות.

![]() אחרי דצמבר השחור: החסכונות שלכם הניבו תשואה של 3% בינואר

אחרי דצמבר השחור: החסכונות שלכם הניבו תשואה של 3% בינואר

לפני כשנתיים השיק האוצר את תוכנית חיסכון לכל ילד. התוכנית הזו מציעה מספר מסלולי חיסכון, כאשר המדינה מפקידה מדי חודש 50 שקל. זאת במקביל לאפשרות של ההורים להוסיף לחיסכון עוד 50 שקל בחודש. מעבר לכך לא ניתן להגדיל את ההפקדות. אלא שעם כל הכבוד לתוכנית, הורים רבים מעוניינים לחסוך לילדיהם מעבר לאפשרות הזו, אם בהפקדה חודשית או בסכום כסף גדול המופקד בתחילת הדרך, או שילוב של שניהם.

>> לסיפורים הכי חמים במדור כלכלה - הצטרפו לערוץ הטלגרם שלנו

הנטייה "ההיסטורית" של הורים רבים היא לפתוח לילדים תוכנית חיסכון בבנק. מדוע? משום שבמקרים רבים זה מה שההורים מכירים (גם להם פתחו תוכנית חיסכון כשהיו קטנים). בחלק אחר של המקרים, פקידי הבנק מסבירים להורים הנבוכים שכמו שעל הילדים שלנו חשוב לשמור מכל משמר, גם החיסכון צריך להיות בטוח וסולידי. כזה שלא מושפע מהתנודות התכופות בשוק ההון.

הטיעון הזה עובד מצוין. מי רוצה לקחת סיכון בכספי ילדיו? ואולם, הפקדת הכסף של הילדים בתוכנית סולידית כזו, לאורך זמן, מרחיקה מהם את הסיכוי להניב תשואה נאה בחיסכון - כזו שבאמת תאפשר להם לחסוך יותר ולתת מענה להוצאות כמו חתונה ולימודים.

תשואה כפולה ומשולשת

תוכנית חיסכון לילדים בבנק קיימת בשני מסלולים עיקריים: חיסכון צמוד למדד המחירים לצרכן, בתוספת ריבית קטנה; וחיסכון לא צמוד, הנושא לרוב ריבית קבועה וידועה מראש. כמה יניב לנו חיסכון כזה? נקודת המוצא שלנו היא שמדובר בתוכנית לטווח ארוך.

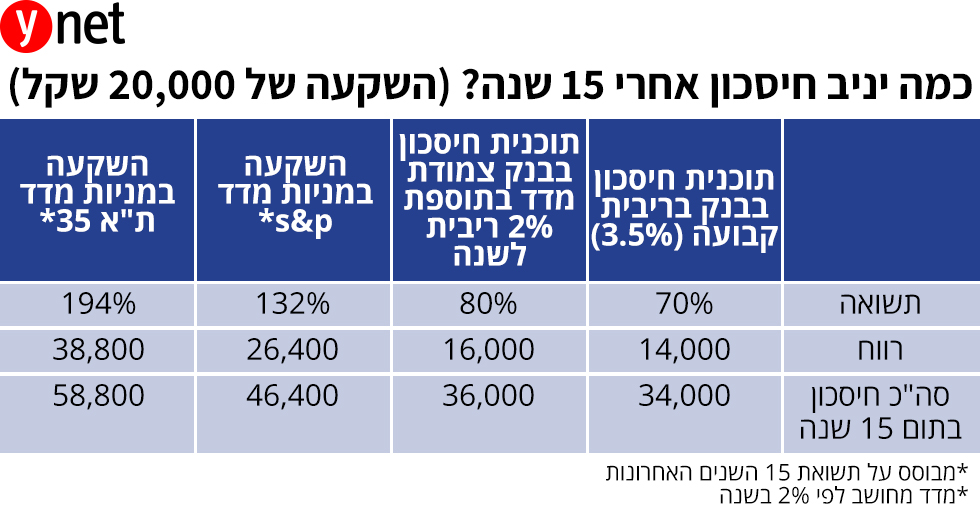

לצורך הדוגמא, נעמיד את הטווח על 15 שנה: ניקח את התוכניות הכי אופטימליות שקיימות היום בבנקים (במסגרת חיסכון לכל ילד) - ההצעה הכי טובה בתוכנית חיסכון בריבית קבועה שאינה צמודה למדד עומדת על 3.5% ריבית שנתית.

במסלול בריבית צמודת מדד, הריבית כוללת את עליית המדד (בהנחה שהוא עלה), בתוספת 1.75% לשנה. לצורך ההמחשה, לקחנו הערכה של עליית מדד של 2% בשנה (זה פחות או יותר מה שקרה ב-15 שנים האחרונות בממוצע) - ולכך הוספנו ריבית שנתית של 2% (אפילו יותר ממה שמוצע כיום בבנקים).

עכשיו בואו נעשה חשבון: נניח שהפקדנו 20 אלף שקל בחיסכון ביום הראשון, ללא הפקדות חודשיות. אגב, תמיד כדאי להפקיד כמה שיותר בתחילת החיסכון, בין אם אנחנו מצרפים לכך הפקדות חודשיות ובין אם לא - על מנת ליהנות מאפקט הריבית דריבית. כמה כסף יהיה לילד שלנו בעוד 15 שנה?

פיקדון ל-15 שנה צמוד מדד בתוספת ריבית של 2% יניב לנו תשואה של כ-80%, כלומר הילד ירוויח כ- 16,000 שקל וסך הכל במשך 15 שנות חיסכון יעמדו לרשותו קצת יותר מ-36,000 שקל.

כמה כסף הוא יקבל אם יבחר בחיסכון בריבית שאינה צמודה למדד? פיקדון ל-15 שנה ביריבת קבועה של 3.5% יניב לנו אחרי 15 שנה כמעט 34,000 שקל, כלומר הוא ירוויח כ- 14,000 שקל (תשואה של 70%).

נחזור ונדגיש שמדובר בתנאים הכי אופטימליים שקיימים היום, ולשם המחשה הבאנו אף תנאים טובים יותר ממה שקיים בפועל בבנקים.

עכשיו בואו נבדוק מה יקרה אם במקום פיקדון בבנק נשקיע את הכסף של הילד שלנו במניות? לא ניתן כמובן לחזות מה יעשה שוק ההון ב-15 שנים הבאות אבל כן אפשר לראות מה עשה שוק ההון ב-15 שנים האחרונות.

מדד ת"א 35 למשל הניב ב-15 השנים האחרונות תשואה של לא פחות מ-194%. אם החיסכון של הילד שלנו היה מושקע במלואו במדד הזה, היו עומדים לרשותו היום, לא פחות מ- 58,800 שקל. רווח של 38,800 שקל. כמעט פי שלושה ממה שהניב החיסכון בריבית שאינה צמודה למדד.

מדד ה s&p 500 האמריקני עשה בתקופה זו תשואה של 132%, כך שאם הכספים היו מושקעים שם החיסכון היה מניב 46,400 שקל, רווח של 26,400 שקל. רווח המתקרב לפי שניים יותר בהשוואה לזה שהניב החיסכון בריבית קבועה המוצע בבנק.

סיכון? לטווח ארוך הוא משתלם

כמה שזה נשמע אולי "לא אחראי" אבל נראה שההשקעה הנכונה ביותר לילד קטן, במיוחד כזה שנולד לאחרונה ויש עוד שנים רבות עד שימשוך את הכסף - היא השקעה בתמהיל הכולל מניות.

למרות הטלטלות ולמרות הירידות מעת לעת ולמרות המשברים הפיננסיים שהשווקים חווים אחת לכמה שנים - לאורך זמן שוק המניות מניב תשואה עודפת על פני המסלולים הסולידיים. ככל שמועד הפדיון רחוק יותר, כך הכדאיות להשקעה במניות עולה. או במילים אחרות, ככל שהילד שלכם רך יותר בשנים, לאורך זמן הוא צפוי להניב תשואה גבוה יותר אם ישקיע בחיסכון מנייתי שכולל אמנם סיכון, אבל גם סיכוי.

כך למשל, כפי שהסברנו קודם, במכשיר חיסכון כדוגמת קופת גמל להשקעה במסלול מנייתי (המקביל למסלול "בסיכון גבוה" המוצעים בתוכנית חיסכון לכל ילד), יש פוטנציאל להניב הרבה יותר מאשר בחסכונות הבנקאיים, בתנאי שמדובר כאמור בטווח ארוך.

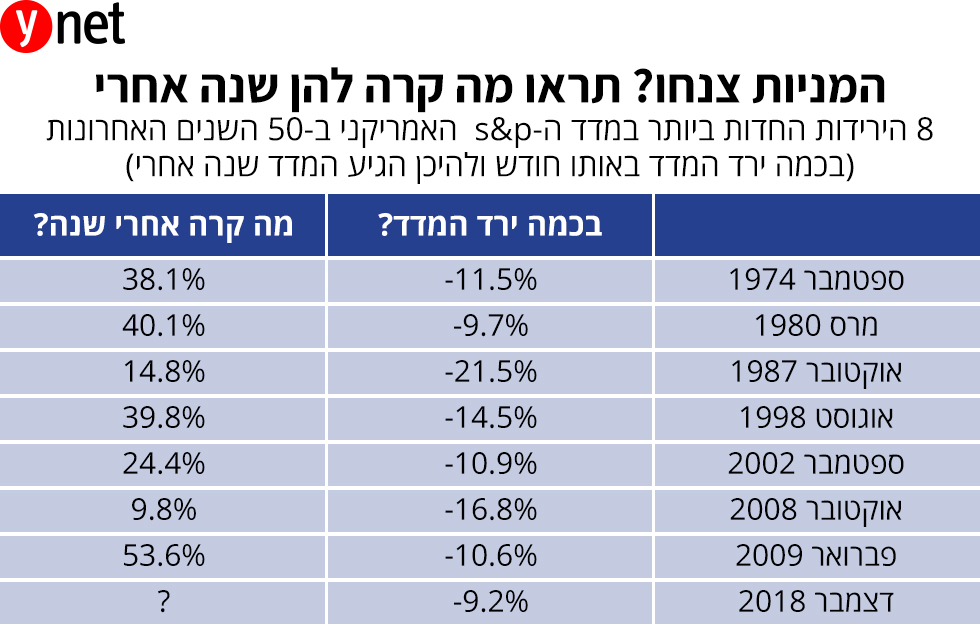

האם באמת שוק המניות מוכיח את עצמו? הנה נתון מעניין שעולה מבדיקה שעשינו. כשבוחנים את הנפילות החדות ביותר ב-50 השנים האחרונות במדד המניות S&P 500 העוקב אחר 500 החברות הציבוריות הגדולות הנסחרות בבורסות האמריקאיות הראשיות - בכמה המדד ירד באותו חודש לא מוצלח ומה קרה למדד שנה אחרי, מגלים כי כמעט בכל המקרים, בתוך שנה המדד זינק בצורה חדה, תוך שהוא משאיר את הנפילות הרחק מאחור. גם אם אחרי שנה התיקון לא "כיסה את הבור" שנוצר, זה קרה זמן קצר אחרי. המוטיב הזה מתברר כעקבי, כפי שניתן לראות בטבלה. הרעיון הוא כאמור שלאורך זמן, ובדגש על לאורך זמן, מדד המניות מוכיח את עצמו.

אולי אתם חוששים מסיכונים, אולי אתם מאמינים שטוב לכם בהשקעה סולידית, אבל אם תחשבו מה טוב לילדים שלכם שהולכים לחסוך ל-15 שנה ואולי אף יותר, לא בטוח שזה מה שטוב לכם או ההיפך.

אין לראות באמור המלצה או הכוונה להשקעה כלשהי.