עסקת מלאנוקס: באוצר לא פותחים שמפניות - המדינה תקבל פחות מ-300 מיליון שקל מס

מרבית בעלי המניות אינם ישראלים ולכן לא ישלמו מס על רווחי ההון ממכירת המניות. לאיל וולדמן 3.6% ממניות החברה, ועל פי הערכות על רווח של כ-250 מיליון דולר - ישלם מס של כ-225 מיליון שקל. בתוך כך, גורמים המעורבים בעסקה מעריכים כי המייסד איל וולדמן יעזוב את מלאנוקס אחרי הרכישה

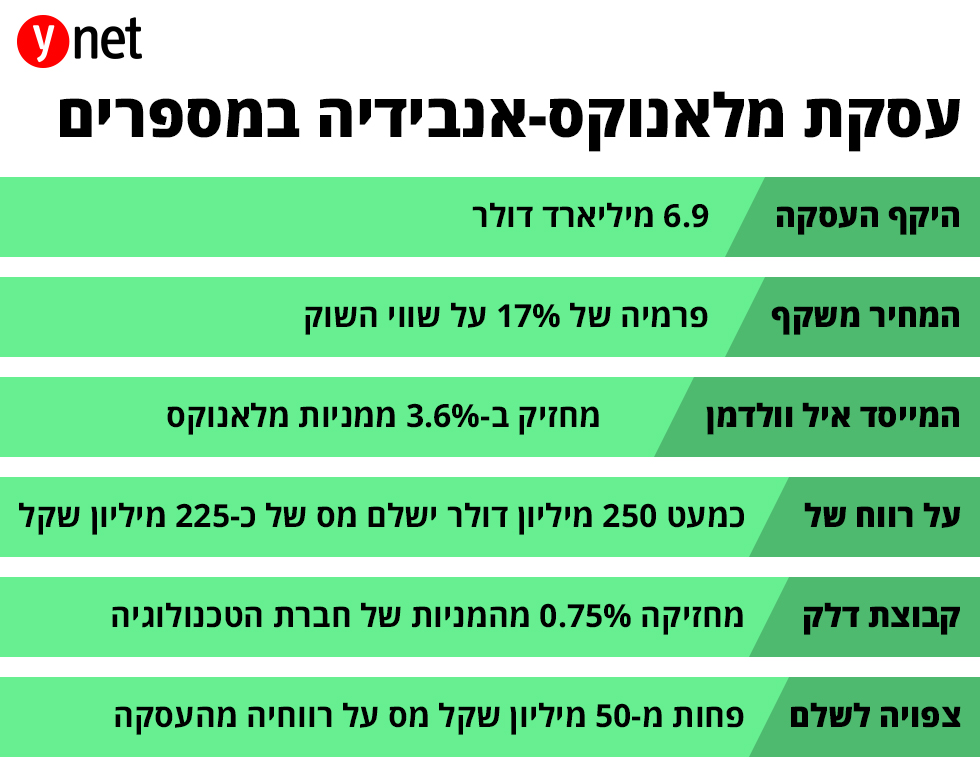

למרות ההיקף האדיר של עסקת מלאנוקס, 6.9 מיליארד דולר, במשרד האוצר וברשות המיסים לא צפויים לפתוח שמפניות, כפי שעשו לאחר עסקאות ענק קודמות. מאחר שמדובר בחברה הנסחרת כבר שנים רבות בנאסד"ק, מרבית בעלי המניות אינם ישראלים - ולכן לא ישלמו מס על רווחי ההון ממכירת מניות החברה.

>> לסיפורים הכי חמים במדור כלכלה - הצטרפו לערוץ הטלגרם שלנו

![]() אקזיט ענק להייטק הישראלי: מלאנוקס נמכרת לאנבידיה ב-6.9 מיליארד דולר

אקזיט ענק להייטק הישראלי: מלאנוקס נמכרת לאנבידיה ב-6.9 מיליארד דולר

![]() בלומברג: אנבידיה קרובה לרכישת מלאנוקס, העסקה צפויה להיסגר מחר

בלומברג: אנבידיה קרובה לרכישת מלאנוקס, העסקה צפויה להיסגר מחר

![]() אינטל הגישה הצעה לרכישת מלאנוקס ב-6 מיליארד דולר

אינטל הגישה הצעה לרכישת מלאנוקס ב-6 מיליארד דולר

הישראלי הבולט ביותר שמחזיק במניות החברה הוא, כמובן, איל וולדמן, ממייסדי החברה, שמחזיק ב-3.6% ממניות החברה. על פי ההערכות, על רווח של כמעט 250 מיליון דולר (905 מיליון שקל) ישלם וולדמן מס של כ-225 מיליון שקל.

מלבדו, גם קבוצת דלק, המחזיקה 0.75% מהמניות, צפויה לשלם פחות מ-50 מיליון שקל מס על רווחיה מהעסקה. זאת משום שבשונה מהמייסד וולדמן, רכשה קבוצת דלק את המניות - ולכן הרווח קטן יותר. הגופים המוסדיים שמחזיקים במניות החברה עם כספי המבוטחים, כמו כלל ומיטב דש, פטורים מתשלום מס על הרווחים.

הגוף המוסדי הישראלי הגדול ביותר היא חברת הביטוח כלל ביטוח, המחזיקה ב-3.8% ממניות מלאנוקס בשווי של 262 מיליון דולר (948 מיליון שקל). בחברה מציינים כי הרווח ממניות אלה לעמיתי כלל יהיה כחצי מיליארד שקל. גוף ההשקעה הזר שהרוויח הכי הרבה היא קרן סטארבורד האקטיביסטית. הקרן האמריקנית נכנסה להשקעה במלאנוקס באוקטובר-נובמבר 2017, כשרכשה קרוב ל-11% ממניות החברה במחירים שנעו בין 44-51 דולר למניה ובהשקעה של כרבע מיליארד דולר.

עד היום היא מכרה 5.1% מהמניות במחירים של 86-101 דולר למניה ותמורת 116 מיליון דולר, וירדה לאחזקה של 5.9% תמורתן תקבל 407 מיליון דולר. כלומר, סטארבורד יוצאת ברווח של כרבע מיליארד דולר (905 מיליון שקל) וברווח של יותר מ-100%.

רק בשבוע שעבר חשף משרד האוצר כי בחודש פברואר האחרון גדל הגירעון מ-3.3% ל-3.5%, כאשר יעד הגרעון עומד על 2.9%, בין היתר בעקבות החזרי מס גבוהים שקיבלו מספר חברות. באוצר מקווים כי עסקאות גדולות, כמו עסקת מובליאיי-אינטל מלפני שנתיים, יצליחו לסגור את הבור הגדול שנוצר בגירעון; אולם עסקה זו, כמו גם מספר עסקאות שהתרחשו בחודש שעבר (כגון מכירת אטיוניטי שגם היא חברה מונפקת), לא הניבו הכנסות גבוהות מידי למדינה.

יצוין כי ב-2013 יצאה מלאנוקס מהבורסה בתל אביב, כאשר על פי מה שאמר וולדמן בראיון ל"כלכליסט" מיד לאחר מחיקת המניות למסחר: "קל וזול יותר להיסחר בנאסד"ק". זאת על רקע דרישות הגופים המוסדיים להפריד את כהונתו המקבילה כיו"ר. ייתכן שאם החברה הייתה ממשיכה להסחר בבורסה בתל אביב - היקף המשקיעים הישראלים בה היה גבוה יותר, וכך גם היקף ההכנסות ממיסים.

וולדמן יעזוב אחרי הרכישה?

בתוך כך, מקורבים לחברה מעריכים כי וולדמן לא ישאר לאורך זמן בחברה והוא יפרד ממנה. זאת, בשל כוונתה של אנבידיה להטמיע את מלאנוקס בתוך החברה ולא להשאיר אותה כיחידה נפרדת. למעשה מודל הרכישה של מלאנוקס דומה יותר לזה שבו רכשה IFF את פרוטרום הישראלית תמורת 7.1 מיליארד דולר. אורי יהודאי, מנכ"ל פרוטרום, לא נשאר בחברה, אלא מספר חודשים כיועץ כדי להעביר אותה בצורה חלקה לרוכשת. מצב כזה צפוי להיות גם המודל במקרה של מלאנוקס ואנבידיה.

שני המנכ"לים של החברות הם דומיננטים ואין מקום לשניהם יחד, למרות קשרי הידידות, אמרו מקורבים לעסקה. גורם אחר העריך כי "זהו יום לא קל לוולדמן, שהקים את מלאנוקס לפני 20 שנה ולאחרונה אמר כי הוא מקווה להיות במלאנוקס ב-20 השנים הבאות".

אותו גורם סיפר כי לוולדמן היו תוכניות להפוך את מלאנוקס למובילה עולמית, בליווי חזון ציוני, אבל הוא נאלץ להיכנע לרצונם של בעלי המניות של החברה והדירקטוריון שלה, ולמכור, למרות שלא התלהב מכך.

כאמור, עד 2013 כיהן וולדמן גם כיו"ר החברה, אבל בהתנגדות של המוסדיים הישראלים נאלץ להיפרד מהתפקיד ומחק בתגובה את מלאנוקס מהמסחר בארץ.

עסקת השנה של ההייטק הישראלי

היום דווח כי החברה מיקנעם, שמפתחת ומייצרת מוצרים להאצת תקשורת הנתונים בין שרתים ושיפור יכולת ההעברה והאחסון של נתונים, נמכרה לאנבידיה - שמעוניינת לחזק את פעילות מרכזי הנתונים שלה. המחיר משקף פרמיה של 17% על שווי השוק של חברת הטכנולוגיה הישראלית.

מדובר ברכישה הגבוהה ביותר של אנבידיה אי פעם, כאשר המחיר משקף פרמיה של כ-17% על שווי השוק של מלאנוקס - לפי מחיר הנעילה ביום שישי בבורסת נאסד"ק: 5.93 מיליארד דולר. זהו האקזיט השני בגובהו לחברה ישראלית אי פעם, אחרי מובילאיי שנמכרה לאינטל ב-15.2 מיליארד דולר. לפי פרטי העסקה, אנבידיה תרכוש את כל הון המניות של מלאנוקס במזומן לפי מחיר מניה של 125 דולר.

את מהלך המכירה של מלאנוקס הוביל המנכ"ל איל וולדמן, שגם ייסד את החברה הפועלת מיקנעם. החברה מפתחת ומייצרת מוצרים להאצת תקשורת הנתונים בין שרתים ושיפור יכולת ההעברה והאחסון של נתונים, ונחשבת לחלוצת דרך עם טכנולוגיית האינפיניבנד, אשר יחד עם פתרונות האית'רנט שלה נמצאת כיום בשימוש במעל למחצית ממחשבי העל בעולם ברשימת ה-TOP500 וברבים ממרכזי נתונים מובילים.

מניית החברה עלתה ב-18% מתחילת 2019 וב-65% מאוקטובר 2018, על רקע הידיעות שפורסמו באוקטובר לראשונה ב-CNBC, ולפיהן החברה קיבלה שתי הצעות רכישה, וכן על רקע צמיחה חזקה בהכנסות וברווחיות.

המטרה של אנבידיה ברכישת מלאנוקס הוא לשפר את האצת צמיחתה של אנבידיה בתחום מרכזי הנתונים, שסיפק לה הכנסות של 2.9 מיליארד דולר ב-2018 - שליש מהכנסותיה. אנבידיה נסחרת בשווי שוק של 91 מיליארד דולר ומעסיקה 13 אלף עובדים. עיקר הפעילות שלה הוא בייצור ושיווק מעבדים גרפיים, כרטיסי מסך, ערכות שבבים ושבבים לסמארטפונים וטאבלטים. שווי החברה צנח מ-175 מיליארד דולר לפני כחצי שנה בעקבות המשבר בשוק הקריפטו, שבו נכנסה לפעילות.