יש גם הטבות מס: הרגלי התרומות של הציבור הישראלי

משקי הבית בישראל תורמים כ-4 מיליארד שקל בשנה לנזקקים, עמותות וארגונים במגוון תחומים. אולם מסתבר שרובנו לא מנצלים את האפשרות להחזרים שמגיעים לנו. למי נוהגים לתרום ואיך מקבלים את ההטבה?

תרמתם? מאות אלפי ישראלים תורמים בכל שנה לעמותות שונות - נוהג שמתגבר בעיקר לפני החגים. הנה קצת מספרים: משקי הבית בישראל תורמים כארבעה מיליארד שקל בשנה - סכום המהווה כ-23% מסך התרומות לעמותות ו-66% מסך התורמות שמקורן בישראל.

>> לסיפורים הכי חמים בכלכלה - הצטרפו לערוץ הטלגרם שלנו

![]() הכירו: זו המערכת שאמורה להוזיל לכם את ההלוואה

הכירו: זו המערכת שאמורה להוזיל לכם את ההלוואה

![]() הצ'קים שלכם חוזרים - והבנקים מרוויחים בגדול

הצ'קים שלכם חוזרים - והבנקים מרוויחים בגדול

![]() מחכים לכסף שלנו: הדרך הארוכה להחזרי המס

מחכים לכסף שלנו: הדרך הארוכה להחזרי המס

![]() מתנה או הטבה: ייתכן שאתם חייבים במס

מתנה או הטבה: ייתכן שאתם חייבים במס

סך התרומות הקטנות (עד 2,000 שקל בשנה) מסתכם בכ-1.85 מיליארד שקל בשנה. רוב התורמים אינם עושים זאת באופן יזום, אלא רק כאשר נתבקשו לכך. למעשה, מרבית הישראלים שתורמים לפני החגים, כגון חג הפסח, עושים זאת כי פנו אליהם.

כמה הישראלים נותנים? סקר שערכה Jgive, פלטפורמה דיגיטלית לגיוס תרומות המאגדת תחתיה מעל ל-700 עמותות שונות, מעלה כי 45% הישראלים תורמים בממוצע עד 100 שקל בכל תרומה בודדת; 34% תורמים בין 100-200 שקל; 9% תורמים בין 200-300 שקל; 11% תורמים בין 300-1,000 שקל; ואילו רק אחוז אחד תורם מעל ל-1,000 שקל.

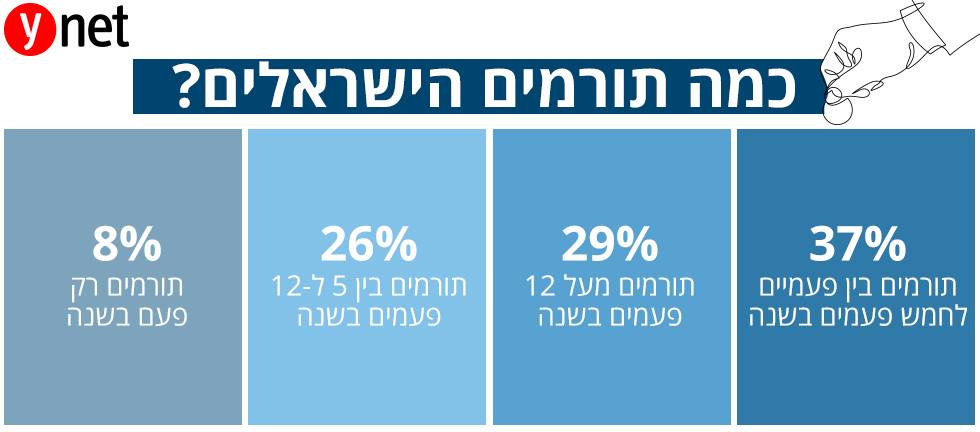

37% מהתורמים עושים זאת בין פעמיים לחמש פעמים בשנה. כמעט שליש (29%) תורמים מעל 12 פעמים בשנה - מה שמצביע על תרומה חודשית קבועה לצד תרומות מזדמנות נוספות. 26% תורמים בין 5-12 פעמים בשנה ואילו רק 8% תורמים רק פעם בשנה.

למי אנחנו תורמים?

מהסקר, שכלל כ-3,000 תורמים, עולה כי ארבעת התחומים המובילים מבחינת העדפה ותרומה הם תחום הבריאות, אנשים עם מוגבלויות, רווחה ונוער בסיכון. אחריהם מגיעים תחומי החינוך והיהדות, ולאחר מכן בסדר יורד ממוקמים ניצולי שואה, קשישים, ציונות, צה"ל וכוחות הביטחון, הגנת הסביבה ובעלי חיים, קהילות וזכויות אדם.

נקודה משמעותית בכל הקשור בתרומות מהווה החזר המס שמגיע לכל מי שתרם למוסד המוכר על ידי רשויות המס לצורך כך. היקף התרומות של משקי הבית עומד על כארבעה מיליארד שקל בשנה. בפועל מדובר במאות אלפי תורמים. אולם, למרות העובדה שעבור התרומות הללו ניתן לקבל החזר בגין זיכוי מס, מעטים מנצלים את זכאותם.

על פי נתוני רשות המיסים, בשנים 2015-2011 הגישו מידי שנה כ-25 אלף איש בקשה להחזרי מס בגין תרומות, וההערכה היא שהמספר הזה מהווה רק חלק קטן מכלל הזכאים. כך, בין השנים 2012- 2015 תרמו משקי הבית סך כולל של 15.4 מיליארד שקל. אולם, בגין 12.3 מיליארד שקל לא נתבקש החזר, כלומר רק כ-20% ניצלו את זכאותם להחזר מס.

מה כוללת ההטבה במס?

ההטבה במס ניתנת כזיכוי (35% מסכום התרומה). כלומר, הפחתה מסכום המס אותו אנחנו נדרשים לשלם בחישוב שנתי. כדי לקבל זיכוי במס, יש צורך שסכום התרומה (אחת או כמה ביחד) יהיה לפחות 180 שקל בשנה (נכון לשנת 2018). כמו כן, יש צורך שהמוסד לו הועברה התרומה יהיה מוסד מוכר על פי רשימה המפורסמת באתר רשות המיסים; ושיש ברשותכם את הקבלה המקורית על התרומה.

הזיכוי לא יינתן על תרומה מעבר ל"תקרה", שהיא 30% מההכנסה החייבת במס לאותה שנה. כלומר, אם למשל הכנסתכם השנתית עומדת על 100 אלף שקל, תוכלו לתרום סכום של עד 30 אלף שקל ולקבל החזר מס בגינו. אז למה מעט מאוד אנשים מנצלים את הזכאות שלהם להחזר כספי? קיימות מספר סיבות לכך, העיקרית שבהן היא אולי חוסר הידיעה והמודעות לנושא.

מחקר שנערך בשנת 2016 על ידי המכון לפילנתרופיה ומשפט באוניברסיטת תל אביב, העלה כי רוב הנשאלים לא ניצלו זכאות זו, כאשר 21% מהם לא ניצלו את זכאותם להחזר מכיוון שלא ידעו שישנה אפשרות כזו. 8% ציינו כי מדובר בפרוצדורה מסובכת. למעשה, מכיוון שקבלת הזיכוי דורשת מעט התעסקות, ולעיתים כשסך התרומה שנתנו במהלך השנה נמוך, יש שיגידו שהטיפול בהחזר לא שווה את המאמץ.

סיבה נוספת היא שההטבה במס ניתנת כזיכוי, כלומר הפחתה מסכום המס אותו אנחנו נדרשים לשלם. תורמים רבים אינם מגיעים בכלל לסף המס (סכום המינימום לאחר חישוב נקודות הזיכוי השונות, שממנו מתחילים לשלם מס הכנסה), ולכן גם אם תרמו זה לא יעזור להם.

כך לדוגמא, משפחה עם שני הורים ושני ילדים קטנים (מתחת לגיל חמש) - בן הזוג מרוויח 10,000 שקל ובת הזוג מרוויחה 5,000 שקל (או ההפך) - אינה משלמת מס בכלל (מעט המס שכן נדרש לשלם בגין המשכורת הגבוהה מבין השניים, מתקזז עם נקודות הזיכוי), כך שאין משמעות לזיכוי בגין התרומה.

אז מה עושים כדי לקבל החזר?

לא רבים יודעים זאת, אבל אם תרמתם מעבר לתקרה או ניצלתם זיכויים שונים במס, כך שבפועל לא הגעתם לסף המס ולא ניצלתם את מלוא זיכוי המס בשנה בה תרמתם, ניתן להעביר את סכום התרומה שלא נוצל לשלוש שנות המס הבאות - ולצרפו לסכום התרומות באותן שנות מס. כמו כן, ניתן להגיש לפקיד השומה בקשה להחזר מס עד שש שנים אחורה בגין תרומות שלא נדרש בגינן זיכוי מס בעבר.

כדי לקבל זיכוי במס, יש גם צורך שהגוף שאליו תורמים יהיה מוכר על פי סעיף 46 לפקודת מס הכנסה. חלק מהגופים אינם מוכרים, ולכן במקרים אלו לא ניתן לקבל זיכוי בגין התרומה. פעמים רבות תורמים אינם מגיעים לסכום המינימלי הנדרש כדי לקבל החזר מס. סיבה נוספת נובעת מהחשש של חלק מהתורמים לדווח לרשות המיסים.

שכירים יכולים לקבל את זיכוי המס בגין התרומה בשנה השוטפת בתלוש השכר, לאחר שמילאו טופס תיאום מס (טופס 116) - שאליו יצרפו את הקבלה המקורית על התרומה ואת תלוש השכר האחרון מהמעסיק. פקיד השומה יאשר את הטבת המס - ויעביר אישור למעסיק לזכות את חשבונם בתלוש השכר ב-35% מגובה התרומה. עצמאים ישמרו את הקבלה על התרומה ויצרפו אותה לדו"ח השנתי, שם תתקבל הטבת המס.

שכירים שלא ניצלו את ההטבה בשנה השוטפת יוכלו להגיש בקשה להחזר מס בגין תרומתם, וזאת עד שש שנים אחורה, בהתאם לכללי ההתיישנות הקבועים במס הכנסה. כדאי לנצל הזדמנות זו כדי לעשות תיאום מס כללי ולבדוק אם מגיעים לכם החזרים נוספים. לצורך כך, יש למלא את הטפסים הנדרשים ולצרף את המסמכים הרלוונטיים וכן את הקבלות המקוריות על התרומות ולהגישם לפקיד השומה (ניתן לעשות זאת באמצעות יועץ מס).