פנסיה חובה גם לעצמאיים: כל מה שצריך לדעת

חשבתם שהחובה הזאת שמורה לשכירים בלבד? טעיתם: הפקדה לפנסיה חשובה מאין כמוה כדי שתוכלו לחיות ברווחה בגיל השלישי - ומעניקה הטבות מס לחיסכון בעת זקנה, כמו גם כיסויים ביטוחיים. המדריך המלא

פנסיית חובה חלה בישראל גם שכירים וגם על עצמאיים. החל משנת 2018, עצמאי שלא יפקיד לפנסיה צפוי לקנס מנהלי בגובה 500 שקל. החיוב בקנס אמנם נועד להרתיע, אך מלבד זאת, הפקדה לפנסיה היא חשובה מאין כמוה.

![]() כך תחסכו מאות שקלים בתשלום המשכנתה החודשי

כך תחסכו מאות שקלים בתשלום המשכנתה החודשי

![]() עקיצה דיגיטלית: איך מתמודדים עם ההונאות הבנקאיות החדשות?

עקיצה דיגיטלית: איך מתמודדים עם ההונאות הבנקאיות החדשות?

![]() על מנהל עושר שמעתם? האנשים שיעזרו לכם עם ההחלטות הפיננסיות

על מנהל עושר שמעתם? האנשים שיעזרו לכם עם ההחלטות הפיננסיות

למעשה, היא מעניקה לעצמאי הטבות מס לחיסכון בעת זקנה, וגם כיסויים ביטוחיים למקרה מוות ולמקרה אובדן כושר עבודה. כיסויים אלו מובנים בכל קרן פנסיה אליה יבחר העצמאי להפקיד. אז בטרם יגיעו הקנסות - לפניכם כל מה שצריך לדעת על חובת ההפקדה לפנסיה עבור עצמאיים.

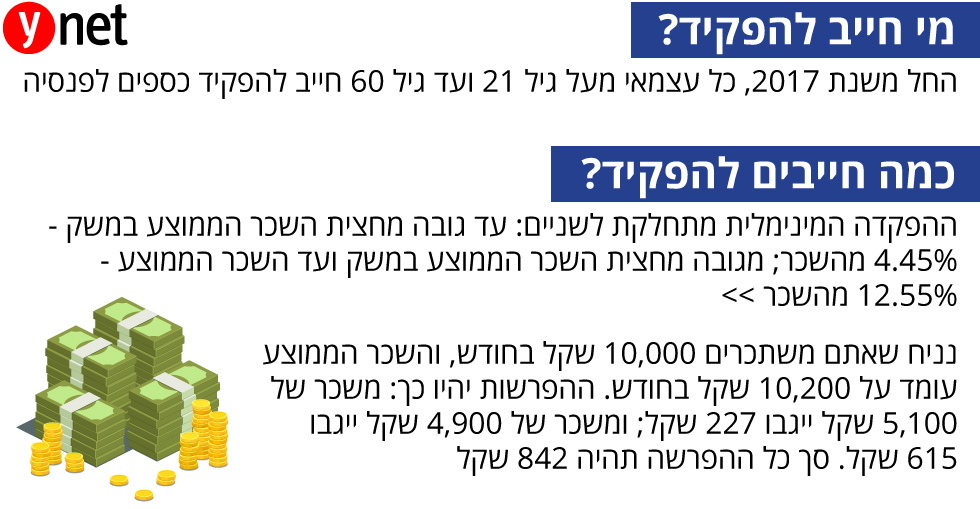

מי חייב להפקיד?

החל משנת 2017, כל עצמאי מעל גיל 21 ועד גיל 60 חייב להפקיד כספים לפנסיה. כדאי להפקיד כמה שיותר מוקדם, משום שהכספים המופקדים מושקעים על ידי הגופים המנהלים את הפנסיה בשוק ההון - וצוברים ריבית.

בכל שנה, גם הריבית שהושגה בשנה הקודמת מושקעת בשוק ההון, וצוברת גם היא ריבית. לתופעה זו קוראים ריבית דריבית - ולאורך 40 שנות חיסכון, היא מצטברת לסכומים משמעותיים מאוד. למעשה, עיקר הפנסיה שלכם יהיה מורכב מהכספים שתפקידו בעודכם צעירים, ויעבדו עבורכם בהשקעות בשוק ההון.

כמה חייבים להפקיד?

ההפקדה המינימלית מתחלקת לשניים: עד גובה מחצית השכר הממוצע במשק - 4.45% מהשכר; מגובה מחצית השכר הממוצע במשק ועד השכר הממוצע - 12.55% מהשכר.

נניח שאתם משתכרים 10,000 שקל בחודש, והשכר הממוצע עומד על 10,200 שקל בחודש. ההפרשות יהיו כך: משכר של 5,100 שקל ייגבו 227 שקל; ומשכר של 4,900 שקל ייגבו 615 שקל. סך כל ההפרשה תהיה 842 שקל.

האם ניתן להפקיד יותר?

כן. זהו המינימום הקבוע בחוק, אולם למפקידים לפנסיה יש הטבות מס שונות. הטבות אלו מוגבלות בתקרה שנתית, כאשר ניתן להפקיד עד תקרת הטבות המס ולהינות מהן. בנוסף, הטבות המס ניתנות גם לעצמאים המפקידים לקרן השתלמות - וגם הפקדה זו מוגבלת בתקרה שמעליה ההפקדות כבר אינן מוכרות. ההפקדות לקרן השתלמות הן בגובה של 4.5% מההכנסה השנתית של 264 אלף שקל, כלומר הפקדה של עד ל-11,880 שקל בשנה תוכר כהוצאה מוכרת, והרווחים בקרן יהיו פטורים ממס רווחי הון לאחר שש שנים.

הטבות המס נועדו לתמרץ את המפקידים, אולם מעבר לכך, מומלץ לכל עצמאי לבדוק כמה כסף יעמוד לרשותו בעת פרישה, ולתכנן בהתאם את החיסכון שישמש אותו כהכנסה בחלק האחרון של החיים. תכנון נכון משלב ניצול מקסימלי של הטבות המס, וצבירת חסכונות משלימים, יאפשרו חיים ברווחה בגיל השלישי.

ומה אם אאבד את פרנסתי?

עצמאיים שאיבדו את מקור ההכנסה, יכולים להשתמש בעד כשליש מהכספים שהפקידו לסיוע במצב אבטלה - אם הם עומדים בתנאים שונים הקבועים בחוק. על מנת להיות זכאים לכך, יש להפקיד 24 חודשים לפחות מתוך 36 החודשים האחרונים טרם מצב האבטלה. הכסף יינתן כקצבה חודשית במשך שלושה חודשים.

אני חייב להפקיד בקרן פנסיה?

כעיקרון ניתן להפקיד את ההפרשות לפנסיית חובה באחד משלושה מכשירים פנסיוניים: קרן פנסיה, ביטוח מנהלים וקופת גמל. כיום, קרן הפנסיה נחשבת למכשיר הנפוץ והזול ביותר בשוק, לאחר שביטוחי המנהלים איבדו לאורך השנים ובשל שינויים ברגולציה יתרונות שונים שהיו להם.

מי שבוחר להפקיד בקופת גמל צריך לשים לב, שבניגוד לפנסיה ולביטוח מנהלים - בהם הרכיבים הביטוחיים (מוות ואובדן כושר עבודה) מובנים בתוך המכשיר הפנסיוני עצמו - בקופת גמל זהו לא המצב, ויש לרכוש בנפרד כיסויים ביטוחיים אלו על מנת לדאוג שהמשפחה תהיה מכוסה גם בזמנים קשים.

מתי מפקידים?

הפקדה לפנסיית חובה צריכה להיעשות כל חודש או כל רבעון. הפקדה לקרן השתלמות צריכה להיעשות לפני תום שנת המס בדצמבר.

מה עוד צריך לדעת?

קרנות הפנסיה, המנהלות את החיסכון הפנסיוני, גובות דמי ניהול ומשקיעות את הכסף בשוק ההון. על מנת למקסם את החיסכון לאורך השנים, כדאי לשמור על דמי ניהול נמוכים, ולבחור בקרנות שמניבות תשואה גבוהה.

באשר לדמי הניהול, הם נגבים גם על ההפקדות החודשיות (עד 6%), וגם על הצבירה הכוללת שלכם (עד 0.5%). ניתן להתמקח עם קרנות הפנסיה השונות על מנת להשיג דמי ניהול נמוכים, או לבחור באחת מקרנות ברירת המחדל שזכו במכרזים שערכה רשות שוק ההון, והן מציעות דמי ניהול נמוכים יחסית.

באשר לתשואות, החיסכון הפנסיוני מתנהל בשוק ההון במספר רמות סיכון: מרמת סיכון גבוהה ועד למסלולי השקעה סולידיים. רמת סיכון גבוהה לאורך זמן צפויה להניב גם תשואה גבוהה יותר שתפצה על הסיכון העודף, אך היא עשויה להיות תנודתית מאוד. על כן, מסלולים מסוכנים מתאימים בעיקר לחוסכים צעירים שלפניהם שנות חיסכון ארוכות, אשר יפצו על שנה לא טובה בשוק ההון. לאחר שבחרתם את רמת הסיכון המתאימה לכם, בדקו אילו קופות בעקביות ולאורך שנים (3-5 שנים) נמצאות בראש טבלת התשואות במסלולים אלו.