כמה אתם משלמים על המינוס בבנק? כדאי שתדעו

עשור אחרי שבנק ישראל אסר לחרוג ממסגרת האשראי בחשבון העו"ש, כמעט לא השתנה דבר באוברדראפט של תושבי ישראל. למרות זאת, לא רבים באמת יודעים כמה הם משלמים בפועל על האפשרות להיות במשיכת יתר, וגם אין להם כל כך יכולת להשוות מה התעריף בבנק המתחרה. בדיקת ynet

האם אתם יודעים מה הריבית שאתם משלמים על המינוס שלכם? מסתבר שלא כל כך פשוט לחשב את הסכומים המדויקים, ובייחוד קשה להשוות את הנתונים בין הבנקים השונים וזאת, למרות שמדובר במאות עד אלפי שקלים שרבים מאיתנו משלמים מדי שנה.

![]() עוד על חשבון הבנק בערוץ הכסף שלי

עוד על חשבון הבנק בערוץ הכסף שלי

הישראלים מטפחים שנים רבות את ההרגל המגונה של מינוס בחשבון, וגם עשר שנים אחרי שבנק ישראל אסר לחרוג ממסגרת האשראי בחשבון העו"ש, המינוס הכולל של תושבי ישראל לא ממש השתנה. נכון לדצמבר 2016, האוברדרפט הכולל של הישראלים עמד על סכום של 36 מיליארד שקל, מתוכם 3.35 מיליארד שקל בחריגה ממסגרת האשראי.

בתחילת שנת 2006, לפני שנכנסו לתוקפן התקנות האוסרות על חריגה ממסגרת האשראי, עמד האוברדרפט הכולל על כ-44 מיליארד שקל, לקראת סוף אותה שנה, אחרי כניסת ההוראה, הוא ירד במעט והסתכם בכ-42.5 מיליארד. למעשה מאז ועד היום, סך המינוס הכולל לא השתנה באופן דרמטי.

השינוי היחיד שנרשם מכניסת התקנות לתוקף לפני עשור הוא בהגדרות המינוס. חלקו של המינוס המוגדר כחריגה מהמסגרת, הצטמצם מ-12 מיליארד שקל ב-2006 לכ-4 מיליארד שקל בסוף 2016.

גם נתוני הלשכה המרכזית לסטטיסטיקה מוכיחים כי ההרגלים שלנו לא השתנו. לפי הנתונים, בשנת 2015 רוב הישראלים (54%), היו במצב של משיכת יתר מחשבונם למשך חודש אחד לפחות בשנה. יותר משליש (34%) היו במצב כרוני של משיכת יתר - לפחות במשך 10 חודשים בשנה.

במסגרת התקנות שהוציא בנק ישראל ב-2006, נדרשו הבנקים לתאם מול כל לקוח מה תהיה המסגרת שלו. עד אז למעשה הבנקים הגבילו או הגדילו את יתרות החובה של הלקוח לפי ראות עיניהם.

על הבנקים נאסר לאפשר חריגה ממסגרת האשראי שנקבעה, למעט במקרים חריגים כפי שמפורט בהוראות בנק ישראל. בפרקטיקה, גם במקרים בהן יש חריגה, הבנקים פשוט מגדירים מחדש את המסגרת ומגדילים אותה.

כמה באמת אנחנו משלמים על האוברדרפט?

מנתוני בנק ישראל עולה כי נכון לסוף שנת 2016, הריבית הממוצעת על האוברדרפט עמדה על 6.96% - ירידה של כשליש האחוז בהשוואה לתקופה המקבילה אשתקד.

האם זו באמת הריבית? ממוצע הוא כידוע נתון בעייתי, ובמקרה הזה הוא בעייתי במיוחד. בנתוני בנק ישראל אין הפרדה בין חשבונות עו"ש של משקי בית לבין חשבונות עו"ש עסקיים - הנהנים מריבית נמוכה יותר על המינוס.

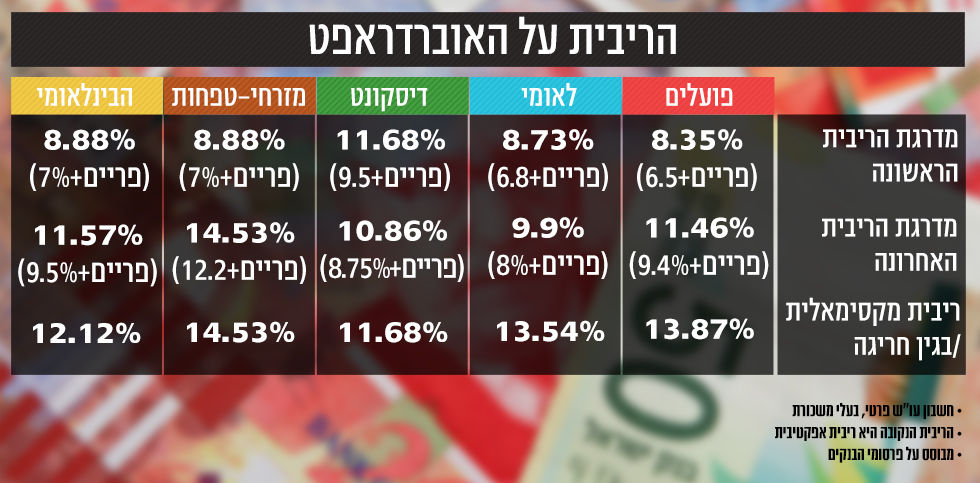

מבט על תעריפי הריבית בבנקים (כמפורט בטבלה) ימחיש עד כמה הם רחוקים מ"הממוצע". גם אם ניקח בחשבון את טענות הבנקים, לפיהן לקוחות רבים מקבלים הנחה בריבית, עדיין רבים אחרים משלמים מחיר מלא או קרוב לכך.

מאז החובה לקבוע לכל לקוח מסגרת אשראי, רוב הבנקים נוהגים לחלק את מסגרת האשראי הכוללת עליה סיכמו עם הלקוח ל-3-2 מדרגות. כך לדוגמה, אם המסגרת הכוללת עומדת על 30 אלף שקל, עבור עשרת אלפים השקלים הראשונים ועבור העשירייה האחרונה (מעבר ל-20 אלף שקל), תיגבה ריבית שונה.

הריבית בבנקים מבוססת על ריבית הפריים - הריבית הבסיסית לחישוב הלוואות (שאינן צמודות למדד). הריבית הזו נקבעת בהתאם לריבית בנק ישראל (0.1% כיום) בתוספת 1.5%, כלומר כיום היא עומדת על 1.6%.

לריבית הפריים מוסיפים הבנקים "מרווח" המשתנה בהתאם למדרגות השונות בהלוואה. בבנק הפועלים לדוגמה, בחשבון של לקוח שכיר שמשכורתו מועברת לבנק, במדרגת הריבית הראשונה מגיעה הריבית לעד 8.1% (פריים + 6.5) במדרגה השניה 10.8% (פריים+9.2) ובמדרגה השלישית 11% (פריים + 9.4). בפועל הריביות מעט יותר גבוהות (כפי שרשום בטבלה לעיל) - על כך נפרט בהמשך כשנגיע להבדל ריבית אפקטיבית וריבית תעריפית.

בבנק דיסקונט המדרג עובד הפוך – ככל שמתקדמים במדרגות המסגרת הריבית דווקא יורדת, כך שבמדרגת הריבית הראשונה נגבית הריבית הגבוהה ביותר.

תחרות? הנתונים שלא מאפשרים להשוות בין הבנקים

הבעיה היא שלמעשה לא ניתן להשוות בין הריביות שגובים הבנקים עבור המצרך הכה נפוץ הזה שנקרא אוברדרפט. הבנקים אמנם מחויבים לפרסם את תעריפי הריבית, אך בפועל, בניגוד למשל לתעריפון העמלות המפורסם בכל בנק, חלק מהם מסתירים את נתוני הריבית עמוק באתר הבנק.

מסתבר שגם כאשר מגיעים אל הנתונים, השוואה היא בלתי אפשרית. בניגוד לעמלות למשל, בהן כל בנק מציג את התעריף שלו לאותה עמלה, אופן קביעת הריבית בין הבנקים הוא שונה.

גם כשהבנקים מפרסמים שהריבית על המדרגה הראשונה במסגרת עומדת על 9% למשל, כל בנק קובע סכום שונה בכל מדרגה. יתרה מכך, גם אותו בנק יכול לקבוע לשני לקוחות שני מדרגים שונים – לאחד המדרג הראשון במסגרת יהיה 3,000 שקל ולשני המדרג הראשון יהיה 6,000 שקל.

במילים אחרות, זה שבתעריפון הבנק כתוב שהריבית במדרג הראשון היא 9%, זה לא יעזור לנו לדעת האם בבנק המתחרה נשלם יותר או פחות על המינוס שלנו.

חשוב לציין שבשורה התחתונה, הריבית על מסגרת האשראי (בהנחה שהלקוח מעוניין במסגרת אשראי), נקבעת במשא ומתן בין הלקוח לבנק, בעת פתיחת החשבון, בדומה למשא ומתן על הנחה שהוא יקבל או לא יקבל על העמלות בחשבון.

למרות זאת, לריבית התעריפית – זו שמופיעה בתעריפון הבנק, יש חשיבות. מול רבים שמקבלים הנחה, רבים אחרים משלמים מחיר מחירון.

בנוסף, גם אם לקוח יודע כמה הוא משלם (הבנק מחויב ליידע את הלקוח מה גובה הריבית שנגבית ממנו בפועל), והוא טרח לגשת פיזית לבנק מתחרה וקיבל הצעה, המודלים השונים לא מאפשרים השוואה. המציאות הזו פוגעת בתחרותיות.

ריבית דריבית על מינוס

כשבוחנים את הריבית על המינוס, חשוב לשים לב לנקודה משמעותית נוספת: מהי הריבית האפקטיבית, ולא הריבית התעריפית. מה זה אומר? הריבית שהבנק מפרסם היא ריבית שנתית, אך בפועל היא נגבית מחשבוננו מספר פעמים בשנה. המשמעות היא שלמעשה בכל גביה, נגבית ריבית גם על הריבית שנגבתה בפעם הקודמת באותה שנה (ריבית דריבית). בסופו של דבר זה אומר שאנחנו נשלם מעט יותר מהריבית הנקובה (בדרך כלל כמה עשיריות האחוז יותר).

עוד כדאי לדעת שגם אם הצלחנו להגיע לאיזון ולא נכנסנו למינוס, אנחנו נשלם עמלה לבנק על עצם האפשרות להיכנס למינוס. כך הבנק גובה מאיתנו "עמלת הקצאת אשראי". העמלה הזו נעה סביב 24 שקלים לרבעון (3 חודשים). הבנק בודק מעת לעת מהו הסכום הגבוה יותר – הריבית על המינוס או העמלה והוא גובה את הגבוה מבינהם.

לקוח שבוחר מראש שלא לבקש מסגרת אשראי, כי הוא מקפיד שלא להיכנס למינוס, לא יידרש לשלם את העמלה.

מהפיקוח על הבנקים בבנק ישראל נמסר בתגובה: "הפיקוח ייבחן את נושא הצגת הריביות וככל שיידרש ינחה את הבנקים להציגן בצורה ברורה יותר".

לפנייה לכתב/ת

לפנייה לכתב/ת