חשבון נפש: כך יהיה לכם קצת יותר כסף בשנה הקרובה

לא מרוצים ממצבכם הכלכלי? כמה פעולות פשוטות הקשורות למיסוי, חשבון הבנק, המשכנתא, הביטוח או הפנסיה, יכולות לחסוך לכם הרבה מאוד. אז זה מה שכדאי לכם לדעת, ובעיקר לעשות. חבל על הכסף שלכם

רבים מאתנו מתלוננים לא פעם על הנטל הכספי, ההוצאות הכבדות והקשיים הכלכליים בארץ הקודש. בין אם מדובר בתחושה סובייקטיבית או במציאות אובייקטיבית, בפועל לא רבים עושים באמת מאמץ כדי לממש את מלוא הפוטנציאל הכלכלי העומד לרשותם.

באמצעות מספר פעולות פשוטות ובלי הרבה מאמץ ניתן לחסוך בהוצאות מיותרות, או לחילופין להכניס לתקציב המשפחתי סכומים נכבדים ואולי אפילו לשפר את המצב הכלכלי לטווח ארוך. עם כל הכבוד להוזלה של כמה שקלים בקניית קוטג', יש תחומים ששווים הרבה יותר כסף ואנחנו פשוט מתעלמים מהם, אם מחוסר ידיעה, מחוסר זמן, מעצלות או מכל סיבה אחרת.

הגיע הזמן לעשות תשובה גם בתחום הזה, מה שעשוי להכניס למשק הבית שלכם עוד כמה אלפי שקלים. אז הנה מה שכדאי לכם לדעת ובעיקר - לעשות.

הכסף שלכם נמצא ברשות המסים

עשיתם תיאום מס? על פי מיטב ההערכות רק 20%-30% מהשכירים בישראל מנצלים את מלוא הטבות המס המגיעות להם.

דו"ח מבקר המדינה כבר הצביע על כך שמיליארדי שקלים נשארים מדי שנה בקופת רשות המסים – מסים שנגבו בייתר ושציבור השכירים זכאי להחזר בגינם. כך לדוגמה, בשנת 2012 לבדה גבתה רשות המסים מס בייתר בסכום של 560 מיליון שקל מציבור השכירים שעבדו רק חלק משנת המס.

אז אם עבדתם רק חלק מהשנה, עבדתם אצל יותר ממעסיק אחד, נתתם תרומה לעמותה מוכרת, נולדו לכם ילדים ולא עדכנתם את המעסיק או אתם עומדים בקריטריונים אחרים המזכים אתכם בהטבה שלא ניצלתם – זה הזמן לעשות תיאום מס ולקבל את הכסף חזרה.

ניתן להגיש בקשה להחזר עד 6 שנים אחורה, וניתן להיעזר ביועץ מס שיעשה עבורכם את העבודה תמורת סכום שנע סביב 15% מסך ההחזר שתקבלו.

הפרטים שלכם מעודכנים אצל המעביד?

אתם עובדים כבר אצל אותו מעסיק במשך שנים, אך האם טרחתם לעדכן את מחלקת השכר במקום עבודתכם בשינויים שחלו אצלכם? נישואים, גירושים, ילדים שנולדו, שינוי מקום מגורים ועוד. לשינויים הללו יש השפעה על גובה המס שמנוכה מהשכר שלכם.

כך לדוגמה, תוכנית "נטו משפחה" שנכנסה לתוקף לפני מספר חודשים מקנה הטבת מס משמעותית להורים לילדים קטנים (מותנה בגובה השכר). אם לא עדכנתם את הבוס במהלך השנים האחרונות שהמשפחה התרחבה - הוא גם לא יידע לזכות אתכם. כדאי שתעשו זאת בהקדם.

הלוואה זה עסק יקר

הגדלת התחייבויות זה רעיון מאוד לא מוצלח בכל הקשור להתנהלות כלכלית. קצב הגידול של הלוואות משקי הבית מדאיג. סך ההתחייבויות של משקי הבית נכון לסוף חודש יוני עמד על 518 מיליארד שקל, 328 מיליארד שקל מתוכם הן משכנתאות והשאר שלל הלוואות שנלקחו וזינקו בתוך פחות מ-6 שנים ב-50%.

החלטתם בכל זאת לקחת הלוואה? תעשו לעצמכם טובה ואל תתפתו לפרסומת הראשונה שנתקלתם בה. השוו לפחות בין 3-4 הצעות - הן מהבנק שלכם והן מחוץ לבנק. מומלץ במיוחד לבדוק מה הריבית על ההלוואה שמציעה קופת הגמל או קרן ההשתלמות שלכם.

בדקתם את כדאיות מחזור המשכנתא?

אחרי תקופה ארוכה של עליה בריבית, ניכרת בחודשים האחרונים מגמת של ירידה בריבית המשכנתאות. מי שנטל משכנתא בעבר, כעת זו הזדמנות טובה לבחון את כדאיות מחזור המשכנתא.

בחינת נתוני בנק ישראל מעלה כי בעוד בחודש פברואר השנה עמדה הריבית הממוצעת במשכנתאות צמודות המדד על 3.84%, הרי שכיום היא עומדת על 3.51%. כך גם הריבית הממוצעת במגזר הלא צמוד בהלוואה ל-20 שנה עמדה בפברואר על 3.27% ואילו כעת היא עומדת על 2.91%.

אומנם לא מדובר בירידה דרמטית - נזכיר כי מאז אמצע שנת 2015 עלו הריביות בכל מסלולי הריבית בעשרות אחוזים ובחלקן אף במאות אחוזים. עם זאת בהחלט מדובר בשינוי המשפיע על ההחזר החודשי של נוטלי משכנתאות חדשות וממחזרי המשכנתא. מדובר בחיסכון שיכול להגיע לעשרות אלפי שקלים ויותר, לאורך השנים.

מימשתם את הביטוחים שאתם מחזיקים?

אנחנו מחזיקים בשלל ביטוחים אבל לא תמיד מממשים את זכותנו לקבל פיצוי. לכ-70% מהישראלים יש ביטוח משלים בקופת החולים (שב"ן), בנוסף, לכ-50% יש ביטוח בריאות פרטי (בין אם ביטוח קבוצתי או ביטוח פרט). יותר מ-50% מהציבור מחזיק בביטוח דירה.

האם במקרה ונדרשנו להוצאה כספית בתחום הבריאות למשל – אנחנו מקפידים לבקש החזר מהקופה או מהביטוח הפרטי? נכון, לא פעם חברות הביטוח מערימות קשיים ומנסות להתנער מחובתן לשלם. אך האם הגשנו בכלל בקשה ומסרנו את הניירת הנדרשת?

על פי הנתונים, על כל 100 שקל שהציבור משלם עבור ביטוחי הוצאות רפואיות (בעיקר פרט) וביטוח דירה למשל, 50 שקל נשארים בחברת הביטוח. מהנתון הזה ניתן לומר שחברת הביטוח לא משלמת מספיק תביעות למרות הפניות שהיא מקבלת. ניתן לומר כמובן שמחיר דמי הביטוח שאנו משלמים הוא גבוה מדי, אך באותה מידה ניתן לומר שכנראה רבים מאלו שהיו זכאים לקבל פיצוי - לא הגישו בכלל בקשה כזו והשאירו את הכסף בקופת הביטוח.

חבל. נצלו את הזכאות שיש לכם וזכרו שקיימת תקופת התיישנות של 3 שנים מקרות האירוע ועד הגשת התביעה.

רוכשים ביטוח? השוו עלויות

ביטוח משכנתא, דירה, רכב, חיים ובריאות – בכל אחד מסוגי הביטוחים חובה להשוות מחיר ולהתמקח. בדיקה מהירה תוכיח לכם כי קיים פער של עשרות אחוזים, לעתים אף פי שניים ויותר במחיר, בכל סוגי הביטוחים.

ניתן להיעזר במחשבוני האוצר אך יש לדעת כי גם המחירים המופיעים בהם אינם סופיים ומיקוח יכול להוזיל את המחיר.

במקביל כדאי לבדוק שאינכם מחזיקים בביטוח מיותר. למשל שאין ברשותכם בשני ביטוחי בריאות זהים (כפל ביטוח), או ביטוח אחר ש"דחפו" לכם בעבר ויתברר לכם שאתם ממשיכים עדיין לשלם עליו למרות שאין בו באמת צורך.

חפשו הפתעות בחשבון

מתי פעם אחרונה עברתם על פירוט חשבון העו"ש והרכישות בכרטיס האשראי שלכם? נכון, למי יש זמן וכוח לעשות את זה, אבל תכל'ס מדובר בהקדשת 10 דקות בחודש ואף פחות.

כיום בשלל האפליקציות הפיננסיות, המידע נגיש, זמין ובהיר. אתם עשויים לגלות "הפתעות" כגון חיובים שגויים או שירותים שאתם משלמים עליהם וכלל אינכם זקוקים להם. כדאי לטפל בדברים האלה בזמן.

עברתם למסלול חשבון מוזל בבנק?

בדקתם שאתם לא משלמים עמלות מיותרות? מאות אלפי לקוחות המחזיקים ביותר משני מיליון חשבונות בנקים משלמים עמלות מיותרות, כך עולה מנתוני בנק ישראל.

נכון לסוף שנת 2016, היו 2.6 מיליון חשבונות מתוך 6.8 מיליון בעלי פוטנציאל לחיסכון במעבר לתוכנית המסלולים של עמלות הבנקים. אולם בפועל מאז החלה הרפורמה במסלולי העמלות בשנת 2014 עברו לתוכנית כ-530 אלף חשבונות בלבד. השאר משלמים כנראה עמלות עודפות בסכום מצטבר של עשרות מיליוני שקלים, אותן היו יכולים לחסוך לו היו עוברים למסלול מותאם.

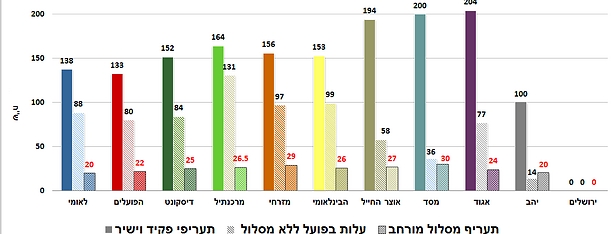

נזכיר כי החל משנת 2014 כל בנק חייב להציע מסלול בסיסי הכולל 10 פעולות בערוץ ישיר ופעולה אחת באמצעות פקיד בעלות של עד 10 שקלים וכן מסלול מורחב הכולל 50 פעולות, שעלותו נעה בין 20-30 שקלים.

הנתונים מראים כי הפער בין תשלום עמלות בהתאם לביצוע הפעולות בחשבון לבין מעבר לסל עמלות, נע בטווח שבין עשרות למאות שקלים בשנה. בקרב עסקים קטנים (שגם הם יכולים להצטרף למסלולים הללו), ההפרשים יכולים להיות גדולים עוד יותר.

אז אם אתם לא זכאים לאיזו הנחה מיוחדת או פטור על עמלות מהבנק - כדאי שתבדקו מעבר למסלול.

אולי יש לכם כסף שלא ידעתם עליו?

לא תמיד אנחנו זוכרים את כל החסכונות שפתחנו במרוצת השנים. לעתים מדובר באיזו קופת גמל שנפתחה לפני 20 שנה ויותר במקום העבודה, והפסקתם את ההפקדות אליה אחרי זמן קצר. מאז, הכסף שוכב שם ושכחתם ממנו. כך גם אולי תוכנית חיסכון שנפתחה עבורכם בילדותכם בבנק שאפילו אינכם זוכרים את שמו.

אם עדיין לא עשיתם זאת, זה הזמן לאתר את החסכונות האבודים שלכם.

בכל הקשור לחסכונות פנסיוניים (פנסיה, גמל וביטוח) ניתן לעשות זאת בעזרת אתר "הר הכסף 1" וכן בצורה מפורטת ונרחבת יותר בעזרת המסלקה הפנסיונית (בתשלום) - ממשק המרכז את כל המידע מהגופים הפיננסיים השונים, או פלטפורמות אחרות הנשענות על נתוני המסלקה – חלקן מציעות את השירות בחינם (ברוב המקרים בתמורה למידע שיווקי שישלח לפונה).

בכל הקשור לחסכונות ופיקדונות בבנקים, ניתן לעשות זאת בעזרת אתר "הר הכסף 2".

שליטה על הכסף הגדול

מתי לאחרונה בדקתם מה קורה בקרן הפנסיה שלכם? אצל רובנו מדובר כנראה בסכום הכסף הגדול ביותר שנצבור אי פעם, אבל בפועל, לא רבים מתעניינים בחיסכון שלהם.

האם קיבלתם את ההוזלה שהובטחה לכם בדמי הניהול? האם המעסיק מפקיד לכם כספים לחיסכון כמו שצריך מדי חודש? האם הכיסויים הביטוחיים שמעניקה קרן הפנסיה כגון כיסוי למקרה של אובדן כושר עבודה או חלילה למקרה מוות מעודכנים ומותאמים למצבכם המשפחתי? האם הכסף שלכם מושקע במסלול השקעות מתאים?

לכל אחד משאלות אלה יש השלכות כספיות גדולות שישפיעו על הכיס שלכם, ואם התשובה לאחת מהשאלות היא "לא", נדרש לטפל בזה בהקדם.

כיום, חברות הפנסיה מאפשרות גישה לאזור האישי באתר שלהן. מומלץ מאוד להירשם, להיכנס לאתר ולעקוב אחרי החיסכון שלכם. לרוב, הנתונים מוצגים בצורה ידידותית, בהירה ונוחה.

לפנייה לכתב/ת

לפנייה לכתב/ת