התשואה הפנטסטית של חסכונות הילדים

שנה אחרי שהחלה תוכנית חיסכון לכל ילד, רושמים חסכונות הילדים בקופות הגמל תשואה ממוצעת של 11.2% ומשאירים מאחור את התשואה הממוצעת שהשיגו קופות הגמל וקרנות ההשתלמות של המבוגרים. בדיקת ynet

קצת יותר משנה מאז החלה תוכנית "חיסכון לכל ילד", רושמים חסכונות הילדים בקופות הגמל תשואה ממוצעת של 11.2% - הרבה יותר מהתשואה הממוצעת שהשיגו קופות הגמל וקרנות ההשתלמות של המבוגרים, שנעה סביב 7.5%, כך עולה מבדיקת ynet.

את התשואות הגבוהות ביותר רושמות הקופות שהוגדרו כבעלות סיכון מוגבר. החשיפה הגבוהה למניות, שבחלק מהקופות בעלות הסיכון המוגבר עוברת את ה-90% מכלל הנכסים, אפשרה לאותן חסכונות ליהנות מהגאות של שוקי ההון בשנה האחרונה. לפחות בתקופה זו הסיכון הזה הוכח כמשתלם, מה שמוקדם לומר לגבי השנה הנוכחית, בהתחשב בטלטלות בשווקים שאנו חווים בחודש האחרון.

![]() היכן כדאי לחסוך לילדים? זו כנראה האפשרות המשתלמת

היכן כדאי לחסוך לילדים? זו כנראה האפשרות המשתלמת

![]() עשו לנו קופה: תשואת קופות הגמל וההשתלמות בשנה שחלפה - 7.5%

עשו לנו קופה: תשואת קופות הגמל וההשתלמות בשנה שחלפה - 7.5%

נזכיר כי במסגרת תוכנית חיסכון לכל ילד, מפקידה המדינה 50 שקל בכל חודש. במקביל, הורי הילד יכולים להפקיד 50 שקל נוספים. את הכסף ניתן למשוך החל מגיל 18.

ההורים נדרשו לבחור האם להפקיד את הכספים בתוכנית חיסכון בבנק או בקופת גמל. תוכנית חיסכון בבנק מציעה ריבית נמוכה (קיימים שלושה מסלולי ריבית), אך מצד שני השקעה בטוחה ללא סיכונים.

מנגד, קופות הגמל מציעות 3 רמות סיכון – חיסכון בסיכון נמוך, חיסכון בסיכון בינוני וחיסכון בסיכון גבוה. ככל שהסיכון גבוה יותר כך החשיפה לשוק ההון גבוהה יותר וקיים בהתאם פוטנציאל להשיג תשואה גבוהה יותר לאורך זמן. רוב קופות הגמל מציעות גם מסלול "הלכה".

ההוראות קבעו כי במקרה שההורים לא בחרו בתוך חצי שנה היכן להפקיד את הכספים, הם יופקדו באופן אוטומטי בחסכונות השונים בהתאם לחלוקה שנקבעה מראש – עבור ילדים עד גיל 15 הכספים יופקדו בקופת גמל בסיכון נמוך, ועבור ילדים מגיל 15 ומעלה הכספים יופקדו בתוכנית חיסכון בבנק.

על פי הנתונים המעודכנים לסוף חודש ינואר, סך הנכסים בחסכונות הללו מסתכם ב-3.1 מיליארד שקל, כאשר שני שליש מהם מנוהלים בקופות הגמל ושליש בבנקים.

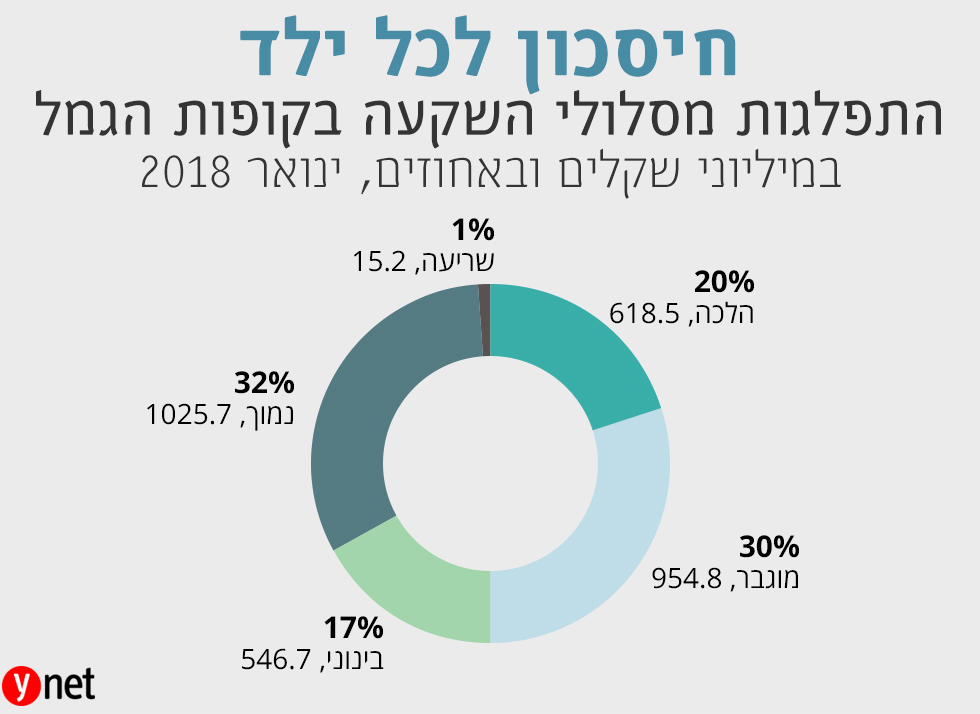

מבין הכספים המנוהלים בקופות הגמל, 32% נמצאים במסלול בעל סיכון נמוך, 30% במסלול בסיכון מוגבר, 20% במסלול "הלכה", 17% במסלול בסיכון בינוני ואחוז אחד במסלול "שריעה" – המותאם לדת המוסלמית.

באשר לתשואות שהושגו בשנה שחלפה, נראה שהנתונים מצביעים על תשואה עודפת של קופות הגמל על פני הריבית שמעניקים הבנקים, גם בהשוואה למסלולים בעלי הסיכון הנמוך, בהם שיעור החשיפה למניות נע סביב 0%-15% בלבד. כך, הריבית המקסימאלית שהעניקו הבנקים עומדת על 4% לשנה (בתוכנית סגורה ל-18 שנה), בעוד שהתשואה הממוצעת בקופות הגמל הללו עמדה על יותר מ-5%.

כמובן שאין בנתוני השנה החולפת, שהאירה פנים למשקיעים במניות, בכדי להעיד על התשואות העתידיות. אולם ההנחה היא שלאורך זמן, בטח כאשר מדובר בתקופה של 15 שנה ויותר, החסכונות שמשקיעים בשוק ההון צפויים להניב בממוצע יותר מאשר תוכניות חיסכון בבנק.

הדו"ח בדרך אליכם

בימים אלו, ועד ה-1 למרס, יישלחו לראשונה הדו"חות השנתיים של החסכונות אל יותר משני מיליון ילדים. הדו"חות שיגיעו להורים מקופות הגמל מוצגים בכל הקופות במתכונת אחידה, ועל גבי עמוד אחד. הדו"חות מוצגים גם באזור האישי באתר האינטרנט של קופת הגמל ולמשך 10 שנים לפחות. כל הורה רשאי להיכנס לאזור האישי, להירשם ולראות את מצב חסכונות ילדיו, בכל עת וללא עלות.

מומלץ לוודא שסכום ההפקדות בטבלה תואם את הנדרש, וההפקדות מבוצעות באופן חודשי ורציף.

"במבט ראשון נראה שמדובר בסכום נמוך וזניח אך זה לא ממש כך. כל פרוטה ופרוטה מצטרפת לחשבון גדול, כך שתכנית חיסכון לכל ילד צפויה להניב לילד, בהגיעו לגיל 21, חיסכון של עשרות אלפי שקלים", אומר ל-ynet אייל סיאני, סמנכ"ל מקצועי בהלמן אלדובי גמל ופנסיה. "אם ניקח ילד שנולד, בתקופה של 21 שנות חיסכון, בהנחה שגם ההורים מפקידים מדי חודש 50 שקל ובחישוב של תשואה שנתית ממוצעת של 4%, מדובר בסכום שיכול להגיע ליותר מ-40 אלף שקל”.

במציאות שבה אין בישראל חינוך פיננסי, ורבים מהצעירים לא מקבלים הדרכה והכוונה בנושא, סיאני מעלה חשש לגבי היכולת של חלק מהילדים שיתבגרו לפעול בצורה נכונה עם סכום הכסף שייצבר לזכותם. "זו תכנית חשובה ביותר, אשר תיטיב עם מיליוני ילדים באופן שיסייע להם להתחיל את חייהם הבוגרים עם סכום התחלתי גבוה.

"עם זאת, קיים חשש טבעי שבחור בן 21 שאך השתחרר מהצבא ונפגש לראשונה עם חיסכון של עשרות אלפי שקלים, לא תמיד יידע לנתב את הכסף לצרכים חיוניים במקום למותרות. לעניות דעתי יש לשקול לשנות את כללי המשיכה באופן בו הכספים יהיו ניתנים לצרכים חיוניים כגון רכישת השכלה, חתונה, פתיחת עסק ועוד. זה יהווה נדבך נוסף בצמצום הפערים החברתיים בישראל".

האם אפשר לשנות מסלול או לעבור בין חסכונות? ניתן לעבור בין מסלולים שונים באותה קופת גמל, כגון ממסלול בעל סיכון גבוה למסלול בסיכון נמוך, וכן ניתן לעבור בין חברות המנהלות את תכנית חיסכון לכל ילד בקופות הגמל באופן חופשי וללא עלות. כל שנדרש הוא להגיש בקשה לקופה אליה תרצו לעבור, וזו תדאג להעברת הכספים אליה.

קופת הגמל אליה תרצו לעבור תפעל מול ביטוח לאומי להעברת ההפקדות השוטפות אליה. לאחר מכן, קופת הגמל ממנה תרצו לעבור תעביר את הכספים לקופה החדשה בתוך חמישה ימי עסקים מיום שקיבלה ממנה את בקשת ההעברה.

מעבר בין תוכניות חיסכון בבנק אפשרי רק באותו הבנק, ורק כאשר נבחרה תוכנית שיש בה תחנות יציאה, ורק בהן. לא ניתן לעבור מתוכנית חיסכון בבנק לחיסכון בקופת גמל.

ומתי אפשר למשוך את הכסף? ניתן למשוך את הכסף במקרים הבאים: הילד הגיע לגיל 18 (חובה לקבל את אישור ההורים), הילד הגיע לגיל 21 (אין חובה לקבל את אישור ההורים), לצורך טיפול רפואי של הילד, או חלילה בשל פטירת הילד.

כדאי לדעת כי בנוסף ל-50 שקל שהמדינה מפקידה מידי חודש, תפקיד המדינה מענק של 500 שקל נוספים בהגיע הילד לגיל 18. בנוסף, אם הילד ימשיך לחסוך ולא ימשוך את הכספים, יופקד מענק נוסף בסך 500 שקל בהגיעו לגיל 21. לגבי ילדים שנולדו החל מ-2017 – המענק על סך 500 שקל, שהיה אמור להיות מופקד בגיל 18, יוקדם ויפוצל ל-2 הפקדות: 250 שקל בגיל 3 ועוד 250 שקל בהגיע הילד לגיל בר/בת מצווה (גיל 13 לבן וגיל 12 לבת).

לפנייה לכתב/ת

לפנייה לכתב/ת