אל תפגעו לעצמכם בכיס: הטעויות שאנחנו עושים בחסכונות שלנו

למרות שמדובר בכסף שיעזור לנו להזדקן בכבוד או יציל אותנו במקרה של אסון, רובנו לא ממש יודעים מה קורה בחיסכון הפנסיוני ובכיסוי הביטוחי שלנו. מה מסלול ההשקעה המתאים, מתי עדיף למשוך פיצויים ועל כמה ביטוחים מיותרים אנחנו משלמים? שמונה טעויות נפוצות שעולות לכם ביוקר

טעויות נפוצות שעולות ביוקר: החיסכון הפנסיוני שלנו הוא המקור הכספי החשוב ביותר לעתידנו הכלכלי, לפחות אצל רובנו. כך גם הכיסוי הביטוחי שרכשנו - נועד להבטיח לנו הגנה לאורך שנים. אבל כמו שכולנו יודעים, רבים מאיתנו לא מגלים עניין במוצרים הפיננסיים המשמעותיים לעתידם ולעתיד בני משפחתם.

![]() אל תשכחו את הזכויות שלכם: פנסיה למתחילים

אל תשכחו את הזכויות שלכם: פנסיה למתחילים

![]() כבר בדקתם מי יירש את החיסכון שצברתם? אל תחכו להפתעות

כבר בדקתם מי יירש את החיסכון שצברתם? אל תחכו להפתעות

![]() קיבלתם את דו"ח הפנסיה השנתי - ומה עכשיו?

קיבלתם את דו"ח הפנסיה השנתי - ומה עכשיו?

![]() האם אתן שוות 40% פחות? הבעיה שמחכה לכן בפנסיה

האם אתן שוות 40% פחות? הבעיה שמחכה לכן בפנסיה

יתרה מכך, למרות חשיבותם הרבה, רבים מהחוסכים מבצעים טעויות שעלולות לעלות להם ביוקר. אז מה עושים? ריכזנו עבורכם שמונה טעויות נפוצות שכדאי להכיר והסברנו איך תימנעו מהם. הנה מה שכדאי לדעת.

>>לסיפורים הכי חמים בכלכלה - הצטרפו לערוץ הטלגרם שלנו

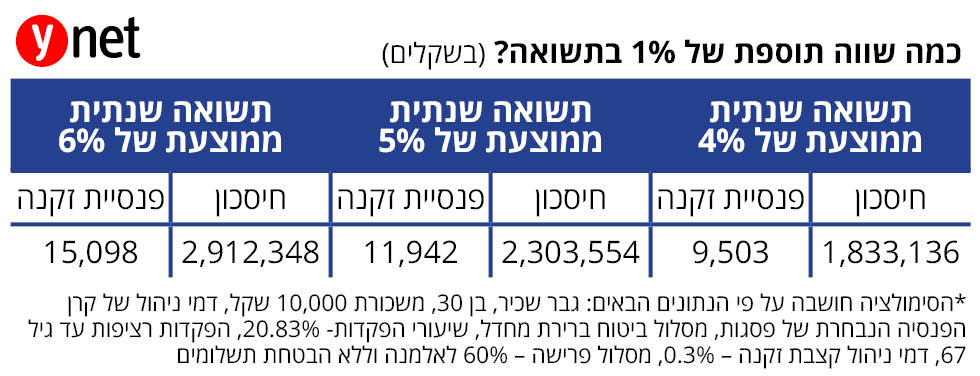

בחירת מסלול ההשקעה המתאים

למוצרי החיסכון השונים מגוון רחב של מסלולי השקעה. לכל מסלול השקעה קיימת מדיניות השקעות שקובעת באיזה סוגי נכסים יושקעו הכספים (מניות, אג"ח וכו'), כמה יושקע בכל סוג נכס ועוד. מדיניות ההשקעה עשויה להשפיע על הסיכון שיילקח בעת השקעת הכספים ובהתאם על התשואה שתושג עבורנו. אולם, רוב החוסכים לא יודעים באיזה מסלול השקעה הם נמצאים והאם הוא מתאים לסיכון ולצרכים שלהם.

מנתוני העבר ניתן ללמוד כי לאורך שנים שוק ההון מניב תשואה נאה. לחוסך צעיר, למשל, שלפניו עוד שנות חיסכון רבות, כדאי לשקול השקעה עם סיכון יותר גבוה, תוך פוטנציאל להניב גם תשואה גבוהה יותר.

כדאי לדעת כי כל שיפור של 1% בלבד בתשואה השנתית לאורך זמן, יגדיל את החיסכון בעשרות אחוזים, לאורך השנים.

אז מה עושים? בדקו באיזה מסלול השקעה מושקעים חסכונותיכם והאם הוא מתאים לרצונותיכם ולצרכיכם. בדיקה זו יכולה להיעשות במגוון דרכים: אתרי האוצר השונים (גמל נט, פנסיה נט וביטוח נט), מול החברה המנהלת או מול בעל רישיון פנסיוני. במידה שהחלטתם על שינוי - מומלץ לבחון מהלך כזה עם איש מקצוע.

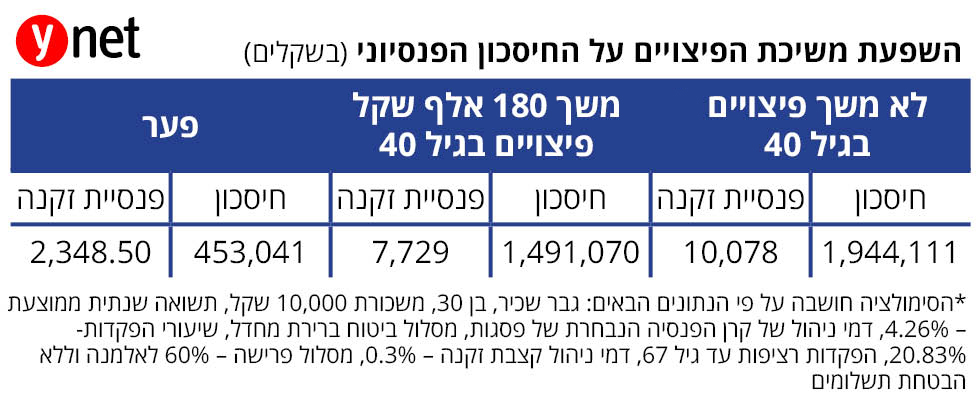

מושכים כספי פיצויים שלא לצורך

בחיסכון לפנסיה של ציבור השכירים, מופקדים שני סוגי כספים - תגמולים ופיצויים (ככלל, כספי התגמולים מיועדים למשיכה החל מגיל 60 כקצבה או באופן חד פעמי). כספי הפיצויים מהווים כ-40% מסך החיסכון הפנסיוני שאמור לשרת אותנו לעת זקנה (ולהצטרף לכספי התגמולים).

על פי הדין ניתן למשוך את כספי הפיצויים בעת עזיבת מקום עבודה. "חוסכים רבים מתפתים למשוך את כספי הפיצויים שלא לצורך בעת עזיבת מקום עבודה וכך יוצרים לעצמם פגיעה כפולה - הקטנה משמעותית של פנסיית הזקנה שתתקבל וכן הקטנת הטבות המס הניתנות על פנסיית הזקנה", אומר אייל סיאני, סמנכ"ל ומנהל מקצועי בפסגות גמל ופנסיה. כך, מדגים סיאני, "שכיר שעזב את מקום עבודתו בגיל 40 ומשך פיצויים בסך 180 אלף שקל, צפוי להקטין החיסכון לעת פרישה בכ-450 אלף שקל".

אז מה עושים? חשוב לא להתפתות למשוך את כספי הפיצויים שלא לצורך. אם בכל זאת אתם זקוקים לכסף זה, בחנו טרם משיכת הכספים אלטרנטיבות אחרות כגון לקיחת הלוואה מקופת הגמל או ממקור אחר.

התאמת הכיסויים הביטוחיים בקרן הפנסיה

קרן הפנסיה מקנה כיסויים ביטוחיים למקרים של נכות ומוות. במקרה של נכות תשלם קרן הפנסיה קצבה חודשית בשיעור של עד 75% מהשכר שבוטח. במקרה של מוות תשלם קרן הפנסיה קצבה חודשית בשיעור של עד 100% מהשכר שבוטח לשאירי הנפטר (ככלל, בן או בת זוג וילדים עד גיל 21).

שיעור הכיסוי הביטוחי לנכות ושארים הניתן למבוטח בעת הצטרפותו לקרן פנסיה אינו בהכרח הכיסוי המרבי, היות והוא מושפע מגורמים שונים. חוסכים רבים אינם מתאימים את גובה הכיסוי הביטוחי בקרן הפנסיה לצרכיהם, וכך חושפים את עצמם לתת-ביטוח או לחילופין לביטוח עודף.

אז מה עושים? בדקו מהם שיעורי הכיסוי הביטוחי הניתנים לכם וודאו כי הם מתאימים לצרכיכם. "בקרן הפנסיה יש מספר רב של מסלולי ביטוח המקנים שיעורי כיסוי ביטוחי שונים", אומר סיאני, "כך שבמידת הצורך ניתן לעבור למסלול ביטוח אחר בכדי לבצע התאמת צרכים מרבית".

שמירה על כיסוי ביטוחי בעת הפסקת הפקדות

כאמור, קרן הפנסיה כוללת, מלבד חיסכון לגיל פרישה, גם כיסויים ביטוחיים למקרה של מוות או נכות, חלילה. עבור הכיסויים הללו נגבה תשלום מההפקדה החודשית לחיסכון. רבים מהמבוטחים אינם יודעים שבעת הפסקת הפקדות לקרן הפנסיה שנובעת מעזיבת עבודה, יציאה לחופשה ללא תשלום ועוד, הם מאבדים את הכיסויים הביטוחיים שלהם בקרן הפנסיה וכי עליהם לפעול על מנת להימנע מנזק משמעותי.

אז מה עושים? על מנת להמשיך לשמור על הכיסויים הביטוחיים, ובכדי שלא לפגוע בחיסכון העתידי, רצוי להמשיך את ההפקדות לקרן הפנסיה באופן עצמאי. עם זאת, גם אם שכחתם או אין ביכולתכם להמשיך להפקיד, כדאי שתדעו שקרן הפנסיה ממשיכה לבטח אתכם באופן אוטומטי עד חמישה חודשים מתום ההפקדה האחרונה לקרן הפנסיה. "ישנה אפשרות להמשיך לשמור את הכיסויים הביטוחיים מעבר לחמשת החודשים של ארכת הביטוח האוטומטית לתקופה נוספת של עד 19 חודשים. לשם כך על המבוטח לפנות לקרן הפנסיה ולבקש זאת", מציין סיאני.

רוכשים ביטוחים מיותרים

מאות אלפי ישראלים מחזיקים במספר מוצרי ביטוח זהים. היקף התופעה נרחב ועל פי נתונים שפרסמה רשות שוק ההון לפני כשנה קיימים יותר מ-6.5 מיליון כפילויות במוצרי הביטוח, כאשר ב-1.75 מיליון מתוכן, משלם הציבור 760 מיליון שקל בשנה על ביטוח שככל הנראה לא יקבל ממנו אפילו שקל אחד, גם אם יקרה אירוע ביטוחי.

אז מה עושים? לפני כשנתיים השיקה רשות שוק ההון את ממשק הר הביטוח המאפשר לכל אחד לקבל, ללא עלות, תמונת מצב של כל פוליסות הביטוח שלו (ביטוחי רכב, דירה, ביטוח לעסק, ביטוחי בריאות וביטוחי חיים). הר הביטוח יציג גם מקרים של כפל ביטוח. כדאי להיכנס לממשק ולבדוק האם קיים לכם כפל ביטוח. במקרה ומצאתם כפל ביטוח ואינכם בקיאים במשמעות הכיסויים והתנאים שהם כוללים - כדאי להיעזר באיש מקצוע אמין שיסייע לכם בקבלת החלטה.

מורישים את כספי החיסכון ליורשים שלא בחרנו

מי שיקבלו את הכספים בעת פטירת חוסך במוצרי החיסכון הפנסיוני הם אחד מאלה: שארים, יורשים ומוטבים. מבלי להיכנס להבדלים בין כל אחד ולמקרים הספציפיים בהם יהיו זכאים לקבלת הכספים, ברוב מהמקרים, המוטבים יהיו אלה שיקבלו את הכספים בעת פטירת החוסך.

מוטבים הם כל מי שנקבעו על ידי החוסך כזכאים לקבל את כספי החיסכון לאחר מותו. על פי רוב, המוטבים נקבעים על ידי העמית בעת פתיחת התכנית אך ניתן לשנות זאת בכל עת לאחר מכן. חוסכים רבים אינם זוכרים לעדכן את שמות המוטבים שמונו בעת פתיחת התכנית וכך נוצרים מצבים שבעת פטירת העמית הכספים משולמים לאנשים שהחוסך לא התכוון שיירשו את כספו, מה שכמובן מוביל לאי נעימות גדולה.

אז מה עושים? מומלץ לבחון את הצורך בעדכון המוטבים אחת לשנתיים וכן בעת שינויים במצב המשפחתי כגון לידות, נישואין, גירושין ועוד. אם אינכם זוכרים האם מיניתם מוטבים ומתי, תוכלו להיכנס לאזור האישי באתר האינטרנט של החברה בה אתם חוסכים ולמצוא תחת הדו"ח השנתי המפורט את ציון מועד עדכון המוטבים בחסכונותיו, במידה ומונו על ידכם.

פותחים תכניות חדשות ומאבדים זכויות

לעתים קרובות בעת מעבר למקום עבודה חדש, כספי החיסכון הפנסיוני לא מופקדים לאותה התכנית שבה חסכתם לפני כן, אלא לתכנית פנסיונית חדשה. המשמעות של פתיחת תכנית פנסיונית חדשה, היא איבוד זכויות וותק שהיו בתכנית הישנה. כלומר, פתיחת התכנית החדשה עשויה להוביל לפגיעה משמעותית בהיקף הכיסוי הביטוחי ואף בהיקף החיסכון שיצטבר.

לדוגמה, גבר בן 50 שחסך מספר שנים בקרן פנסיה מסוימת בתנאים של 100% כיסוי ביטוחי לשאירים, בעת מעבר למקום עבודה חדש ופתיחת קרן פנסיה חדשה, הכיסוי הביטוחי שיינתן לו יהיה נמוך מ-100%.

אז מה עושים? "ברוב המקרים מומלץ להמשיך להפקיד את הכספים במוצר החיסכון הקודם, לפנות למעסיק ולהנחות אותו להמשיך את ההפקדות לתכנית הקיימת ולא לפתוח תכנית חדשה", אומר סיאני. "עם זאת יש אפשרות במקרים מסוימים לנייד את התוכנית הקיימת לתוכנית פנסיונית חדשה ועדיין לשמור על הזכויות והוותק. בכל מקרה, מומלץ להיוועץ באיש מקצוע".

לא מתייעצים עם איש מקצוע כשצריך

בחיסכון הפנסיוני קיימים סוגי מוצרי חיסכון רבים (קרנות פנסיה ותיקות, קרנות פנסיה חדשות, ביטוחי מנהלים וכדומה). לכל סוג מוצר קיימים מאפיינים שונים וייחודיים, להם יש השפעה מהותית על גובה החיסכון והקצבה שנקבל, על הכיסויים הביטוחיים לנו ולמשפחתנו, הטבות מס ועוד. ישנם מקרים בהם חוסכים מסתפקים בבדיקה שטחית ב"ד"ר גוגל", חברים ועוד במקום להיוועץ עם איש מקצוע, התנהלות שעלולה להוביל לטעויות יקרות ובלתי הפיכות.

אז מה עושים? בדקו מול איש מקצוע, כגון יועץ פנסיוני, יועץ מס או סוכן ביטוח שאתם סומכים עליו, את המוצרים הפנסיוניים בהם אתם חוסכים ואת הביטוחים הנלווים להם, על מנת לבצע התאמה מרבית לצרכים שלכם.

לפנייה לכתב/ת

לפנייה לכתב/ת