עד 700% יותר: איזו עמלה גובים מכם על תיק ההשקעות?

איפה אתם מנהלים את תיק ההשקעות שלכם? מדי שנה גובים הבנקים 3 מיליארד שקל עמלות על ניירות ערך. בדיקת ynet מעלה: הפער בעמלות ודמי הניהול בין הבנקים לבתי ההשקעות מגיע עד ל-700% ויותר. אל תהיו פראיירים. וגם: מי גובה את העמלה הגבוהה ביותר?

כמה אתם משלמים על תיק ניירות הערך שלכם? רבבות ישראלים מחזיקים בתיקי השקעות בבנקים, כאשר מדי שנה גובים הבנקים קרוב ל-3 מיליארד שקל עמלות על ניירות הערך של לקוחותיהם.

- עוד קצת בארנק: הקלה בעמלות הבנקים

כך לדוגמה, בשנת 2013 גבו בנק הפועלים ולאומי לא פחות מ- 1.73 מיליארד שקל, עמלות מניירות ערך.

מי שיתבונן בתעריפונים של הבנקים, יגלה עמלות יקרות במיוחד. הבנקים לא יתאמצו לתת הנחה, אולם מי שילחץ קצת, יתמקח וגם יגיע עם סכום גדול להשקעה, יוכל להוריד מחיר. כך, 2 לקוחות עם אותו סכום השקעה יכולים לשלם עמלות שונות, לעיתים בהפרש של פי 2 ויותר. הבעיה היא שרוב הציבור לא מודע לכך והבנקים גם לא מתנדבים ליידע את לקוחותיהם.

פערי המידע שעולים לנו כסף

לפני מספר חודשים החליטו בפיקוח על הבנקים לחייב את הבנקים לפרסם את שיעור העמלות שהם גובים בפועל מהלקוחות, בהתאם לגודל תיק ההשקעות. בשבוע שעבר פרסמו הבנקים לראשונה את המחירים הללו, אם כי די בהצנעה, כאשר הנתונים מראים פער לא קטן בין מחיר התעריפון למה שנגבה בפועל.

חשיפת הנתונים אמנם מגבירה את כוחו של הצרכן שיודע כעת לאן לשאוף, אך בחינה מדוקדקת שלהן מעלה כי עדיין העמלות בבנקים יקרות בהרבה מהעמלות שמציעים הברוקרים בבתי ההשקעות.

בדיקה שערכנו עבורכם בעקבות פרסומי הבנקים, ומתבססת על הנתונים שפרסמו וכן נתונים שקיבלנו מבתי ההשקעות, חושפת פער שמגיע למאות אחוזים, גם בהשוואה לעמלות הממוצעות שהציגו הבנקים.

אם נשווה את העלויות לעמלות התעריפונים בבנקים, שעדיין לא מעט לקוחות משלמים, נגיע כבר לפער בלתי נתפס שמגיע ל-700% ויותר.

שוק ההון, הוא הפכפך ובבורסה, כולם יודעים - אפשר להפסיד, למרות שכולם מאמינים שלהם זה לא יקרה. לכן, אין בכוונתנו לעודד כניסה למסחר עצמי בשוק ההון, אולם אם אתם כבר מנהלים תיק השקעות בבנק, או שוקלים לעשות זאת, כדאי שתכירו את הפערים, ותתמקחו או תעברו לבית השקעות שמציע לכם מחיר זול בהרבה.

היכן תשלמו את העמלה הכי גבוהה?

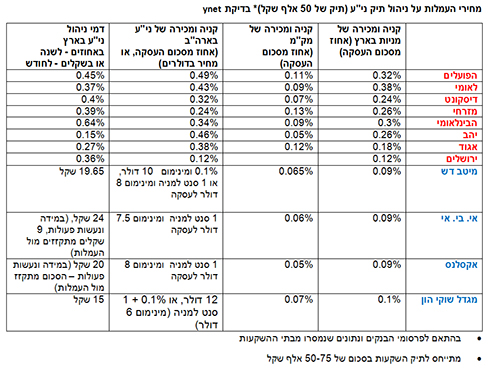

קיימות עמלות שונות על פעולות שונות, אך אנו התמקדנו בשתי העמלות הנפוצות ביותר – עמלת קניה ומכירה של מניות בארץ, הנגבית כאחוז מסכום הפעולה, ועמלת דמי ניהול התיק הנגבית כאחוז מסך הכסף הקיים בתיק ההשקעות (בבנקים) או סכום חודשי קבוע (בבתי ההשקעות).

לצפיה בגודל מלא לחצו כאן

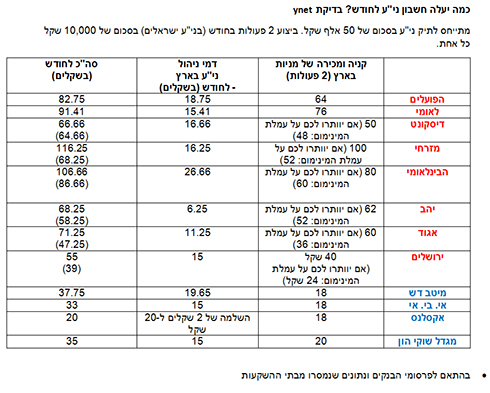

לצורך ההשוואה לקחנו לדוגמה תיק השקעות לא גדול, בסך 50 אלף שקל וביצוע 2 פעולות בחודש (קניה או מכירה של ני"ע).

על פי התעריפון בבנק לאומי לדוגמה, ביצוע פעולה של קניה (מניה בישראל) יעלה 0.65% עמלת קניה ודמי הניהול על 0.6% בשנה בחישוב 2 פעולות בחודש, כולל דמי הניהול החודשיים העלות בחודש תעמוד על 155 שקל.

עכשיו ,שימו לב, על פי התעריפון בבית ההשקעות אקסלנס, לצורך ההשוואה, המחיר יעמוד 20 שקל, הפרש של כ-% 700.

גם אם ניקח את המחיר הממוצע ששילמו בפועל לקוחות לאומי בעלי תיק כזה, (91.4 שקל) עדיין ההפרש בהשוואה לניהול אותו תיק בבית ההשקעות יעמוד על יותר מ-350%.

לצפיה בגודל מלא לחצו כאן

כאן נציין כי בבנקים נגבית עמלת מינימום על ביצוע פעולה, כך שאם סכום הפעולה היה נמוך, עדיין תחויבו בעמלה מינימלית (לעיתים הבנק יסכים להפחית לכם את עמלת המינימום, אך זה תלוי בכח המיקוח שלכם).

בהנחה שלא יוותרו לכם על עמלת המינימום, בדוגמה, שפירטנו בטבלה, את המחיר הגבוה ביותר תשלמו בבנק מזרחי -טפחות (116 שקל) סכום המהווה כ-500% יותר ממה שתשלמו בבית ההשקעות.

אם נערוך השוואה נוספת, הפעם עלות פעולה בסך 30 אלף שקל - את המחיר היקר ביותר נשלם בבנק לאומי 114 שקל, לעומת בתי ההשקעות שם היא תעלה 27 שקל, פער של 320%. את הסכום הגבוה ביותר עבור דמי ניהול התיק החודשיים, תשלמו בבנק הבינלאומי.

האם בכך מסתיימים הפערים? ממש לא. בכתבה זו לא נפרט על כל עמלה ועמלה בנפרד, אך נאמר באופן כללי, כי קיימים פערים גדולים גם בעמלות נוספות בתחום המסחר בניירות ערך. כך לדוגמה ברכישות של ני"ע במט"ח. הבנקים גובים עמלות על המרה והפרשי שער, הגבוהות באופן משמעותי בהשוואה לעמלות שנגבות מחוץ לבנק.

נקודה נוספת היא עמלה הנגבית בבנקים בגין הוראה לביצוע פעולה שניתנה, אך לא בוצעה בסופו של דבר (בהתאם לכח המיקוח שלכם, ניתן להיפטר מעמלה זו).

כמה פעולות אתם מבצעים?

כמה נקודות חשובות נוספות שכדאי לשים לב אליהן:

- בתיקים גדולים במיוחד, הנושקים למיליון שקל ויותר, המחירים הממוצעים בבנקים יורדים במעט, אך יש לציין כי גם בתי ההשקעות מציעים מחירים אטרקטיביים יותר לסכומים גדולים ולאלו המבצעים פעילות תכופה יותר.

- בחלק מבתי ההשקעות דורשים העברה של סכום מינימאלי בין 20-100 אלף שקל, בכדי לפתוח תיק. בנוסף בית ההשקעות עשוי לגבות עמלה על העברת כספים מחשבון העו"ש בבנק לחשבון ההשקעות שאתם מנהלים אצלו (ולהיפך).

- כפי שניתן לראות בטבלה, לא בכל הבנקים הפער בעמלות כה גבוה, בהחלט ניתן לומר כי לרוב, הבנקים הקטנים יותר מציעים מחירים אטרקטיביים יותר.

- חלק מהישראלים מבצעים לא מעט פעולות קניה ומכירה של ניירות ערך, חלקם מבצעים מעט פעולות ואף לעיתים הכסף שוכב במשך חודשים ללא תנועה. אם מצב תיק ני"ע הערך שלכם סטטי במשך שבועות וחודשים, וסכום הכסף שיש לכם שם אינו גדול, הפערים בין בית ההשקעות לבנק הולכים ומצטמצמים..

השורה התחתונה: הגדלת כח המיקוח שלכם

בשנתיים האחרונות פנה אגוד חברי הבורסה שאינם בנקים (הכולל את בתי ההשקעות) למפקח על הבנקים כדי שיקדם את התחרות בתחום שירותי ביצוע המסחר בניירות ערך, וכדי להגביר את הנגישות של הציבור לשירותי ברוקראז' שמציעים בתי ההשקעות.

חברי האגוד מנסים לקדם את אישור הפיקוח להפעלת "מערכת סגורה", שתכליתה לאפשר ללקוח בבנק לפתוח חשבון השקעות בבית השקעות בלי לעבור פרוצדורה של פתיחת חשבון במוסד פיננסי חדש .

במערכת סגורה יכול לקוח של כל בנק לקבל שירותי מסחר בניירות ערך מכל חבר בורסה. כספי הלקוח נכנסים לחשבון ניירות הערך אצל חבר הבורסה מחשבון העו"ש של הלקוח בבנק, וניתן למשוך את הכספים אך ורק חזרה לחשבון העו"ש בבנק.

האמת, גם אם יקודם המהלך הזה אין זה אומר שיש צורך בהכרח לעבור לנהל את ההשקעות מחוץ לבנק. עצם קידום התחרות בצורה כזו עשוי להביא לירידת מחירי העמלות ולהצעות יותר אטרקטיביות מצדם של הבנקים ולא פחות חשוב מכך – לחזק את כח המיקוח של הלקוחות מול הבנק.

לפנייה לכתב/ת

לפנייה לכתב/ת