כך הציבור מפסיד 100 מיליון ש' בשנה בעמלות

מחיר האדישות: שנתיים אחרי שהחלו בבנקים מסלולי עמלות העו"ש, רק 15% מתוך מיליון וחצי לקוחות פוטנציאליים עברו למסלול מותאם. כך ממשיך הציבור להפסיד עשרות מיליוני שקלים בשנה

עברתם לחשבון מוזל? שנתיים אחרי שנכנסה לתוקף תוכנית סלי העמלות בבנקים, רק 15% מתוך כלל הלקוחות הפוטנציאלים עברו לתוכנית.

![]() חיסכון לכל ילד: כמה כסף ניתן להוסיף?

חיסכון לכל ילד: כמה כסף ניתן להוסיף?

מנתונים עדכניים שהגיעו לידי ynet עולה כי מתוך מיליון וחצי לקוחות שלפי בדיקות שערך בנק ישראל, יכולים לחסוך אם יעברו מהמתכונת הנוכחית לסל עמלות, רק 226 אלף איש עברו, נכון לתחילת שנת 2016. מתוך המספר הזה - קרוב ל-100 אלף לקוחות עברו ל"סלים המורחבים" והייתר ל"סל הבסיסי".

במילים אחרות, 85% מהלקוחות משלמים בין עשרות למאות שקלים בשנה, יותר ממה שהם יכולים לשלם במעבר למסלולים. בקרב עסקים קטנים (עם מחזור של עד 5 מיליון שקל), שגם הם יכולים להצטרף למסלולים הללו, ההפרשים הם גדולים במיוחד.

במצטבר הסכומים הללו מגיעים לעשרות מיליוני שקלים בשנה, ובחישוב שמרני ניתן לומר כי מדובר בכ-100 מיליון שקל בשנה על עמלות שמשלם הציבור, ללא כל צורך.

מחיר מפוקח לסל בסיסי

תוכנית סל העמלות שנכנסה לתוקף ב-1 באפריל 2014, מחייבת את הבנקים להציע ללקוחותיהם מסלולים הכוללים סל עמלות מוגדר בחשבון העו"ש, בשני מסלולים: המסלול הבסיסי הכולל 10 פעולות בערוץ ישיר (כגון משיכת כסף מכספומט, זיכוי משכורת, הפקדת צ'ק במכונה האוטומטית, משיכת צ'ק מהחשבון וכדו'), ופעולה אחת באמצעות פקיד והמסלול השני הוא "מסלול מורחב" הכולל 10 פעולות פקיד ו-50 פעולות בערוץ ישיר.

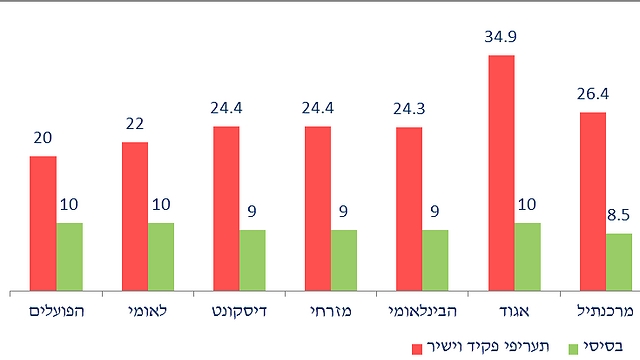

ההפרש בתשלום החודשי בין סל העמלות הבסיסי לבין תשלום מחיר התעריפון

הסכום המקסימלי אותו יכולים לגבות הבנקים בגין המסלול הבסיסי עומד על 10 שקלים בחודש. מחיר המסלול המורחב נע בבנקים השונים בין 20 שקל ל-30 שקל לחודש. יש לציין כי כל פעולה נוספת מעבר לכמות הפעולות המוגדרת במסלול, מתומחרת לפי תעריפון הבנק. חלק מהבנקים מציעים במסגרת המסלול המורחב שירותים נוספים.

למחשבון בנק ישראל, להשוואת מסלולי העמלות - לחצו כאן

בבנק ישראל מודים כי למרות שלל מהלכים שנעשו כדי לעודד את הציבור לעבור למסלולים המוזלים, בהתחשב במיעוט העוברים, המהלך לא צלח עד כה. נציין כי בין היתר נקבעו דרכי הצטרפות פשוטות (כולל באמצעות הטלפון והדוא"ל), הושק קמפיין תקשורתי והבנקים נדרשו גם לשלוח מכתב אישי לכל לקוח עם פירוט - האם כדאי לו לעבור לתוכניות החדשות, בהתאם לפרופיל הפעולות שלו.

ספק אם האשמה במקרה הזה מוטלת על בנק ישראל. אפילו הבנקים, שלעתים גוררים רגליים ומעדיפים להשאיר את הלקוח במצב המניב להם יותר עמלות, אינם נושאים לבדם באחריות למצב. את האשמה על המציאות האבסורדית הזו ניתן להטיל גם על הלקוחות שחלק גדול מהם מפגין אדישות.

"מחקרים פסיכולוגיים-כלכליים כבר הוכיחו בעבר שקשה הרבה יותר להניע אנשים לפעולה, גם אם היא תטיב איתם, מאשר לקבוע הפוך - שברירת המחדל היא מעבר למסלול החדש ומי שלא רוצה שיודיע לבנק", אומר גורם בסביבת בנק ישראל. "אנחנו גם לא יכולים לעשות את זה כי יש כאן בעיה משפטית. הציבור צריך להתעורר ולהבין שפעולה פשוטה אחת הוא יכול לחסוך הרבה כסף".

ואמנם, חוסר ההיענות מצד הציבור הוביל את המפקחת על הבנקים לקבוע בכל זאת שברירת המחדל תהיה מעבר לתוכנית המסלולים, אלא אם כן הלקוח ביקש אחרת, לגבי שני מגזרים: האוכלוסיה המבוגרת (אזרחים ותיקים) ואוכלוסיית הנכים – אלו שנמצאו פוטנציאלים לחסוך מהמעבר. המהלך הזה צפוי להיכנס לתוקף בקיץ הקרוב.

כשיצאה התוכנית לפועל, לפני כשנתיים, העריכו הבנקים כי מדובר במכה קשה מבחינתם שתוביל לירידה של כ-300 מיליון שקל בשנה בהכנסות מעמלות. אדישות הציבור וכן הדוחות הכספיים שפרסמו מוכיחים שאין להם כל סיבה לדאוג.

לפנייה לכתב/ת

לפנייה לכתב/ת