בנק ישראל מזהיר: שיעור החובות הבעייתים במגמת עלייה

על פי דו"ח היציבות הפיננסית של בנק ישראל, חל גידול בשיעור החובות הבעייתיים של משקי הבית, מתוך חשש כי בעל החוב יתקשה להחזיר את ההלוואה, בעיקר הלוואות שנלקחו מחברות כרטיסי האשראי. בנוסף, מספר הבקשות לפשיטת רגל זינק בתוך שנים ספורות

שיעור החובות המוגדרים "בעייתיים" בבנקים ובחברות כרטיסי אשראי, בגין הלוואות שנטלו משקי הבית, גדל בשנים האחרונות, כאשר במקביל בולטת הרעה בכמה פרמטרים הנוגעים להחזר החובות של יחידים, כך עולה מדו"ח היציבות הפיננסית החצי שנתי שמפרסם היום (ד') בנק ישראל.

מהנתונים עולה כי שיעור החובות של משקי הבית, המוגדרים כבעייתיים - אלו שלגביהם קיים חשש שבעל החוב יתקשה להחזיר את ההלוואה, עומד בבנקים על 1.52% נתון המהווה עליה ביחס לשלוש השנים האחרונות. בחינה של החובות לחברות כרטיסי האשראי מעלה נתון מדאיג עוד יותר, בעיקר ברקע העלייה המתמשכת בהיקפי ההלוואות שנלקחות מחברות האשראי.

שיעור החובות הבעייתיים בחברות כרטיסי האשראי עומד על 6.21% ושיעור ההוצאות בגין הפסדי אשראי עומד על 2.5% לעומת ממוצע היסטורי של 0.9%.

הזמינות הגדולה של האשראי מגדילה את הסיכון

נכון לסוף חודש מרס עמדה יתרת החוב של משקי הבית על סך של 536 מיליארד שקל, כאשר 65% ממנו הוא חוב לדיור (משכנתאות).

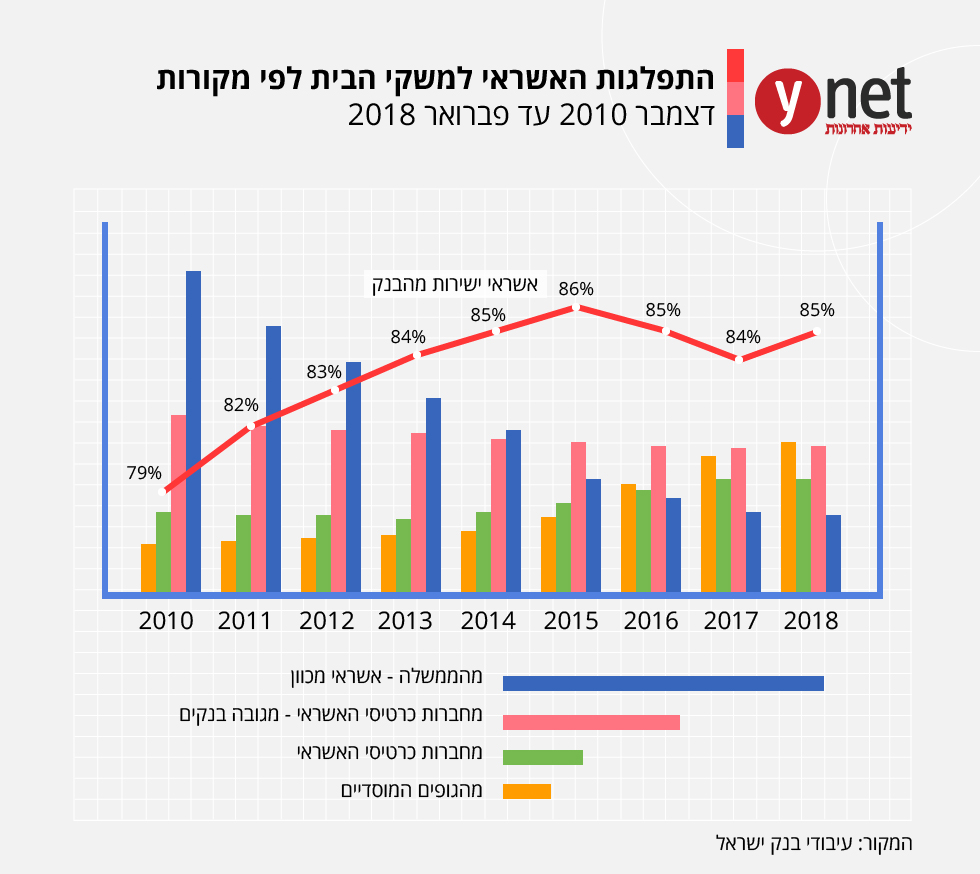

האשראי של משקי הבית מתקבל מארבעה מקורות עיקריים: בנקים, חברות כרטיסי האשראי, גופים מוסדיים ואשראי ממשלתי. הבנקים מספקים 89% מהאשראי, מתוכם 85% בעצמם ו-4% באמצעות חברות כרטיסי האשראי שבבעלותם, כלומר אשראי מחברת כרטיסי האשראי אך בערבות בנקאית. (שיעור קטן ביותר מההלוואות ניתן כיום על ידי גופים חוץ בנקאיים אחרים, אם כי מדובר במגמה הולכת ומתרחבת).

האשראי למשקי בית הניתן על ידי הגופים המוסדיים, נותר בשנת 2017 ברמה נמוכה של כ-4% מסך האשראי, אך הוא גדל בקצב של עשרות אחוזים בשנה, ביחס לשנה קודמת. באופן דומה מתפתח האשראי שניתן למשקי הבית על ידי חברות כרטיסי האשראי.

בבנק ישראל חוזרים על עמדתם לפיה הזמינות הגדלה של האשראי החוץ-בנקאי מגבירה את הסיכון הפיננסי של משקי הבית הנוטלים אשראי זה, בעיקר של אלה בעשירונים הנמוכים, עם זאת הם מוסיפים כי "הואיל וחלקם של משקי בית אלה בחוב הכולל קטן יחסית, אין כאן סיכון למערכת הפיננסית, אף כי יש סיכון למשקי הבית עצמם".

הבקשות לפשיטת רגל זינקו במאות אחוזים

דו"ח היציבות מצביע על השלכות נוספות של הגידול בחובות הבעייתיים. "בשנים האחרונות בולטת הרעה בכמה פרמטרים הנוגעים להחזר החובות של יחידים: עלו מספר הבקשות לפשיטות רגל, מספר הבקשות המוגשות לצו כינוס, מספר צווי הכינוס שניתנים, מספר צווי פשיטות הרגל שניתנים ומספר צווי ההפטר.

על פי הדו"ח, בשנים 2012 - 2016 הוכפל מספר הבקשות להפטר, מספר הצווים שניתנו עלה פי ארבעה, ומספר התיקים הפעילים (לאחר צו כינוס) עלה פי שלושה. בהסתכלות על תקופה ארוכה יותר, העלייה בחלק מהפרמטרים משמעותית אף יותר. כך, למשל, בין שנת 2008 לשנת 2016 מספר צווי הכינוס שניתנו הוכפל פי חמישה.

כיום מספר הבקשות לפשיטת רגל עומד על כ-22 אלף בשנה, כאשר לפני כעשור הוא עמד על פחות מ-5,000.

בבנק ישראל מציינים כי חלק מעלייה זו אפשר לייחס לגידול באשראי הצרכני, אם כי שם מסתייגים מאמירה חד משמעית וטוענים ש"עניין זה טעון בדיקה מעמיקה יותר."

חשש לזעזוע בחו"ל שישפיע גם עלינו

דו"ח היציבות הפיננסית מתמקד גם בסיכונים הגלובליים על המשק, וממנו עולה כי ההסתברות להשפעה שלילית של אירועים מחוץ לישראל, על המשק הישראלי גדלה. "המשק הישראלי אמנם נהנה ממצב מקרו-כלכלי טוב, וכך גם יכולתו לעמוד בפני זעזועים, אך לפי ההערכות עלתה ההסתברות לזעזוע כלכלי או גיאו-פוליטי שמקורו בחו"ל , אשר עלול להשפיע לרעה על הפעילות הריאלית והפיננסית במשק", נכתב.

עוד מציינים בדו"ח כי מוקד הפגיעות הבולט ביותר של המשק הישראלי הוא שוק הדיור, וזאת לנוכח ההתפתחויות בשוק הזה בשנים האחרונות.

"ההאטה בשוק הדיור השפיעה במידה ניכרת על החברות הציבוריות בענף הבנייה למגורים והביאה לירידה בהיקפי המכירות ולגידול של מלאי הדירות הלא מכורות. כתוצאה מכך חוו החברות בענף הרעה מסוימת בתזרים המזומנים מפעילות שוטפת. תרחישי הקיצון שנבחנו עבור משתנים כמו מחירי הדירות, המכירות והריבית, מלמדים כי השפעה על המינוף הפיננסי ועל הנזילות המיידית של החברות ניכרת רק בערכי הקיצון, ואילו בערכים הנמוכים ההשפעה קטנה יחסית".