מחירי הדירות עלו? תראו בכמה זינקה המשכנתא

אחרי שנתיים "רגועות" יחסית, היקפי המשכנתאות זינקו ב-2018 וצפויים לחצות את הקו של 60 מיליארד שקל. מה מאפיין את לווי המשכנתאות החדשים, מאיפה מצליחים לגייס הון עצמי לדירה ראשונה, באיזו עיר רוכשים הכי הרבה דירות להשקעה ובכמה זינקה המשכנתא בתוך קצת יותר מעשור? בדיקת ynet

אחרי רגיעה מסוימת בשוק המשכנתאות במהלך השנים 2016 ו-2017, השנה הנוכחית מסמנת שינוי, עם ביקושים הולכים וגדלים בחודשים האחרונים. כך, אם בשנת 2016 עמד סך המשכנתאות שנלקחו על 59 מיליארד שקל, בשנת 2017 הסכום ירד ל- 54 מיליארד שקל, אולם השנה ההערכות הן, שהסכום צפוי לעבור את ה-60 מיליארד שקל.

ומה באשר לגובהה של המשכנתא הממוצעת? בדיקת ynet מגלה כי זו זינקה בלא פחות מ-262% בתוך פחות מ-12 שנה. כך, אם בשנת 2006 עמדה המשכנתא הממוצעת על 259 אלף שקל, בשנת 2010 היא עמדה על 490 אלף שקל ובשנה האחרונה על 678 אלף שקל.

מה שמעורר את השוק הזה בין היתר, אלו זוכי מחיר למשתכן, שכבר כיום מהווים כ-30% מנוטלי המשכנתאות לדירה חדשה. עוד נרחיב בהמשך על פרוייקט הדגל של שר האוצר, אך כבר כעת ניתן לומר, כי בכל הנוגע למחירי הדיור - זה לא ממש הצליח. אלו ממשיכים לעלות ואיתם גם המשכנתאות שנאלץ הציבור לקחת.

זינוק במשכנתא הממוצעת

"המשכנתא הממוצעת גדלה בערך פי 2 וחצי, בעיקר בגלל העליה המטאורית במחירי הדיור", אומר ל-ynet אורי יוניסי, סגן מנהל החטיבה הקמעונאית במזרחי-טפחות והממונה על תחום המשכנתאות בבנק. "עם זאת, צעדי הרגולציה של בנק ישראל, באו וצמצמו את היכולת של הלקוח לקחת אשראי והגבילו את שיעור המימון".

יוניסי מתכוונן להגבלות שהטיל בנק ישראל על שיעור המימון של רוכשים - 75% לרוכשי דירה ראשונה, 70% למשפרי דיור ו-50% לרוכשי דירה להשקעה.

השכר לא עלה באופן דרמטי בתקופה הזו, מאיפה מגיע הכסף?

"לרוב, הכסף הזה בא מההורים. יש כאלו שמחכים עם המשכנתא עוד שנה שנתיים ו'אוגרים' עוד הון עצמי, אבל הרוב פונים להורים. יש גם כאלו שלוקחים אשראים נוספים בשוק, אבל זה מיעוט".

סוף 2018 רחוקה עדיין, אתה יכול כבר להמר שסכום המשכנתאות יחצה את ה-60 מיליארד?

"אנחנו רואים בשוק המשכנתאות גאות ואנחנו לא חושבים שזה ייפסק. בכל חודש מצטרפים עוד זוכי מחיר למשתכן למעגל המשכנתאות. נכון להיום 30% מאלו שלוקחים הלוואה לרכישת דירה ראשונה זה מחיר למשתכן".

עד כמה תוכנית מחיר למשתכן באמת משפיעה, לדעתך?

"מחיר למשתכן יצאה לדרך לפני 3 וחצי שנים ומתוך כ-110 זכאים, עד היום חולקו 60 אלף 'כרטיסי הגרלה' של הצטרפות לתוכנית. בפועל, כ-20 אלף דירות בהליכי בניה, לרשויות המס דווחו עד כה כ-10,000 עסקאות בלבד ורק כ-5,000 קיבלו כבר מפתח.

במקביל הוא מציין, כי בשנתיים האחרונות יש עודף ביקוש של כ-100 אלף יחידות דיור. "כל שנה יש עשרות אלפי אלף ביקושים חדשים ואין מי שיספק את הביקוש הזה", הוא מפרט. "אי אפשר להתמקד 4-3 שנים רק בזכאים, צריך לבנות לכולם. כמעט 80% מהקרקעות הוקצו למחיר למשתכן בלבד ובזמן הזה לא שיווקו כמעט בכלל קרקעות לציבור הרחב. אם הממשלה רוצה לפתור את הבעיה, היא צריכה לתת פתרון בצד ההיצע. היצע אמור לשרת את כולם, לא רק את מחיר למשתכן".

ממוצע של 45% הון עצמי לדירה ראשונה

מזרחי טפחות מחזיק בנתח הגדול ביותר של תיק המשכנתאות בבנקים (יותר מ-30%) והנתונים שמספק הבנק יכולים לשפוך אור על התנהלות הלווים בשנה האחרונה. כך, בדיקה שערך הבנק עבור ynet, מעלה נתונים מעניינים מתוך מאגר של עשרות אלפי נוטלי משכנתאות בסניפי הבנק.

על פי הנתונים, 65% מהמשכנתאות נלקחות לצורך רכישת דירה ראשונה או יחידה, 20% לצורך דירה חלופית ו-15% מייעדים את המשכנתא לדירות להשקעה.

ומה בנוגע להון העצמי של הלווים? מסתבר שרוכשי דירה הראשונה מגיעים עם הון עצמי של 45% בממוצע מערך הדירה, לעומת 49% בקרב משפרי דיור. בקרב המשקיעים, ברקע המגבלות הקיימות, ההון העצמי עומד כבר על 57% מערך הדירה.

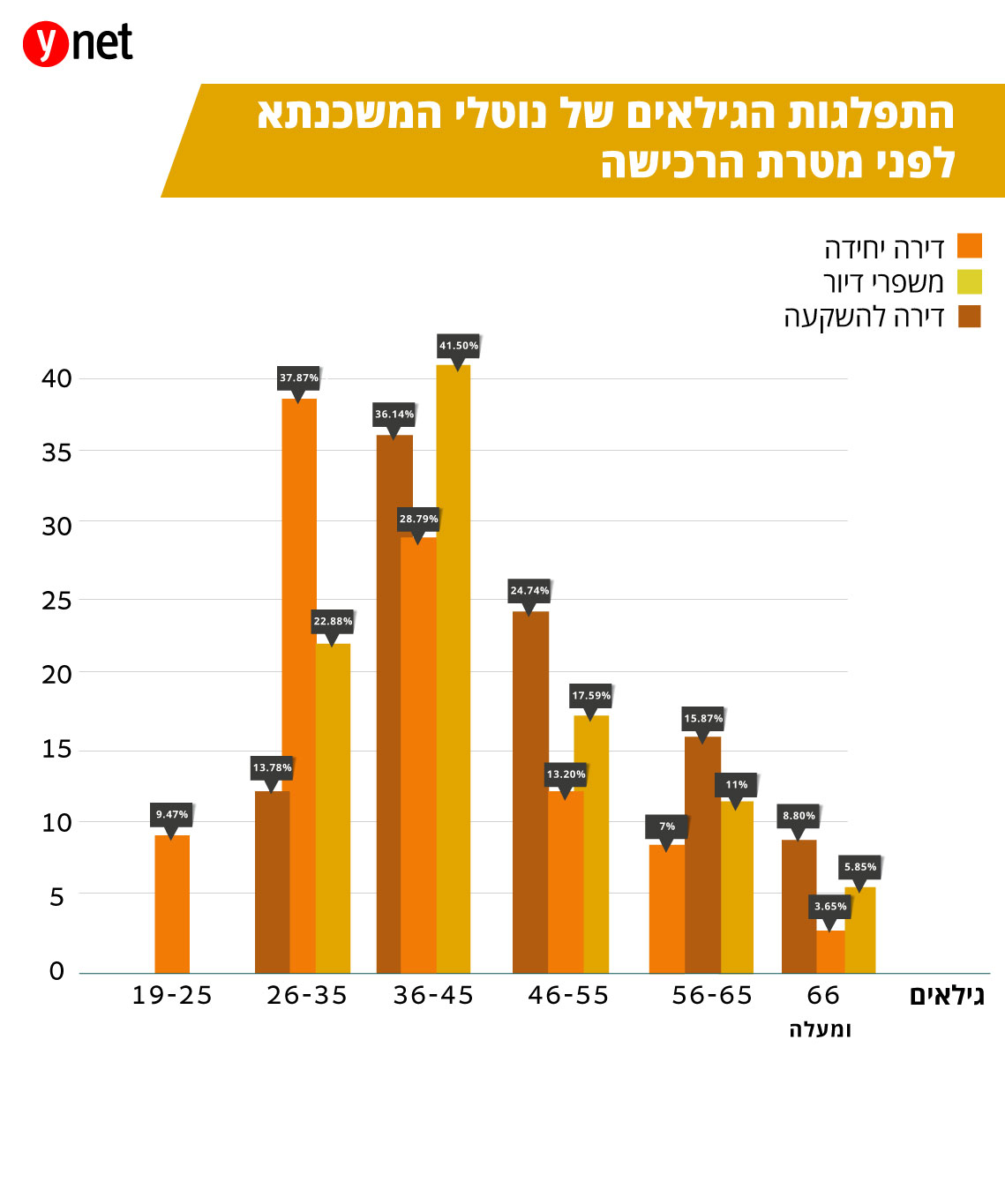

בחינת טווח הגילאים מעלה כי אמנם הנתח העיקרי של רוכשי דירה ראשונה (כ-38%) הינם בגילאי 26-35, אולם אחוז לא מבוטל נמצא גם בגילאים העולים על 36, כאשר 17% מכלל נוטלי המשכנתאות הללו הם בגילאי 46 ומעלה.

מקרב משפרי הדיור, הנתח העיקרי של הלווים (41%) הוא בגילאי 36-45, עם זאת כרבע ממשפרי הדיור הם בגילאים נמוכים יותר - 26-35.

טווח הגילאים העיקרי בקרב משפרי הדיור זהה גם בלוקחי משכנתא לצורך דירה להשקעה. עם זאת, כ-14% מהמשקיעים הינם מתחת לגיל 35.

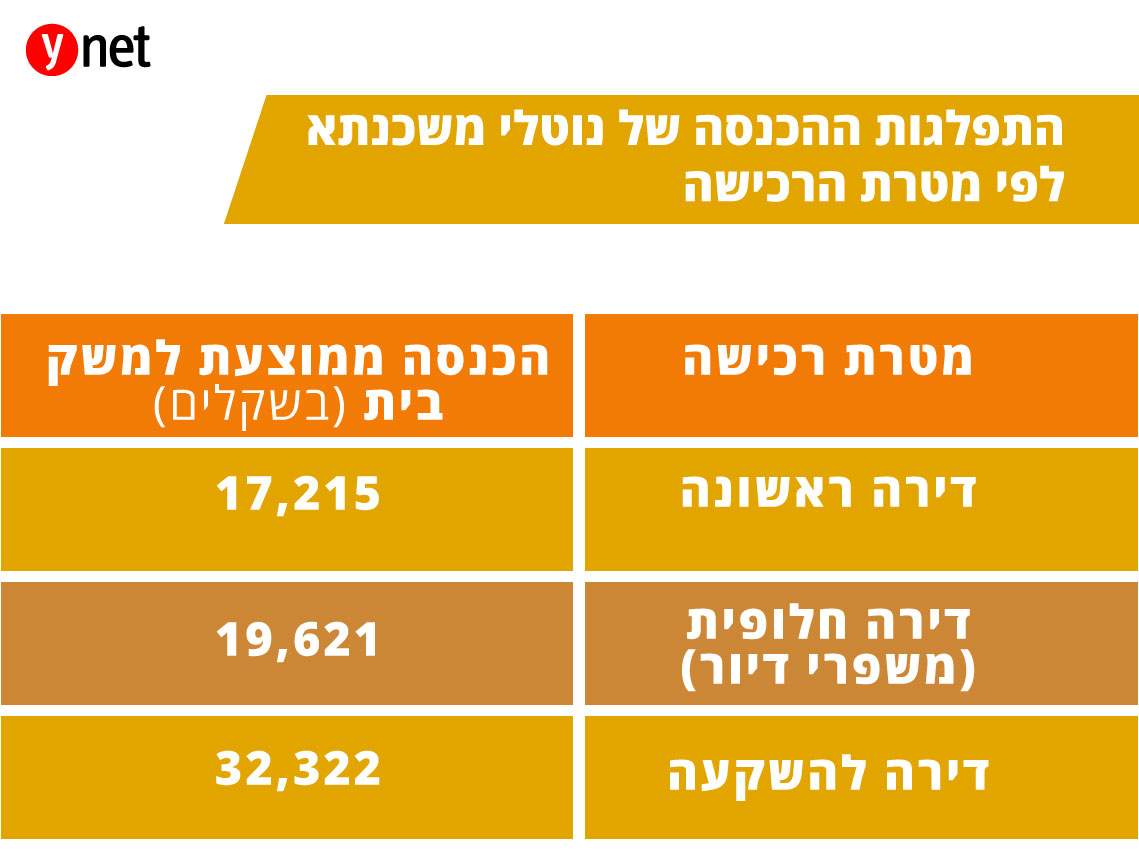

עוד עולה מהנתונים, כי ההכנסה הממוצעת של משק בית הנוטל הלוואה לדירה ראשונה עומדת על 17,215 שקל כאשר ההכנסה הממוצעת של רוכשי דירה להשקעה היא כמעט כפולה ועומדת על 32,322 שקל.

הערים המבוקשות ביותר בקרב משפרי דיור הן ירושלים, בני ברק, באר שבע ופתח תקווה, והמשקיעים - הם מעדיפים מלבד ירושלים, את תל אביב, נתניה ואשדוד.

איפה מתחילים את הבירור?

מעטים מלווי המשכנתאות מתיימרים לומר כי הם מבינים בתחום ולכן הצעד ההתחלתי אצל רובם ככולם הוא קבלת מידע. אז אל מי פונים ראשון?

סקר שבוצע לאחרונה על ידי מכון המחקר KANTAR TNS עבור הבנק, מעלה כי הבירור הראשוני לגבי המשכנתא מתבסס קודם כל על חוות דעת והתייעצות עם הקרובים לנו.

58% מהנשאלים ציינו כי יפנו קודם כל למשפחה וחברים, הבא בתור הוא הבנק - 54% מהנשאלים השיבו כי הפנייה הראשונה תהיה לסניף הבנק רק 49% ציינו כי המהלך הראשון יהיה חיפוש באינטרנט.

עוד עולה מהנתונים כי רוב הלקוחות פונים לשלושה בנקים בממוצע, והם עושים זאת בעיקר על ידי ביקור בסניף (65%) ושיחה טלפונית (21%). למרות השקעת חלק מהבנקים בתחום - יצירת הקשר דרך אמצעים דיגיטליים, לפחות בשלב הזה, מתבצעת רק ב-11% מהמקרים.