גמל, פנסיה וביטוח: הדו"ח לחוסך הגיע - איך קוראים אותו?

בימים אלו נשלחים למאות אלפי החוסכים, הדוחות השנתיים מקופות הגמל, קרנות הפנסיה ופוליסות הביטוח. איך קוראים את הדו"ח, כמה דמי ניהול אנחנו משלמים, כמה כסף יש לנו בכלל בחיסכון ולמה חשוב לשים לב? מדריך

שנת 2013 בדומה ל-2012, הניבה תשואות יפות בחסכונות הפנסיוניים שלנו. העליות בשוק האג"ח בישראל בשילוב מגמה חיובית בשווקי המניות בעולם וגם בארץ, תרמו לתשואה הנעה סביב 10% ויותר.

- תלוש ינואר הגיע. הפנסיה שלכם גדלה?

על פי הנתונים, במהלך השנה שחלפה השיגו קופות הגמל וקרנות ההשתלמות תשואה ממוצעת של כ-10%, בקרנות הפנסיה וביטוחי המנהלים נרשמה תשואה ממוצעת גבוהה יותר במעט - סביב 12%.

מה שגרע מהתשואה, למרות המגמה החיובית בשוק ההון, הם דמי הניהול. נתח משמעות מכספי החסכונות שלנו, "הולך" כידוע עבור דמי הניהול לאורך השנים . אחוז דמי הניהול שנגבה מאיתנו, מופיע בדו"ח שאנו מקבלים מהגוף המנהל את החיסכון. אולם אלו לא דמי הניהול היחידים שנגבים מאיתנו.

למעשה אנו משלמים פעמיים דמי ניהול – פעם אחת, עבור ניהול החיסכון שלנו ופעם שנייה תשלום "הוצאות נוספות", אותם גובים מאיתנו מנהלי החיסכון, עבור שירותים שונים. ההוצאות הללו נועדו לממן עמלות בגין ביצוע עסקאות, דמי ניהול של קרנות השקעה וקרנות נאמנות זרות שבהן משקיעים הגופים את כספי החוסכים, והוצאות נלוות נוספות.

קיים רף מקסימאלי לדמי הניהול "הרגילים", אותם ניתן לגבות. החל משנת 2013 ניתן לגבות בקופות הגמל (לא כולל קרנות ההשתלמות), וביטוחי מנהלים, עד 1.1% לשנה מהצבירה (סך הכסף שנצבר בחיסכון) וזאת במקום מקסימום 2% שנגבו עד אז. כמו כן, ניתן לגבות עד 4% מההפקדות - הסכום שאנו מפרישים מדי חודש לחיסכון. (בינואר השנה, חלה ירידה נוספת בדמי הניהול המקסימאליים מהצבירה והם עומדים על 1.05%).

לגבי "דמי הניהול הנוספים" שנגבים מאיתנו, היתה כוונה במשרד האוצר להגביל אותם לכדי 0.15% בשנה, אולם בעקבות לחצים רבים שהופעלו על האוצר מצד הגופים המוסדיים וקרנות השקעה שונות, הוחלט לאחרונה שהן יוגבלו למקסימום-0.25%, אם כי עדיין לא נאמרה המילה האחרונה. נכון להיום, דמי הניהול הללו נעים בין 0.1% ל-0.8%.

הדו"ח בדרך אליכם

בימים אלו, נשלחים אל מאות אלפי החוסכים - הדו"חות השנתיים מקופת הגמל, קרן הפנסיה ופוליסת הביטוח, וזו הזדמנות לבחון את החיסכון שצברנו.

אצל רבים מאיתנו, הדו"ח הזה מוצא את דרכו מהר מאוד לפח הזבל, מבלי שבחנו אותו - וחבל. חשוב לזכור שמדובר בכסף שלנו, אולי הסכום הגדול ביותר שייצבר לזכותנו אי פעם, הכסף שממנו אנו אמורים לקיים את עצמנו במשך 20 שנה ויותר, כאשר לרובנו לא יהיה מקור הכנסה אחר.

כדאי מאוד לעשות מאמץ קטן ולבצע כמה בדיקות פשוטות שלא דורשות מאיתנו בקיאות גדולה בעולם החיסכון הפנסיוני.

מה חשוב לבדוק?

למרות השונות בין סוגי החיסכון (ביטוח, פנסיה וגמל), הרציונאל זהה בכולם. ראשית יש לוודא כי הפרטים שלנו הרשומים בדו"ח - נכונים. כדאי לזכור כי לעיתים מדובר בתוכניות ותיקות, ויכולים להיות לא מעט שינויים בפרטינו במשך השנים. גם תוכניות חדשות לא חפות מטעויות. טעות בנתונים שלנו עלולה לגרום לנו ללא מעט בעיות, במיוחד לקראת מימוש הכספים בעת פרישה, או בעת פדיון הקופה ומשיכת הכספים.

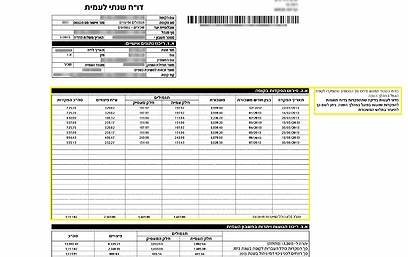

לצפיה בדו"ח לדוגמה, מקופת הגמל, לחצו כאן

דו"ח לדוגמה, באדיבות FEEX - אתר להשוואת דמי ניהול

לדו"ח מצורף בדרך כלל גם נספח למילוי הפרטים המעודכנים. יש חשיבות מיוחדת לעדכון הפרטים בקרן פנסיה, שכן הזכויות של העמיתים הם פונקציה של המצב המשפחתי שלהם, כגון נשוי / רווק, מספר הילדים וכו'.

בפרק זה חשוב גם לוודא כי פרטי המעסיק נכונים. אם הנך עצמאי, יש לוודא שבדו"ח מצויינת עובדה זו לצורך הטבות המס.

גם פרטי סוכן הביטוח חשובים. האם אתם יודעים מי סוכן הביטוח שלכם? מה כתובתו? כיצד ניתן להגיע אליו או ליצור איתו קשר במקרה הצורך?

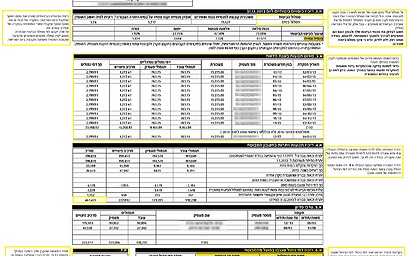

לצפייה בדו"ח (לדוגמה) מקרן הפנסיה, לחצו כאן

מקור: באדיבות FEEX

חשוב לשים לב גם למועד תחילת התוכנית. עובדים רבים יוצאים מתוך נקודת הנחה שההפרשות הפנסיוניות החלו במועד מסוים, שכן כך סיכמו עם המעביד. ואולם בפועל הם עשויים לגלות כי ההפרשות החלו הרבה אחר כך.

ההפרשה שלכם לפנסיה גדלה?

חלק נוסף בדו"ח הוא ההפקדות החודשיות לחיסכון. יש לשים לב אם המעביד הפריש את מלוא הכספים באופן שוטף ואין דילוג על חודש מסוים. רצוי אף לעשות את החשבון בעצמנו.

בהקשר זה כדאי לזכור כי בהתאם לצו ההרחבה לפנסיה חובה במשק, בשנת 2013 (התקופה אליה מתייחס הדו"ח), שיעור ההפקדה לפנסיה עבור מי שמפקידים לו לפי חוק פנסיה חובה, עמד על 5% מחלקו של העובד, 5% מחלקו של המעביד ו-5% חלק הפיצויים. המשמעות היא שעובדים רבים במשק נהנו מגידול בחיסכון הפנסיוני שלהם וכדאי לוודא שהזכויות ניתנו.

מומלץ לוודא שישנה הקבלה בין הפרשות המעביד להפרשות העובד, כולל רכיב הפיצויים שהינו על חשבון המעסיק.

בדו"ח של פוליסת הביטוח חשוב להסתכל על ריכוז סכומי ביטוח למקרי מוות. מומלץ להשוות את הסכום לדו"ח שקיבלנו בשנה שעברה.

יש לשים לב ליתרות שבהן התחלנו את החסכונות השונים ב-2013, ולהשוות אותן לדו"ח שקיבלנו אשתקד.

תשואות ודמי ניהול

בדף השני של הדו"חות מופיע בדרך כלל ריכוז תנועות ויתרות, שם רשומים יתרת הפתיחה של השנה, כמה כסף הופקד במשך השנה, הרווחים וכמה דמי ניהול נגבו.

דמי הניהול - הן מהפרמיה (התשלום החודשי המועבר לחיסכון) הן מהצבירה (סך הסכום שצברנו) - מפורטים לכל עמית, וכן דמי הניהול הממוצעים שנגבו מכלל העמיתים.

חשוב לשים לב לגובה דמי הניהול, במיוחד אם הגעתם להסכם מסוים עם סוכן הביטוח או מקום העבודה, לקבלת הטבה בדמי הניהול. עליכם לוודא כי אתם מקבלים את ההטבה שהובטחה לכם. ניתן להשוות דמי ניהול בקופות שונות, באתרים כגון "הגמל נט" של משרד האוצר או אתר FEEX.

מלבד התשואה הכללית של החיסכון, מופיע נתון נוסף עם התשואה האישית של החוסך.

חשוב גם בהזדמנות זו לבדוק איפה מושקע הכסף שלכם? בדו"ח נתונה התפלגות ההשקעה לפי אפיקי ההשקעה השונים. למי שקרוב לגיל הפרישה מומלץ להתייעץ עם מומחה - האם כדאי לו להעביר את התוכנית למסלול סולידי יותר.

האם יהיה לי מספיק כסף בפרישה?

מלבד בדיקת הנתונים היבשים, מטרת הדו"ח היא גם להזכיר לנו מהן התוכניות הפנסיוניות שבחרנו לעצמנו. רובנו עוברים לא מעט שינויים בחיים, והצרכים שלנו משתנים.

אחד הפרמטרים המבוטאים גם בדו"ח הוא תחזית לגיל הפרישה. הן בפוליסות הביטוח הן בדו"חות הפנסיה ישנו סעיף המציג הערכה - מה יהיה הסכום שנקבל בעת הפרישה. עלינו לשאול את עצמנו איפה אנחנו עומדים ביחס לסכום הצפוי - האם זה יספיק לנו? כמה סוגי חסכונות פנסיוניים יש לנו בכלל? האם הם מתאימים לנו?

אצל הרבה מאוד שכירים ועצמאיים יש פער גדול ומשמעותי בין הציפיות שלהם לקצבה שהם יקבלו, לבין הסכום שהם יקבלו בפועל. חוסכים רבים מאמינים שהתקבולים מהפנסיה שלהם בעת הפרישה יעמדו על 100%-75% מהשכר נטו שהם מקבלים כיום. ואולם בפועל, שכירים יקבלו בממוצע כ- 50% ממה שהם משתכרים, ועצמאיים אף פחות מכך. המצב הזה מראה שיש צורך לבחון היטב איך מגדילים את התקבולים בעת הפרישה.

כאמור, החוסך הממוצע לא ממש מבין בחיסכון שלו ולמרות החשיבות, הוא גם לא מגלה בכך עניין רב. לכן, מומלץ מאוד להיעזר ביועץ פנסיוני מקצועי ואובייקטיבי. במיוחד אם גיליתם טעות או שהמעביד "שכח" להפריש לכם כסף, או אם ברצונכם לבצע שינויים בחיסכון הפנסיוני. ניתן גם ליצור קשר עם סוכן הביטוח שלכם או לפנות למוקד השירות של הגוף המוסדי (חברת הביטוח, קרן הפנסיה או בית ההשקעות), או להיעזר באתרי האינטרנט שלהם. ייעוץ פנסיוני ניתן גם בסניפי הבנקים.

אם התגלו בעיות שלא הגיעו לפיתרון, באפשרותכם לפנות למחלקת פניות הציבור של הגוף המוסדי, או למדור פניות הציבור באגף הפיקוח על שוק ההון, ביטוח וחיסכון במשרד האוצר. בכל מקרה, מומלץ לשמור את הדו"ח שתקבלו.

לפנייה לכתב/ת

לפנייה לכתב/ת